- Startseite

- Foren

- Forenübersicht

-

- Trading und Finanzen

- Anfänger- und Einsteigerforum

- Börsen Know How

- Tradingstrategien

- Investments - Zertifikate, Fonds

- Technische Analyse

- Daytrading - Futures, OS

- Hot Stocks

- Börsenfreies Finanzforum

- Märkte

- DAX, MDAX & Europa

- TecDAX, SDAX & PrimeStandard

- US-Börsen - Nasdaq, NYSE

- Emerging Markets

- Devisen/Forex - Rohstoffe

-

- Neue Beiträge

- Top Themen (365T)

- Umfrageübersicht

- Boardregeln

- Forenübersicht

- Community

- Kolumnen

- News & Analysen

- Wiki

- Musterdepot

- My Aktienboard

Aktien und die Inflation: Unterschied zwischen den Versionen

Aus Trader Wiki

Mfeldt (Diskussion | Beiträge) |

Mfeldt (Diskussion | Beiträge) |

||

| Zeile 1: | Zeile 1: | ||

| − | '''Aktien und die Inflation - oder: | + | '''Aktien und die Inflation - oder: Was "Buy&Hold" auf lange Sicht wirklich bringt!''' |

| Zeile 130: | Zeile 130: | ||

[[Bild:sp500-di.png || S&P 500 mit Dividende u. Inflation ]] | [[Bild:sp500-di.png || S&P 500 mit Dividende u. Inflation ]] | ||

| − | Sieh mal an - der beeindruckende gewinn ist wieder da, | + | Sieh mal an - der beeindruckende gewinn ist wieder da, die korrigeirte Kurve liegt weit über der nominalen. Dieses Bild hat sich zwar seit 1999 wieder eingetrübt, weil die Dividendenzahlungen der letzten Jahre niedrig, die [[Inflation]] aber hoch war, aber die Dividenden-reinvestition rettet tatsächlich das geschäft, oder? |

| − | |||

| − | |||

---- | ---- | ||

| Zeile 138: | Zeile 136: | ||

GEWINNCHANCEN | GEWINNCHANCEN | ||

| − | Mit einem 4%-Sparbuch von der Post um die Ecke wären über die | + | Mit einem 4%-Sparbuch von der Post um die Ecke wären über die 130 |

| − | Jahre aus den 1000 Dollar auch immerhin fast | + | Jahre aus den 1000 Dollar auch immerhin fast 164.000 geworden. nicht |

schlecht, aber die Aktien waren tatsächlich besser. wenn man | schlecht, aber die Aktien waren tatsächlich besser. wenn man | ||

| − | allerdings nicht ganze | + | allerdings nicht ganze 130 Jahre Zeit hat, bis man sein [[Geld]] wieder |

| − | braucht, und die Indexentwicklung betrachtet | + | braucht, und die Indexentwicklung betrachtet, so erkennt man das es durchaus langanhaltende |

| − | + | Verlustperioden geben kann. Sogar die blaue Kurve, welche die Entwicklung mit re-investierter Dividendde zeigt, enthält Perioden von über 20 jahren länge, in welchen nur Verluste ausgewiesen werden! | |

| − | Verlustperioden geben kann. | ||

| − | länge | ||

| − | Rechnet man alle möglichen Investitionen in den [[ | + | Rechnet man alle möglichen Investitionen in den [[S&P 500]] durch und |

schaut, nach wieviel Jahren man wieviel Gewinn bzw. Verlust gemacht | schaut, nach wieviel Jahren man wieviel Gewinn bzw. Verlust gemacht | ||

| − | hat, so ergibt sich | + | hat, so ergibt sich folgendes Bild: |

| − | [[Bild:Langinvest- | + | [[Bild:Langinvest-gewinn_di.png|Gewinnchance Inflationskorrigiert m. re-investierter Dividende]] |

Die Grafik ist folgendermaßen zu lesen: Die Farbe eines Feldes gibt | Die Grafik ist folgendermaßen zu lesen: Die Farbe eines Feldes gibt | ||

die Wahrscheinlichkeit an, daß der Gewinn bzw. Verlust nach | die Wahrscheinlichkeit an, daß der Gewinn bzw. Verlust nach | ||

| − | soundsoviel Jahren (wo das Feld halt liegt) über oder unter der an der linken | + | soundsoviel Jahren (wo das Feld halt liegt) über (bei Gewinnen) oder unter (bei Verlusten) der an der linken Achse angegebenen Schwelle liegt. So erkennt man beispielsweise, daß man ungefähr 20 Jahre warten muß, um so gut wie sicher in der Gewinnzone zu liegen! Braucht man sein Geld vorher, hat man immerhin 10-25%ige Chancen mit real weniger Kapital dazustehen, als beim Einstieg! Bei einer 40-jährigen Investition, was wohl für die meisten "[[Altersvorsorge]]-Sparer" ein geeigneter Zeitraum sein dürfte, liegt der Gewinn in etwa 50% der Fälle zwischen 100% und 500%, in der anderen Hälfte der Fälle noch darüber. |

| − | Achse angegebenen Schwelle liegt. So erkennt man beispielsweise, daß | + | |

| − | man | + | Das 4% Postsparbuch steht mit seinem 44% Real-Ertrag (also nach [[Inflation]]!) |

| − | + | nach 40 Jahren damit deutlich schwächer da. Es bleibt aber anzumerken, daß dieses Bild ohne die re-investierten Dividenden sehr, sehr viel trüber aussieht. Betreibt man wirklich ein "einmal Investieren und dann Abwarten", so erleiden selbst nach 40 Jahren im langfristigen Mittel noch 10% der Anleger Verluste. Die Wahrscheinlichkeit, seinen Einsatz wenigstens zu verdoppeln liegt dann bei nur noch 50%, d.h. die Hälfte aller Anleger hat nach 40 Jahren nicht viel mehr in der Hand, als ein Sparbuchinhaber! Also ganz klar der Aufruf an alle Aktiensparer: Unbedingt für die Dividendenzahlungen neue Aktien kaufen! | |

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

---- | ---- | ||

| Zeile 186: | Zeile 163: | ||

Es gibt zu den obigen Betrachtungen natürlich ein paar Anmerkungen zu | Es gibt zu den obigen Betrachtungen natürlich ein paar Anmerkungen zu | ||

machen: Die allererste betrifft die Verwendung des Begriffes | machen: Die allererste betrifft die Verwendung des Begriffes | ||

| − | "Wahrscheinlichkeit". Streng genommen darf man den | + | "Wahrscheinlichkeit". Streng genommen darf man den Begriff nicht |

benutzen, denn es wird hier letztlich nur das Ergebnis einer Zählung | benutzen, denn es wird hier letztlich nur das Ergebnis einer Zählung | ||

vergangener Ereignisse vorgestellt. Zwar sind recht viele Ereignisse | vergangener Ereignisse vorgestellt. Zwar sind recht viele Ereignisse | ||

| Zeile 192: | Zeile 169: | ||

Wahrscheinlichkeitsverteilung repräsentieren müßte der | Wahrscheinlichkeitsverteilung repräsentieren müßte der | ||

zugrundeliegende Prozess einer bestimmten Verteilungsfunktion | zugrundeliegende Prozess einer bestimmten Verteilungsfunktion | ||

| − | + | folgen. Für Aktienkursentwicklungen ist jedoch weder eine solche | |

Verteilung bekannt, noch weiß man ob ihnen überhaupt eine zugrunde | Verteilung bekannt, noch weiß man ob ihnen überhaupt eine zugrunde | ||

liegt. Mandelbrodt und Mitarbeiter haben zwar eine Verteilung | liegt. Mandelbrodt und Mitarbeiter haben zwar eine Verteilung | ||

| Zeile 199: | Zeile 176: | ||

wirklich allgemeingültig bestätigt. Außerdem wurde sie rein empirisch | wirklich allgemeingültig bestätigt. Außerdem wurde sie rein empirisch | ||

abgeleitet und ist deshalb aus theoretischer Sicht nicht | abgeleitet und ist deshalb aus theoretischer Sicht nicht | ||

| − | nachvollziehbar. Ob die Farben in | + | nachvollziehbar. Ob die Farben in der Grafik wirklich |

"Wahrscheinlichkeiten" darstellen, muß also auch hier, wie beim | "Wahrscheinlichkeiten" darstellen, muß also auch hier, wie beim | ||

Bankberater, dahingestellt bleiben. | Bankberater, dahingestellt bleiben. | ||

| − | Zweitens | + | Zweitens sind die Inflationsdaten mit Vorsicht zu genießen. In den U.S.A. wird seit den 1990er jahren "hedonisch" gerechnet, seit 2003 auch bei uns. Nach dieser Berechnungmethode sinken seitdem z.B. die Computerprese, weil diese sozusagen in "Preis pro Prozessor-MHz und pro Speicherkapazität" angegeben werden. Will heißen der Preis wür PCs bleibt im Laden zwar konstant, aber die Geräte werden immer besser. Demzufolge wird der statistisch in die Inflation eingerechnete Preis für Computer immer kleiner. Die Methode führt natürlich im Ergebnis zu deutlich geringeren Inflationsraten, als wenn man einfach nur den tatsächlichen Preis eines Produktes betrachten würde. Sie hat aber auch sonst mehrere Nachteile: Nicht nur, daß der statistische Preis für Computer demnächst auf 0 fallen dürfte (obwohl die Dinger seit Jahrzehnten immer 500 Euro oder 1000 Mark kosten), ist die Qualtitätsbewertung bei vielen Dingen des täglichen Bedarfs deutlich schwieriger als bei Computern: Haben sich Waschmaschinen in den letzten 10 Jahren deutlich verbessert? Was ist mit Nahrungsmitteln - werden die wirklich besser, wenn sie genmanipulierten Ursprunges sind? Im Grunde müßten auch Qualitätsverschlechterungen in die Methode eingehen - z.B. Verspätungen bei Verkehrsleistungen, geringere Leistungen im Gesundheitssystem, giftiges Spielzeug etc. Dies geschah aber bislang nie! Langer Erklärung kurzer Sinn: Die tatsächliche [[Inflationsrate]] dürfte derzeit weit über der statistischen liegen, man müßte also sowohl Aktien als auch Sparbücher im Grunde noch weiter korrigieren und mit weiteren Anlageformen (Gold, [[Immobilien]], Beteiligungen), die evtl. Inflationsfester sind, vergleichen! |

| − | |||

| − | |||

| − | |||

| − | " | ||

| − | |||

| − | der | ||

Version vom 18. April 2008, 10:06 Uhr

Aktien und die Inflation - oder: Was "Buy&Hold" auf lange Sicht wirklich bringt!

EINLEITUNG:

Wenn der freundlich lächelnde Bankberater die Grafiken mit den beeindruckenden Wertentwicklungen diverser Aktiendepots über die letzten 15, 20 oder 30 Jahre wieder beiseite gelegt hat, fragt man sich oft, wie man nur so dumm sein konnte seine kümmerlichen Geldreserven bisher auf dem Postsparbuch oder ähnlichen Instrumenten gelagert zu haben. Er erwähnt zwar pflichtgemäß am Anfang und Ende seines Vortrages das "Ergebnisse aus der Vergangenheit keine Garantien für zukünftige Entwicklungen" sind, und Aktien scheinen auch irgendwie "risikobehaftet" zu sein, aber so recht glauben kann man es beim Anblick der grün unterlegten "Equity-Kurven" eher nicht....

Könnte es aber vielleicht sein, das die Ergebnisse, welche der Berater der ertragshungrigen Kundschaft präsentiert, noch viel weniger repräsentativ für die durchschnittliche Wertentwicklung von Aktiendepots sind, als die Vergangenheit insgesamt? Vielleicht sind einfach die letzten 30 Jahre besonders gut gelaufen? Hat man nicht im Geschichtsunterricht mal was von der Tulpenblase im Jahre Schnee gehört...? Was, wenn man die Wertentwicklung von Aktien bis ins 17. Jahrhundert zurückverfolgen könnte? Kann man, ist aber nicht so einfach! Was aber recht einfach auf einen längeren Zeitraum ausgedehnt werden kann, ist die Betrachtung eines der ältesten Aktienindexes der Welt, des S&P 500. In der ursprünglichen Version dieses Artikels hatte ich mich noch auf den Dow Jones bezogen. Die Version war in die Kritik geraten, weil ich Re-Investitionen von Dividenden nicht berücksichtigt hatte. Nun, da ich zum S&P500 die Dividendenerträge gefunden habe, verwende ich diesen. Er hat ausserdem den Vorteil, daß er deutlich breiter gestreut ist als der Dow Jones, und außerdem schon seit 1870 berechnet wird, 26 Jahre länger als der Dow Jones.

DER S&P 500 INDEX

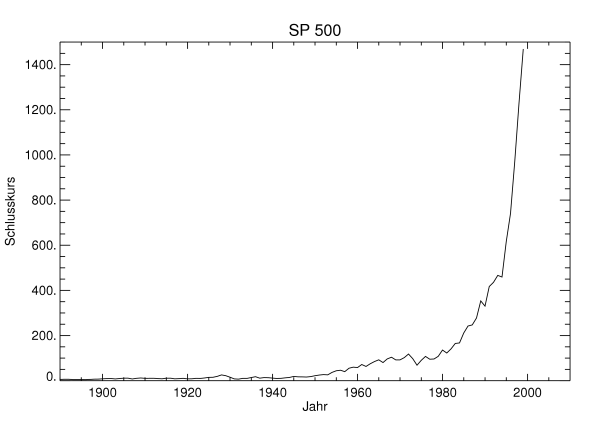

Dieser Index wird seit 1870 berechnet, mit im wesentlichen nur

kurzen Unterbrechungen zu Beginn des ersten Weltkrieges und im

September 2001. Er spiegelt also die Entwicklung des

amerikanischen Aktienmarktes der letzten 138 Jahre wieder. Schauen

wir uns die Entwicklung der Monatsschlußkurse des Indexes von 1870 bis 1999 an:

Beeindruckend oder? Der erste Jahresschluß lag 1870 bei 5,0823 Punkten, der Höchststand bis Ende 2007 bekanntermaßen bei 1565,15 Punkten! Wenn das keine "Performance" ist. Versetzen wir uns also in die Lage eines amerikanischen Kleinsparers (für den es hier keine Wechselkursrisiken oder so gibt, für die späteren Kritiker), der 1870 beschließt für 1000 Dollar Indexaktien zu kaufen (Zertifikate gab's damals wohl noch nicht). Er, sein Sohn und sein Enkel bilden seither den Index immer getreulich nach, und der Enkel kann sich also Ende Dezember 1999, als er beschließt das Depot aufzulösen, über 289091 Dollar und 55 cent freuen. Nicht schlecht, oder? Aber was kann der Enkel im Jahre 1999 denn für die über eine Viertelmillion kaufen? Reicht gerade so für ein nettes Häuschen... nach immerhin über hundert Jahren sparen vielleicht nicht ganz so beeindruckend, zumal das Einstiegskapital von 1000 Dollar im Jahre 1870 nicht gerade ein Pappenstiel war...

DIE INFLATION

Die mittlere Inflationsrate in den USA betrug von 1870 bis 1999 2.96% p.a. Typische Rate für eine gesunde Volkswirtschaft, würde man sagen. Die genauen Werte schwanken zischen deutlicher Deflation (-6.4% im Jahre 1871) und über 20% im Jahre 1917. Übrigens verwende ich hier den Konsumgüter-Preisindex, also dasjenige Maß welches für den Privatanleger am ehesten ausschlaggebend ist. Die gesamte Datenreihe kann man sich z.b. bei www.measuringworth.com herunterladen, aber auch beim "Department of Labor", welches den "cpi" berechnet. Da vielleicht nicht alle AB-Leser die Zinseszinsrechnung locker im Kopf beherrschen, hier eine kleine Tabelle, welche Preisanstiege ein knapp 3%-ige Inflation über die Jahre bewirkt. Was am Anfang einen Dollar kostet, kostet nach X Jahren:

| Jahre | Preis [$] |

| 0 | 1 |

| 1 | 1,03 |

| 5 | 1,16 |

| 10 | 1,39 |

| 20 | 1,79 |

| 30 | 3,20 |

| 50 | 4,30 |

| 130 | 44,35 |

Die 130 hab' ich natürlich extra mit aufgeschrieben, damit klar wird

das der Opa für seinen 1000er 1870 vielleicht den neuesten, mit allen

technischen Finessen ausgestatteten Dampftraktor hätte kaufen können, ein vergleichbares Gerät aber eben heutzutage eher 45000 Dollar kostet. (Nach amerikanischer, also "hedonischer" Inflationsberechnung ist der Preis für den neusten Supertraktor aber konstant geblieben, weil heutige Modelle die Erde viel schneller umpflügen als damals. Die Rechnung ist aber zweifelhaft, weil man eben für 1000 Dollar keinen Traktor mehr kaufen kann!).

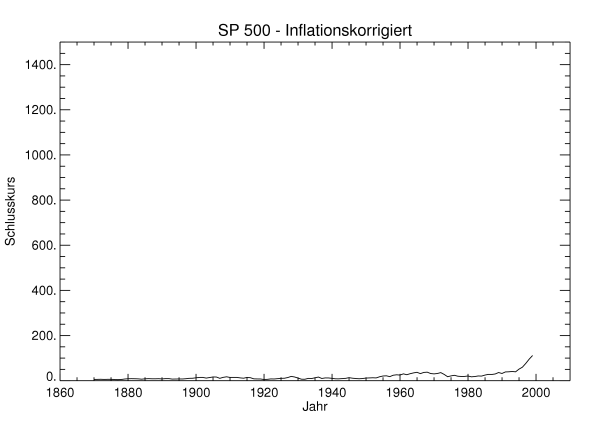

Kann man also für den Reingewinn aus dem Depot heute gerade mal 6 Traktoren kaufen gegenüber einem am Beginn der immerhin 130-jährigen Investitionsperiode. Rechnet man

diese Preisentwicklung aus der S&P500 Indexkurve heraus, so stellt

sie sich folgendermaßen dar:

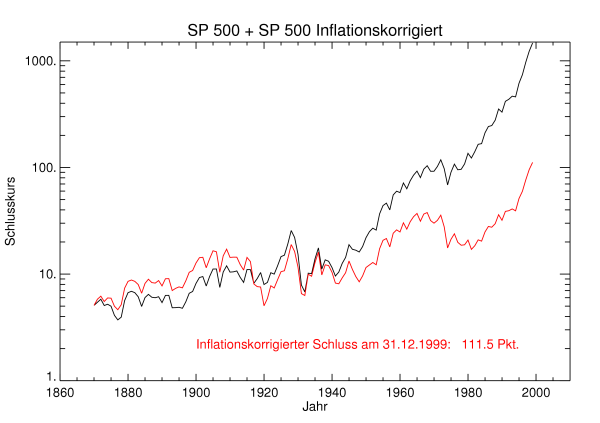

Huch, man erkennt ja garnichts mehr... Vielleicht nochmal die beiden

Kurven im direkten vergleich im logarithmischen Maßstab:

Jawohl, der Inflationskorrigierte Schlußstand am 31.12.1999 beträgt

ganze 111,5 Punkte! Schon nicht mehr ganz so beeindruckend.

UND DIE DIVIDENDE?

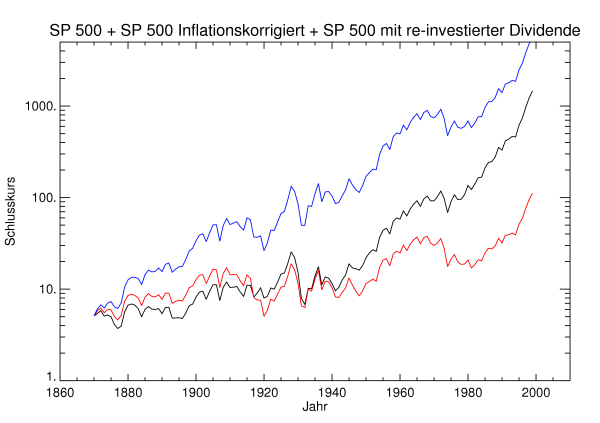

Als ich den Artikel zum erstenmal ins Aktienboard gestellt habe, sah's ziemlich düster aus für das Aktiensparen. Viele Mitglieder - von denen vielleicht einige zu der Sorte ganz oben gezeichneter freundlicher Bankberater gehören, fielen über mich her und schrien: Ja, aber die Dividendenzahlungen sind das A&O beim Aktiensparen. Wenn man die gezahlten Dividenden re-investiert, dann schlagen Aktien nach wie vor alles, Inflation hin oder her! Nun hab' ich nach langem suchen eine Tabelle mit den Dividendenerträgen des S&P 500 gefunden und kann diese einrechnen. Dabei gilt zu beachten, daß Dividendenzahlungen normalerweise versteuert werden müssen, bevor man sie re-investieren kann. Diese Steuerpflicht kann man vielleicht durch den Kauf von Fondsanteilen umgehen, aber die Fondsgesellschaften lassen sich das Management und die re-Investitionen auch vergüten. Für meine Berechnung nehme ich einen pauschalen Steuersatz von 33% an. Unabhängig davon, daß der für die historischen Jahre wohl nicht stimmt, reflektiert er wohl recht gut heutige Bedingungen. Natürlich kann man auch schlecht vorhersehen, wie die Steuergesetze in 130 Jahren aussehen werden, daher die stark vereinfachte Annahme eines konstanten Satzes. Rechnet man nun also die versteuerten und re-investierten Dividenden mit ein, so ergibt sich folgendes Bild:

Sieh mal an - der beeindruckende gewinn ist wieder da, die korrigeirte Kurve liegt weit über der nominalen. Dieses Bild hat sich zwar seit 1999 wieder eingetrübt, weil die Dividendenzahlungen der letzten Jahre niedrig, die Inflation aber hoch war, aber die Dividenden-reinvestition rettet tatsächlich das geschäft, oder?

GEWINNCHANCEN

Mit einem 4%-Sparbuch von der Post um die Ecke wären über die 130 Jahre aus den 1000 Dollar auch immerhin fast 164.000 geworden. nicht schlecht, aber die Aktien waren tatsächlich besser. wenn man allerdings nicht ganze 130 Jahre Zeit hat, bis man sein Geld wieder braucht, und die Indexentwicklung betrachtet, so erkennt man das es durchaus langanhaltende Verlustperioden geben kann. Sogar die blaue Kurve, welche die Entwicklung mit re-investierter Dividendde zeigt, enthält Perioden von über 20 jahren länge, in welchen nur Verluste ausgewiesen werden!

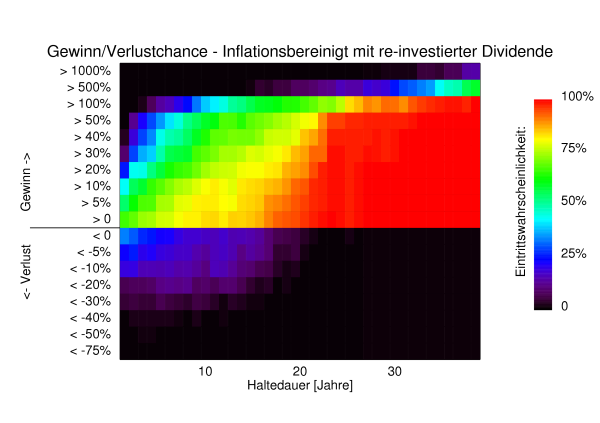

Rechnet man alle möglichen Investitionen in den S&P 500 durch und schaut, nach wieviel Jahren man wieviel Gewinn bzw. Verlust gemacht hat, so ergibt sich folgendes Bild:

Die Grafik ist folgendermaßen zu lesen: Die Farbe eines Feldes gibt die Wahrscheinlichkeit an, daß der Gewinn bzw. Verlust nach soundsoviel Jahren (wo das Feld halt liegt) über (bei Gewinnen) oder unter (bei Verlusten) der an der linken Achse angegebenen Schwelle liegt. So erkennt man beispielsweise, daß man ungefähr 20 Jahre warten muß, um so gut wie sicher in der Gewinnzone zu liegen! Braucht man sein Geld vorher, hat man immerhin 10-25%ige Chancen mit real weniger Kapital dazustehen, als beim Einstieg! Bei einer 40-jährigen Investition, was wohl für die meisten "Altersvorsorge-Sparer" ein geeigneter Zeitraum sein dürfte, liegt der Gewinn in etwa 50% der Fälle zwischen 100% und 500%, in der anderen Hälfte der Fälle noch darüber.

Das 4% Postsparbuch steht mit seinem 44% Real-Ertrag (also nach Inflation!) nach 40 Jahren damit deutlich schwächer da. Es bleibt aber anzumerken, daß dieses Bild ohne die re-investierten Dividenden sehr, sehr viel trüber aussieht. Betreibt man wirklich ein "einmal Investieren und dann Abwarten", so erleiden selbst nach 40 Jahren im langfristigen Mittel noch 10% der Anleger Verluste. Die Wahrscheinlichkeit, seinen Einsatz wenigstens zu verdoppeln liegt dann bei nur noch 50%, d.h. die Hälfte aller Anleger hat nach 40 Jahren nicht viel mehr in der Hand, als ein Sparbuchinhaber! Also ganz klar der Aufruf an alle Aktiensparer: Unbedingt für die Dividendenzahlungen neue Aktien kaufen!

KRITIK

Es gibt zu den obigen Betrachtungen natürlich ein paar Anmerkungen zu machen: Die allererste betrifft die Verwendung des Begriffes "Wahrscheinlichkeit". Streng genommen darf man den Begriff nicht benutzen, denn es wird hier letztlich nur das Ergebnis einer Zählung vergangener Ereignisse vorgestellt. Zwar sind recht viele Ereignisse berücksichtigt, damit diese aber tatsächlich eine Wahrscheinlichkeitsverteilung repräsentieren müßte der zugrundeliegende Prozess einer bestimmten Verteilungsfunktion folgen. Für Aktienkursentwicklungen ist jedoch weder eine solche Verteilung bekannt, noch weiß man ob ihnen überhaupt eine zugrunde liegt. Mandelbrodt und Mitarbeiter haben zwar eine Verteilung angegeben die alle von Ihnen überprüften Kurshistorien reproduzieren konnte, aber meines Wissens wurde diese Verteilung trotzdem nie als wirklich allgemeingültig bestätigt. Außerdem wurde sie rein empirisch abgeleitet und ist deshalb aus theoretischer Sicht nicht nachvollziehbar. Ob die Farben in der Grafik wirklich "Wahrscheinlichkeiten" darstellen, muß also auch hier, wie beim Bankberater, dahingestellt bleiben.

Zweitens sind die Inflationsdaten mit Vorsicht zu genießen. In den U.S.A. wird seit den 1990er jahren "hedonisch" gerechnet, seit 2003 auch bei uns. Nach dieser Berechnungmethode sinken seitdem z.B. die Computerprese, weil diese sozusagen in "Preis pro Prozessor-MHz und pro Speicherkapazität" angegeben werden. Will heißen der Preis wür PCs bleibt im Laden zwar konstant, aber die Geräte werden immer besser. Demzufolge wird der statistisch in die Inflation eingerechnete Preis für Computer immer kleiner. Die Methode führt natürlich im Ergebnis zu deutlich geringeren Inflationsraten, als wenn man einfach nur den tatsächlichen Preis eines Produktes betrachten würde. Sie hat aber auch sonst mehrere Nachteile: Nicht nur, daß der statistische Preis für Computer demnächst auf 0 fallen dürfte (obwohl die Dinger seit Jahrzehnten immer 500 Euro oder 1000 Mark kosten), ist die Qualtitätsbewertung bei vielen Dingen des täglichen Bedarfs deutlich schwieriger als bei Computern: Haben sich Waschmaschinen in den letzten 10 Jahren deutlich verbessert? Was ist mit Nahrungsmitteln - werden die wirklich besser, wenn sie genmanipulierten Ursprunges sind? Im Grunde müßten auch Qualitätsverschlechterungen in die Methode eingehen - z.B. Verspätungen bei Verkehrsleistungen, geringere Leistungen im Gesundheitssystem, giftiges Spielzeug etc. Dies geschah aber bislang nie! Langer Erklärung kurzer Sinn: Die tatsächliche Inflationsrate dürfte derzeit weit über der statistischen liegen, man müßte also sowohl Aktien als auch Sparbücher im Grunde noch weiter korrigieren und mit weiteren Anlageformen (Gold, Immobilien, Beteiligungen), die evtl. Inflationsfester sind, vergleichen!