Beim Beobachten der Kursbewegungen beschleicht mich in dieser Woche das Gefühl, dass die Volatilität am Markt immer weiter abnimmt. Während sich in den Wochen zuvor auf meinem Bildschirm die grünen und roten Zahlen im Millisekunden-Takt veränderten und damit ein reges Treiben angezeigt wurde, warte ich aktuell teilweise gefühlt einige Sekunden darauf, dass der nächste Kurs zum Beispiel zum DAX oder Dow Jones angezeigt wird. Es scheint also deutlich weniger Handelsaktivität im Markt zu sein.

Und diese abnehmende Handelsaktivität spiegelt sich auch in den Charts wider. Denn bei den Aktienindizes wie dem DAX, dem S&P 500 oder dem Dow Jones nehmen die Handelsspannen immer weiter ab.

Dow Jones keilt sich ein

Nehmen wir als Beispiel den Dow Jones. In der Börse-Intern vom Freitag vergangener Woche hatte ich noch folgenden Chart besprochen.

(Quelle: Comdirect)

Die Range des Abwärtstrendkanals betrug mehr als 800 Punkte bzw. fast 3,5 %. Und als der Index zum Monatswechsel nach oben hin ausbrach, sattelte er relativ schnell rund 600 Punkte drauf. Doch seit es am Montag ab dem Hoch bei 26.400 Punkten zu einem Rücksetzer gekommen ist, keilt sich der Index ein, so dass ich nun in der folgenden Art und Weise auf den Dow Jones schaue:

(Quelle: Comdirect)

Zwischen der oberen grünen (Aufwärtstrend-)Linie und den beiden unteren roten (Abwärtstrend-)Linien hatte der Dow Jones vorgestern schon nur noch etwa 300 Punkte Platz, mit abnehmender Tendenz.

Das Positive für Trader ist, dass es nach einer solchen Abnahme der Volatilität und Handelsspanne meist nicht mehr lange dauert bis zum nächsten dynamischen Kursimpuls. Und wenn man nur den obigen Chart und Zeitraum anschaut, scheint es, als werde dieser Ausbruch nach oben erfolgen.

In welche Richtung erfolgt der Ausbruch?

Doch der Dow Jones muss nur etwas mehr als 100 Punkte nachgeben und ich würde auf einen Ausbruch nach unten wetten. Bullishe und bearishe Signale liegen also wieder, wie zuletzt schon mehrfach geschrieben, eng beieinander. Und beim Blick auf den folgenden Chart erscheint ein Ausbruch nach unten wahrscheinlicher.

(Quelle: Comdirect)

Denn die aktuelle Seitwärtskonsolidierung, die sich inzwischen als (nicht ganz optimales) symmetrisches Dreieck darstellt, folgt auf die dynamische, abwärtsgerichtete Korrekturbewegung vom Anfang bzw. Mitte Juni. Und da ein symmetrisches Dreieck als trendbestätigend gilt, ist zu erwarten, dass die Abwärtsbewegung nach der Konsolidierung wieder aufgenommen und fortgesetzt wird. Da sich dies aber alles in einem sehr engen Rahmen abspielt, sollte man einfach abwarten, in welche Richtung der nächste, dynamische Ausbruch erfolgt.

Die fundamentale Entwicklung spricht für fallende Aktienkurse

Ich kann dem bearishen Szenario derzeit allerdings mehr abgewinnen, weil die fundamentale Lage – lässt man einmal die Geldpolitik außen vor – weiterhin schlecht ist und die Kurse im Vergleich zu den Konjunkturdaten zu schnell zu weit gestiegen sind. Und auf die Gefahr hin, dass ich mich erneut wiederhole, muss ich Ihnen mitteilen, dass sich die Anzeichen dafür verdichten, dass es nicht zu dem V-förmigen Verlauf der Konjunktur kommt, den die Aktienmärkte bereits eingepreist haben.

Die Erholung läuft schleppend

Dieses Mal ist es der Deutsche Industrie- und Handelskammertag (DIHK), der in einer Umfrage ermittelt hat, dass die deutschen Unternehmen weiterhin extrem pessimistisch sind. „Die Investitionsbereitschaft der Unternehmen ist nochmals deutlich abgesackt“, sagte vorgestern der Außenwirtschaftschef des DIHK, Volker Treier, zu den Umfrageergebnissen. 56 % der Unternehmen beabsichtigten demnach, an ihren internationalen Standorten weniger zu investieren. Im April, also zum vermeintlichen Hoch- bzw. Tiefpunkt der Pandemie, waren es lediglich 35 %. Nur 10 % planen zusätzliche Investitionen. Dadurch werden Arbeitsplätze verloren gehen. 43 % der Firmen rechnen mit einem Stellenabbau, nachdem es im April erst 35 % waren. Laut DIHK könnten rund 200.000 Arbeitsplätze bei den Auslandstöchtern gestrichen werden.

Nun bezieht sich die Umfrage auf den Außenhandel und das Ausland, doch die exportlastige Wirtschaft Deutschlands wird diese Entwicklungen natürlich auch zu spüren bekommen. Und eine Wende ist zunächst nicht in Sicht. 93 % der weltweit rund 3.300 befragten Unternehmen erwarten erst 2021 oder noch später eine konjunkturelle Erholung der Weltwirtschaft. Der DIHK rechnet daher im nächsten Jahr nur mit einer leichten Erholung des Exportgeschäfts. „Vielleicht +7 %, wenn es richtig gut läuft“, so Volker Treier. Für 2020 lautet die Prognose für die Exporte allerdings auf ein Minus von 15 %.

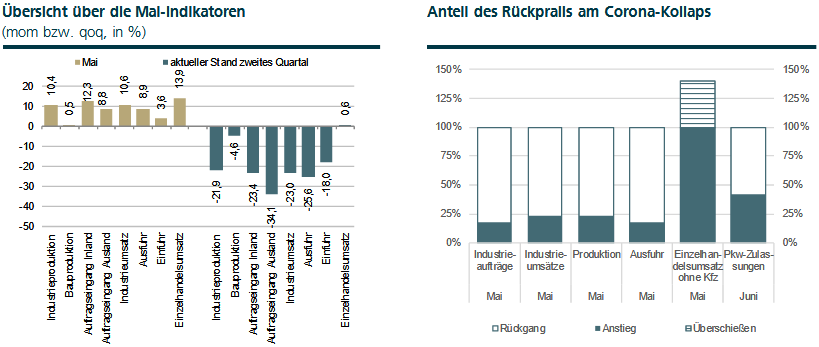

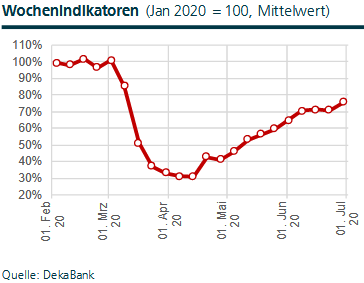

Passend dazu habe ich gestern noch eine interessante Lektüre der Deka gelesen. Demnach konnte im Mai bestenfalls ein Viertel des wirtschaftlichen Rückgangs ausgeglichen werden.

(Quelle: deka.de)

Es zeichnet sich somit ab, dass die Erholung Zeit brauchen wird, mehr Zeit, als es die Aktienmärkte aktuell einpreisen. Zumal sich anhand der wöchentlich vorliegenden Indikatoren abzeichnet, dass die Erholung im Juni schon wieder an Dynamik verlor.

Schulden müssen zurückgezahlt werden

Und ich hatte es schon einmal geschrieben: Selbst wenn die Unternehmen in Zukunft wieder ordentliche Gewinne erzielen, so werden Aktionäre einiger bzw. vieler Unternehmen davon erst einmal nichts haben. Denn diese Gewinne müssen in vielen Fällen in den Schuldendienst gepackt werden. Die Kredite, die in den vergangenen Wochen aufgenommen wurden, wollen zurückgezahlt werden.

Hinzu kommen auch noch die gestiegenen Staatsschulden, die die Investitionsmöglichkeiten vieler Länder in der Zukunft einschränken. So verwundert es auch nicht, dass für 52 % der vom DIHK Befragten die steigende Schuldenlast des Staates zu den wichtigsten Herausforderungen zählen. Nach Angaben der Ratingagentur Fitch sind infolge der Corona-Krise so viele Länder-Bonitäten herabgestuft worden wie nie zuvor. Erstmals werde es mehr Staaten mit einer Schuldenbewertung auf Ramschniveau geben als mit einer noch als ausfallsicher geltenden Bewertung, prognostiziert Fitch. Angesichts dieser Entwicklung fällt es schwer zu glauben, dass dies nicht die Entwicklung der Weltwirtschaft bremsen wird.

Notenbanken können noch mehr tun

Jetzt hatte ich oben allerdings nicht ohne Grund die Einschränkung „lässt man einmal die Geldpolitik außen vor“ gemacht. Denn obwohl die Notenbanken schon irrsinnig viel getan haben, um die Krise abzumildern, so stehen sie bereit, noch mehr zu tun. Fed-Vize Richard Clarida signalisierte gerade erst weitere Unterstützung der Notenbank für die Wirtschaft. „Es gibt noch mehr, was wir tun können, es gibt noch mehr, was wir tun werden“, sagte er dem TV-Sender CNN. Und auch die Präsidentin der Fed von Cleveland, Loretta Mester, hält weitere staatliche Hilfen für nötig. Auch aus ihrer Sicht werde es eine lange Erholungsphase brauchen, bis wirtschaftliche Aktivität und Beschäftigung wieder auf Vorkrisenniveau sein werden, sagte sie dem Sender CNBC.

Fazit

Man kann das Glas derzeit gleichzeitig halb voll und halb leer sehen. Betrachtet man die wirtschaftliche Entwicklung seit März / April, dann sehen wir natürlich klare Aufwärtstendenzen. Ist der Maßstab aber das Vorkrisenniveau, so ist die Wirtschaft davon noch ein ganzes Stück entfernt. Die Aktienmärkte haben dank der Notenbanken eine schnellere Konjunkturerholung eingepreist. Und entweder die Kurse preisen dies bald wieder durch fallende Kurse aus oder sie konsolidieren seitwärts und die Wirtschaft wächst langsam in die Kurse hinein. Ich denke, wir sollten eher noch einmal mit einer Korrekturwelle rechnen.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)