Verehrte Leserinnen und Leser,

ich freue mich sehr, Sie im neuen Jahr wieder begrüßen zu dürfen. Und ich wünsche Ihnen für 2022 alles erdenklich Gute, insbesondere Gesundheit und Zufriedenheit in allen Lebensbereichen, aber natürlich auch viel Erfolg an der Börse!

Dabei hoffe ich, dass Sie auch die Handelstage „zwischen den Jahren“ erfolgreich bestreiten konnten. Schließlich waren diese durchaus herausfordernd. In der letzten Ausgabe der Börse-Intern des Jahres 2021 hatte ich noch auf den bekannten Börsenspruch „Hin und her macht Taschen leer“ verwiesen. Und dieses Motto gilt weiterhin.

Wildes Auf und ab zum Jahreswechsel

Bis zum 21. Dezember 2021 hatten die Aktienindizes noch einmal deutliche Schwäche gezeigt. Es deuteten sich damit mögliche Topbildungen und weitergehende Kursverluste an (siehe auch „Prozess einer möglichen Topbildung“). Doch dann startete eine typische Jahresendrallye. Dow Jones und S&P 500 konnten in deren Rahmen sogar neue Rekordhochs markieren. Nasdaq 100, DAX und Euro STOXX 50 blieben dagegen knapp unter ihren jüngsten Trendhochs. Und mit Beginn des neuen Jahres setzten wieder Gewinnmitnahmen ein, die erneut zu deutlichen Rücksetzern führten.

Wenn Sie meinem Rat gefolgt sind, und in der Börse-Intern-freien Zeit auf den Target-Trend-Spezial gesetzt haben, dann waren Sie vor diesem Auf und Ab gewarnt. Denn dort war zu lesen, dass man vor neuen Trades besser erst eine Kursberuhigung und Orientierung der Anleger abwarten sollte. Zumal man die charttechnischen Signale bei dem geringen Handelsvolumen „zwischen den Jahren“ stets skeptisch betrachten muss, so auch der Hinweis in den börsentäglichen Chart-Analysen.

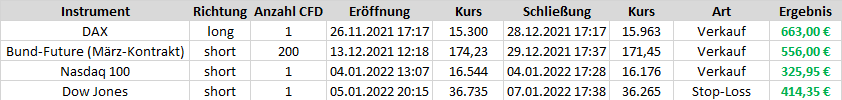

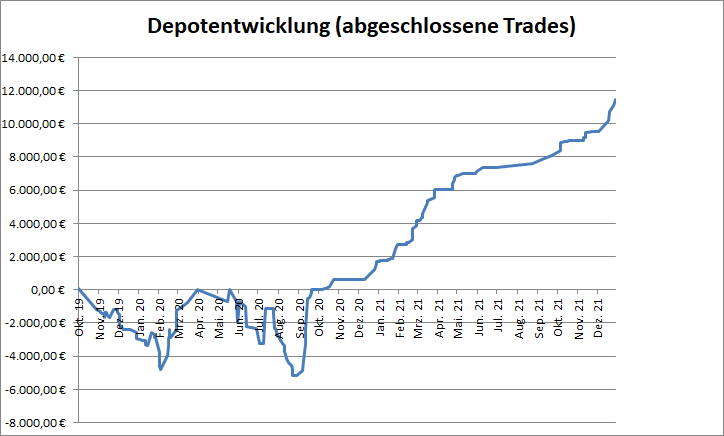

Dabei waren wir aber nicht ganz untätig. Denn im Target-Trend-CFD haben wir das wilde Auf und Ab gewinnbringend genutzt. Und mit jeweils zwei beendeten Trades gelang uns dabei sowohl ein sehr schöner Jahresausklang, als auch ein wunderbarer Jahresauftakt.

Mit einer Short-Position auf den Bund-Future haben wir dabei auch von den sprunghaft gestiegenen Renditen am Anleihemarkt profitiert, die den Aktienmarkt jüngst verunsichert haben. Dies hat die Performance der abgeschlossenen Trades des Target-Trend-CFD weiter in die Höhe katapultiert:

Was sich zwischen den Jahren im Detail abgespielt hat, habe ich meinen Lesern des Börse-Intern Premium in den zwei „Wochenausgaben“ vom 30. Dezember und 6. Januar ausführlich erläutert.

Daher an dieser Stelle nur so viel aus den beiden besagten Wochenausgaben:

In der Jahresendrally wurden Probleme wieder ignoriert

Die Probleme, die mit der Ausbreitung der Omikron-Variante und der anhaltenden Materialknappheit verbunden sind, wurden „zwischen den Jahren“ wieder ignoriert. Ebenso schien die Verschärfung in der chinesischen Immobilienkrise die Anleger weiterhin kaum zu stören. Und auch die Gefahr eines schnelleren geldpolitischen Kurswechsels hatten die Aktienkäufer Ende 2021 nicht mehr auf dem Schirm, obwohl am Anleihemarkt klare Signale dafür gesendet wurden und sich Notenbanker auch dahingehend geäußert hatten.

Zinswende setzt sich fort

Der Bund-Future gab zum Beispiel ab dem 20. Dezember bis heute fast ohne Unterbrechung nach.

Mehr als 61,80 % der vorherigen Kurserholung gingen dabei verloren, so dass die Kurserholung als beendet gilt. Und da der Bund-Future an einer wichtigen Abwärtstrendlinie abgeprallt ist (dick rot im Chart), scheint sich die Zinswende fortzusetzen. Davon haben die Leser des Target-Trend-CFD profitiert (siehe oben).

Mehr Ein-Jahres-Tiefs als Ein-Jahres-Hochs

Neben den oben genannten Problemen warnte ich im Börse-Intern Premium auch davor, dass bei den Aktien des Nasdaq deutlich mehr Aktien ein Ein-Jahres-Tiefs markierten als Ein-Jahres-Hochs und es damit unter der Oberfläche weiterhin brodelt, während dies die Kursanstiege der Indizes bis Ende 2021 erneut überdeckten. Ich ging daher davon aus, dass es mit Beginn des neuen Jahres zu einer größeren Korrektur kommt. Und diese zeichnet sich bislang durchaus bereits ab.

Neupositionierung der Investoren läuft

Denn wie erwartet haben sich die Anleger im neuen Jahr im Hinblick auf die geldpolitische Wende neu positioniert. Dazu war in der Wochenausgabe des Börse-Intern Premium vom 23. Dezember Folgendes zu lesen: „Schließlich stehen im kommenden Jahr größere Veränderungen bei der Geldpolitik an. Und dementsprechend sollten sich die institutionellen Investoren eigentlich (neu) ausrichten. Eine defensivere Positionierung wäre zu erwarten, mit der das Portfolio weniger risikoorientiert ausgerichtet wird, was Gewinnmitnahmen und somit Aktienverkäufe und daher fallende Aktienmärkte bedeuten sollte“. Und tatsächlich ließ sich an den Aktienmärkten bis vorgestern eine solche Tendenz klar beobachten: Value-Werte wurden stark nachgefragt, Growth-Aktien dagegen auf den Markt geworfen.

Nasdaq 100 bricht wichtige Aufwärtstrendlinie

Der Nasdaq 100 hat dadurch seit dem 28. Dezember 8,68 % verloren (siehe folgender Chart). Mit Blick auf vorangegangene (abc-)Korrekturen ist dies zwar noch kein Problem, schließlich hat es zuvor ähnlich starke Kursrücksetzer gegeben, doch dieses Mal hat der Technologieindex seine wichtige Aufwärtstrendlinie deutlich gebrochen und damit ein Warnsignal gesendet.

Es fehlt allerdings noch eine Bestätigung des Trendbruchs, so dass durch die schnelle Rückeroberung der Aufwärtstrend immer intakt ist. Dennoch haben sich Investoren eindeutig defensiver positioniert und die geldpolitische Wende wieder deutlich stärker berücksichtigt. Das zeigt sich auch daran, dass die Renditen am Anleihemarkt sprunghaft gestiegen sind und Bank-Aktien stark gefragt waren. Und es ist zu erwarten, dass sich diese Tendenzen in 2022 fortsetzen.

Die Themen aus 2021 bleiben auch die Themen in 2022

Denn letztlich sind die Themen und Probleme aus 2021 auch die in 2022. Etwas Anderes wäre natürlich auch nicht zu erwarten, denn an den Börsen herrscht ein kontinuierlicher Prozess, der nicht durch Kalenderereignisse unterbrochen wird. Und so bleibe ich bei der Erwartung aus der Börse-Intern vom 21. Dezember: 2022 dürfte für Aktionäre schlechter laufen als 2021. Besonders in den US-Indizes dürfte es zu dem längst überfälligen größeren Rücksetzer kommen. Bleiben Sie also vorsichtig und denken Sie weiterhin an Gewinnmitnahmen bzw. das Platzieren oder Nachziehen von Stopps!

Ich wünsche Ihnen jedenfalls ein wunderbares Jahr 2022!

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)