Zu meiner Analyse vom Freitag vergangener Woche (siehe „USA überrascht mit höherem Wachstum“) erhielt ich eine Leser-Mail, die sehr interessante Aspekte anspricht. Und da diese für alle Leser der Börse-Intern relevant sind, möchte ich darauf heute hier in der Börse-Intern genauer eingehen.

Haben europäische Aktien Nachholpotential?

Der Leser schrieb mir, ihm sei aufgefallen, dass die Aktienindizes trotz gestiegener Zinsen in den USA auf neue Allzeithochs gestiegen sind. Und wenn er sich die Bewertung europäischer Aktien anschaut, dann seien diese gerade mit Blick auf die Differenz von „interner Rendite (P/E) der Aktien und den Zinsen (10y) [..] klar unterbewertet.“ Ein Teil könne durch die schlechtere Wirtschaftsentwicklung erklärt werden, aber wenn sich diese nicht massiv eintrübt, habe Europa noch einiges an Nachholbedarf, so der Leser.

Anstieg der US-Indizes ist ausgereizt

Ich komme zu dem gleichen Ergebnis. In der Börse-Intern vom vergangenen Freitag hatte ich konkret geschrieben, dass das überraschend hohe BIP-Plus des ersten Quartals zumindest erklärt, warum die US-Indizes an neuen Allzeithochs arbeiten. Ob die US-Indizes allerdings zu Recht zum Teil auf Allzeithoch stehen, habe ich dagegen mit Blick auf die Gewinnentwicklung und die fundamentale Bewertung am vergangenen Dienstag eher in Frage gestellt.

Anleiherendite vs. Dividendenrendite

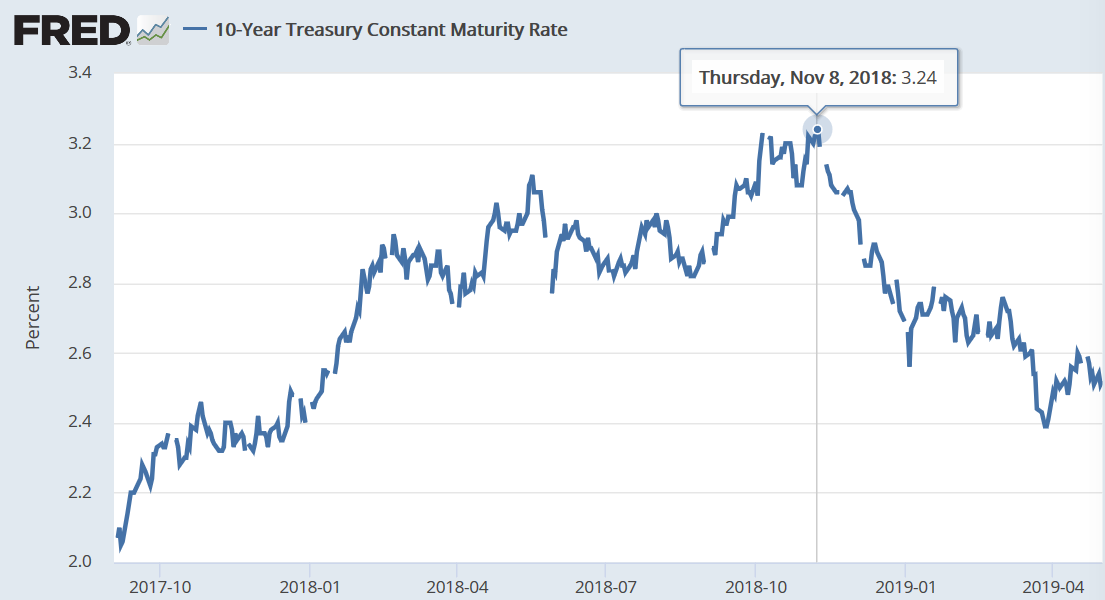

Die US-Zinsen haben den Kursanstieg der US-Aktien allerdings nicht behindert, sondern sogar unterstützt. Zunächst war die Rendite 10-jähriger US-Staatsanleihen tatsächlich gestiegen, bis zum 8. November auf 3,24 % (siehe vertikale Linie im folgenden Chart).

(Quelle: fred.stlouisfed.org)

Damit waren die Zinsen relativ hoch, denn die Dividendenrenditen von Dow Jones (2,3 %) und S&P 500 (2,0 %) lagen zu diesem Zeitpunkt im Durchschnitt wesentlich niedriger (siehe auch „Update: Sind Aktien derzeit teuer?“). Schon zuvor hatte ich bereits wiederholt auf die für den Aktienmarkt problematische Wirkung weiter steigender Zinsen hingewiesen (siehe zum Beispiel auch „Das ist der wichtigste Grund für die aktuellen Kursverluste“).

Und passend dazu begann die Korrektur in den US-Indizes auch schon Anfang Oktober 2018 (siehe folgender Chart des Dow Jones). Auslöser war dabei allerdings wohl die Tatsache, dass dem globalen Kapitalmarkt exakt ab Oktober 2018 neben den bereits erfolgten Zinsanhebungen der Fed erstmals seit 2009 wieder Liquidität entzogen wurde (siehe auch „Geldpolitik der Fed belastet zunehmend“).

Zudem kamen im weiteren Zeitablauf langsam erste Konjunktursorgen auf (siehe „Die Bremsspuren in der Wirtschaft werden immer deutlicher“). Klar, dass dies keine gute Mischung für die Aktienmärkte war.

Zinsentwicklung wurde von einer Belastung zur Stütze

Doch während die 10-Jahres-Rendite nach der bislang letzten Zinsanhebung der US-Notenbank vom 19.12.2018 weiter nachgab (siehe FRED-Chart oben), konnten die US-Indizes infolge des Richtungsschwenks der US-Notenbank die stärkste Phase der aktuellen Kurserholung einleiten (siehe Dow Jones-Chart). Denn zusammen mit der Zinsanhebung vom 19. Dezember wurde auch der Autopilot für weitere Zinsanhebungen ausgeschaltet und damit die aktuelle Zinspause eingeleitet. Und diese belastete die Anleiherenditen, während die Aktienkurse ihre Korrektur beenden und wieder nach oben durchstarten konnten. Die Zinsentwicklung war also während der Kurserholung der vergangenen Wochen und Monate keine Konkurrenz für den Aktienmarkt, sondern eher eine Stütze und ein Kurstreiber, weil die Zinsen nicht weiter gestiegen, sondern weiter zurückgekommen sind.

Wir nähern uns wieder der Situation vom Herbst 2018

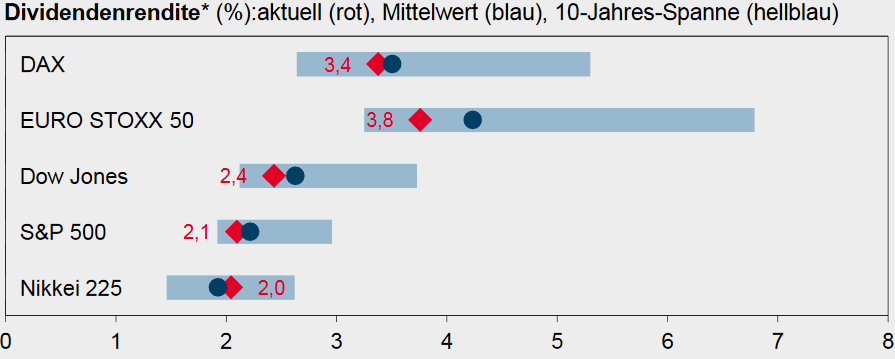

Doch inzwischen wirft der Dow Jones wieder nur noch eine Dividendenrendite von durchschnittlich 2,4 % ab und der S&P 500 kommt aktuell wieder nur auf eine durchschnittliche Dividendenrendite von 2,1 %.

(Quelle: helaba.de)

Diese Renditen sind geringer als der aktuelle 10-Jahres-Zins bei US-Staatsanleihen (2,52 %, siehe FRED-Chart oben). Und warum sollten Anleger, die lediglich auf der Suche nach möglichst hohen Zinsen sind, die Kursrisiken am Aktienmarkt eingehen, wenn sie am relativ sicheren Anleihenmarkt ohne Kursrisiko eine höhere Rendite erwirtschaften können? Wenn nun auch noch die Zinssenkungsfantasie aus dem Markt entweicht, wozu es gute Gründe gibt, dann geraten wir wieder in eine ähnliche Situation, wie wir sie bereits im Herbst 2018 erlebt haben.

Was heute anders ist als im Herbst 2018

Anders ist heute allerdings unter anderem, dass die US-Notenbank den Abbau der Bilanzsumme seit Anfang Mai gebremst hat und dem globalen Kapitalmarkt damit in Summe keine Liquidität mehr entzogen wird. Zudem ist die Differenz zwischen Anleihe- und Dividendenrendite noch nicht so groß wie damals. Genau aus diesen Gründen gehe ich auch davon aus, dass der Rücksetzer, den ich für die kommenden Tage oder Wochen erwarte, nicht so groß ausfällt wie der vorangegangene (siehe auch Börse-Intern vom vergangenen Dienstag). Aber dennoch würde es damit bei dem Szenario einer „großen Seitwärtstendenz auf hohem Niveau“ bleiben. Und deren oberes Ende haben wir in den US-Indizes wahrscheinlich erreicht.

Europäische Aktien haben Nachholpotential

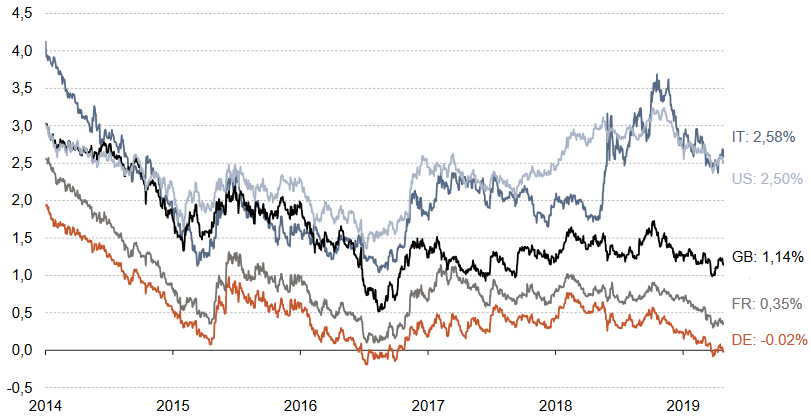

Vor diesem Hintergrund hat der Leser völlig Recht, dass europäische Aktien derzeit im Vergleich zu US-Aktien unterbewertet sind. Die Dividendenrendite des DAX liegt bei 3,4 % (siehe Grafik oben), 10-jährige Bundesanleihen rentierten Ende April dagegen nur bei rund 0 %.

(Quelle: Berenberg.de)

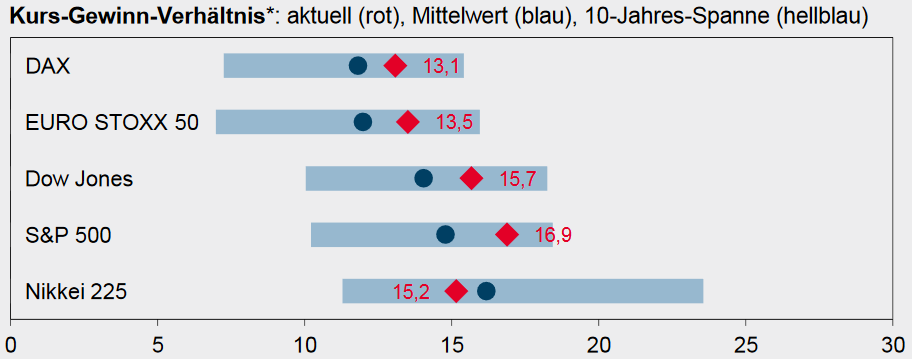

Und das KGV des DAX liegt mit 13,1 mehr als 2 Zähler unter dem KGV der US-Indizes (siehe folgende Grafik aus der Börse-Intern vom vergangenen Dienstag).

(Quelle: helaba.de)

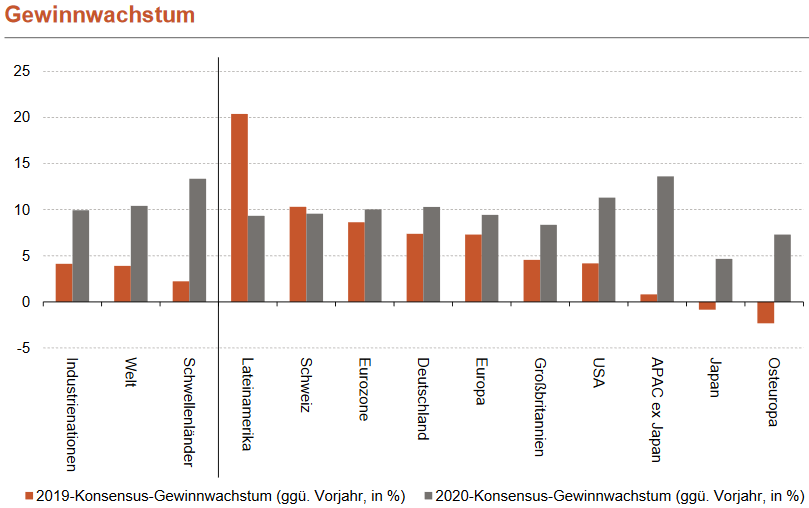

Das ist zwar aufgrund des schwächeren Wirtschaftswachstums zumindest zum Teil gerechtfertigt, für 2019 sind die Erwartungen an das Gewinnwachstum der europäischen Unternehmen allerdings sogar höher als für US-Firmen (siehe folgende Grafik).

(Quelle: Berenberg.de)

Und daher haben europäische Titel auch aus meiner Sicht noch etwas Nachholbedarf. Vielleicht zeigen sich die heimischen Titel genau aus diesem Grund auch jüngst schon etwas stärker als US-Titel. Das könnte aber auch dem schwachen Euro gegenüber dem stärkeren Dollar geschuldet sein, was schon wieder ein neues Thema wäre.

Unabhängig davon ist das weitere Potential aber auch bei DAX & Co. begrenzt, weil die heimischen Aktienmärkte ebenfalls schon wieder überdurchschnittlich hoch bewertet sind. Weitere Gewinne zu erzielen dürfte also in den kommenden Wochen deutlich schwerer werden als in den vergangenen.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)