Der DAX auf Allzeithoch – und nun?

von Torsten Ewert

Sehr verehrte Leserinnen und Leser,

am Freitag markierte der DAX ein neues Allzeithoch. Startet nun die nächste Rally-Stufe oder war dies nur ein Ausrutscher?

Die „Verfallstags-Mechanik“ in Aktion

In der vergangenen Woche haben wir wieder einmal erlebt, wie der Verfallstag die Kurse beeinflussen kann: In den USA machte sich urplötzlich Optimismus breit, dass am Wochenende eine Einigung über die Schuldenobergrenze zustande kommen könnte. Zumindest ließen beide politische Lager entsprechende Aussagen fallen. Das lockte die Bullen an den US-Börsen aus der Reserve. Und auch hierzulande stiegen dadurch die Kurse.

Der DAX sprang daraufhin am Donnerstag mit einer großen Kurslücke nach oben und überrumpelte die Stillhalter. Kurz vor dem Verfallstag mussten sie ihre (Call-)Positionen massiv absichern. Das ging nicht mehr kursschonend – „all in“ war die Devise.

Die bekannte „Verfallstags-Mechanik“, wonach Absicherungen die Kursbewegung verstärken, die sie auslösen – hier also ein Kursanstieg – begann ihre Arbeit und trieb den DAX am Freitag auf sein neues Hoch.

Kein nachhaltiger Ausbruch im DAX

Einen nachhaltigen Ausbruch schaffte er aber noch nicht. Sowohl der Abrechnungskurs zum Verfallstermin (16283,90 Punkte) als auch der Schlusskurs vom Freitag lagen bereits wieder unterhalb des alten Allzeithochs. Und auch gestern fiel der Kurs weiter zurück.

Die klaffende Schere an den US-Börsen

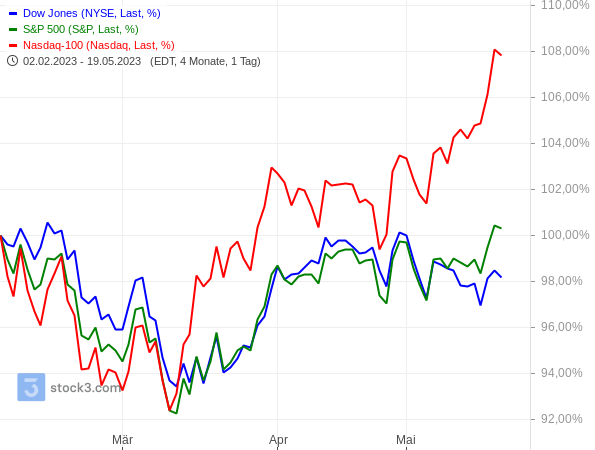

In den USA ist ebenfalls fraglich, ob der Ausbruch der Vorwoche Bestand hat. Denn es gab ihn nur im S&P 500 – und das auch nur knapp – und er wurde vor allem durch die jüngste Stärke des Nasdaq 100 getrieben. Die Schere zwischen den drei große US-Indizes klafft daher so weit auseinander, wie lange nicht mehr:

Und trotz seines starken Anstiegs ist auch der Nasdaq 100 noch nicht über den Berg:

Zum einen deutet er mit einem fast fahnenstangenartigen Aufwärtsschub eine Übertreibung an. Zum anderen erreicht er damit die wichtige Widerstandszone um 14.000 Punkte. Und schließlich hat er immer noch nicht das 61,8%-Niveau der gesamten Abwärtsbewegung überwunden, was als ein Kriterium für einen neuen Aufwärtstrend gilt.

Wie die Indexschwergewichte Nasdaq 100 und S&P 500 antreiben

Hinzu kommt, dass die Marktbreite im Nasdaq 100 weiterhin sehr schwach ist. Der Kursanstieg ist nur den Indexschwergewichten zu verdanken, die dadurch inzwischen eine extreme Gewichtung in den Indizes haben: So machen allein Apple und Microsoft 24 % der Indexgewichtung aus; im S&P 500 stehen beide Aktien immerhin noch für rund 13 %.

Und während der Nasdaq 100 in der Vorwoche mehr als 14 % über seinem 200-Tage-Durchschnitt notierte (und damit so weit von dieser Kurve entfernt war wie im November 2021, als er zuletzt ein neues Allzeithoch markierte), liegen ein Drittel aller Aktien des Index unter ihrer 200-Tage-Linie!

Diese beiden Schwergewichte bestimmen auch maßgeblich die Bewertung der US-Indizes. Mit einem KGV von 29,2 (Apple) bzw. 33,0 (Microsoft) hieven sie den Nasdaq 100 aktuell auf ein luftiges Bewertungsniveau von 28,1. Aber auch andere Schwergewichte wie Amazon (74,2), Nvidia (95,9) und Tesla (59,0) treiben die Bewertung nach oben.

Solange diese Nifty-Seven-Aktien (außer den Genannten auch Alphabet und Meta) weiter gefragt sind, können auch Nasdaq 100 und S&P 500 weiter haussieren. Die Schwäche der „Old Economy“, repräsentiert durch den Dow Jones ist jedoch ein Warnzeichen. Schließlich ist „die Wirtschaft“ mehr als diese sieben großen Konzerne. Und für die meisten Unternehmen bleiben die Aussichten in diesem Jahr verhalten (siehe Börse-Intern vom 16.05.2023 und 17.05.2023) – große Gewinnsprünge erwarten die Analysten jedenfalls nicht. Aber die Gewinne der Unternehmen sind die Basis für Kursgewinne.

Der Abschied von den Zinssenkungsillusionen

Die Stärke des Nasdaq 100 verwundert auch noch aus einem anderen Grund: Seine Schwäche im Vorjahr wurde zum Großteil auf den Anstieg der Zinsen zurückgeführt, da höhere Zinsen, die aktuelle Bewertung der künftigen Gewinne verringern. Aber zuletzt hat sich ein Teil der Investoren von der Illusion baldiger Zinssenkungen verabschiedet.

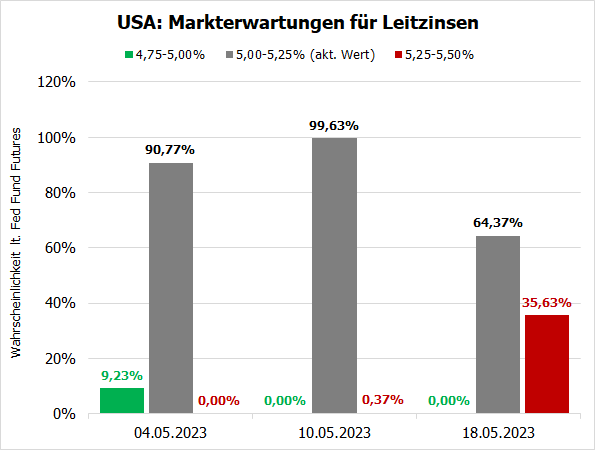

So gab es noch unmittelbar nach dem jüngsten Fed-Meeting Anfang Mai eine leichte Tendenz zu einer Zinssenkung bereits beim nächsten Treffen im Juni:

Quelle: CME Fed Watch Tool, eigene Berechnungen

Die verflüchtigten sich aber schnell, und in der Vorwoche konnten sich erstaunliche 35 % sogar eine Zinserhöhung vorstellen. Inzwischen hat sich der Wert zwar wieder verringert, aber die Zinswende, welche die Märkte seit Längerem erwarten, hat sich von September auf November 2023 verschoben.

Eine alte neue Sorge – die Rezessionsgefahr

Aber mit einem aggregierten Wert von 4,8 % per Ende 2023 liegt die Leitzinserwartung der Anleger auf dem höchsten Stand seit Beginn der Zinserhöhungen durch die Fed. Die Investoren haben also ihre Zinssenkungserwartungen massiv zurückgeschraubt: Mitte März hofften sie z.B. noch auf ein Niveau von 3,6 %…

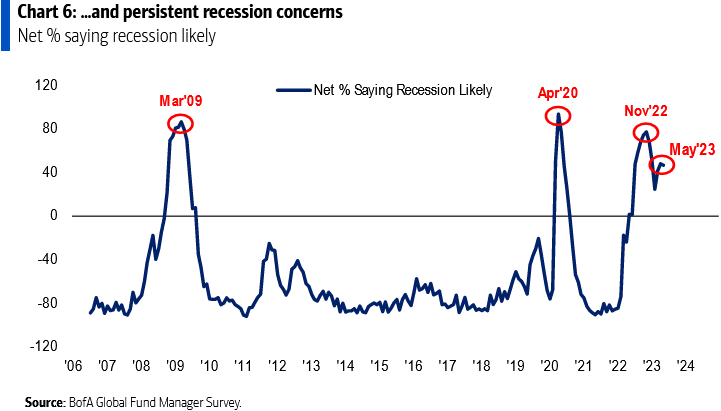

3,6 % ist nun der Wert, den die Märkte für September 2024 anpeilen. Er kann dadurch erreicht werden, dass sich die Inflation normalisiert – aber auch durch eine Rezession, welche die Fed zwingt, die Zinsen stärker zu senken. Denn eine Rezession erwarten laut der neuesten Fondsmanagerumfrage der Bank of America (BofA) immerhin noch netto 47 % der Umfrageteilnehmer (= 73,5 % aller Befragten). Damit bleibt die Sorger vor einer Rezession auf einem Niveau wie zuletzt nur während der Finanzkrise und der Corona-Pandemie:

Zwar hofft die Mehrheit der Fondsmanager auf eine milde Rezession („soft landing“), aber immerhin 25 % der Befragten befürchten ein „hard landing“, also ein Überziehen der Fed.

Wie weit schauen die Anleger voraus?

Nun darf man den Aktienmärkten zugutehalten, dass sie über solche Geschehnisse hinausblicken, wenn sie nur kurzfristig relevant sind. Aber wenn die Märkte den Analystenschätzungen folgen, dann dürfen sie in diesem Jahr kaum auf Gewinnzuwächse bei ihren Unternehmen hoffen (siehe oben genannte Börse-Intern-Ausgaben). Ob das angesichts der genannten Bewertungen bereits angemessen eingepreist ist, darf bezweifelt werden.

Die jüngsten Kursanstiege passen also nicht zur fundamentalen Lage – mal ganz abgesehen von dem Schuldenstreit in den USA, der immer noch nicht beigelegt ist, sondern gestern in die nächste Verlängerung ging.

Mit besten Grüßen

Ihr Torsten Ewert

(Quelle: www.stockstreet.de)