Am Montag startete der DAX bei rund 12.600 Punkten in den Handel, gestern schloss der Index die Woche mit 12.568,53 Punkten ab. Dazwischen lagen ein Hoch bei etwas mehr als 12.650 und ein Tief bei etwas weniger als 12.500 Punkten. Der DAX begnügte sich also im Handelsverlauf der Woche mit einer Range von weniger als 200 Zählern. Willkommen im Sommerloch!

Spekulationsgetriebene Aktienmärkte

Im Maximum konnte der DAX allerdings in dieser Woche um bis zu 2 % zulegen. Der Dow Jones brachte es auf immerhin 1,38 %, der S&P 500 schaffte 1,84 % und der Nasdaq100 sogar 2,43 %. Damit konnten die Aktienindizes auch neue Trend- bzw. sogar Allzeithochs markieren. Allerdings sind diese Kursanstiege zu einem Großteil lediglich auf den starken Wochenbeginn zurückzuführen, der durch moderat positive Nachrichten vom G20-Gipfel getrieben war. Echte Fortschritte hat es aber insbesondere im Handelsstreit zwischen China und den USA nicht gegeben. Und insofern waren diese Kursgewinne reine Spekulation.

Auch Zinssenkungsspekulationen haben die Kurse in dieser Woche getrieben. Schwache Konjunkturdaten und sinkende Gewinnaussichten wurden dabei nicht negativ gewertet, sondern waren sogar eher positiv für den Aktienmarkt, weil sie die Wahrscheinlichkeit von sinkenden Leitzinsen erhöhen.

Der Markt gerät in eine Schieflage

Doch der Markt gerät dadurch in eine enorme Schieflage. Die Anleiherenditen preisen bereits eine klare Wirtschaftsschwäche ein (siehe vorgestrige Börse-Intern). Dennoch legten die Aktienmärkte in der Hoffnung auf weitere und/oder billigere Notenbankliquidität weiter zu, was zu neuen Trend- bzw. sogar Allzeithochs führte. Dadurch weichen die konjunkturellen Entwicklungen immer stärker von der Kursentwicklung ab. Und diese Schere wird sich irgendwann wieder schließen. Das hat sie bislang immer getan. Die Frage ist nur, wann.

Weiter aufwärts bis zu den nächsten Zinsentscheidungen?

Damit sind wir wieder beim saisonalen Kursverlauf, wonach die starke Aktienmarktphase in Vorwahljahren gewöhnlich Mitte Juli endet, die Kurse in eine Seitwärtsphase übergehen und dabei von ihren neuen Trend- oder Allzeithochs aus zumindest zeitweilig wieder deutlich zurückfallen.

Vielleicht können die Kurse im aktuellen Jahr durch die derzeitigen Zinsspekulationen sogar noch bis zu den nächsten Notenbanksitzungen Stärke zeigen. Doch egal ob die Leitzinsen dann tatsächlich gesenkt werden oder nicht – in beiden Fällen könnte anschließend das Motto „buy the rumors, sell the facts“ gelten und die Märkte damit letztlich doch wieder dem saisonalen Verlauf folgen. Mit Blick auf die konjunkturelle Entwicklung und die fundamentale Bewertung (siehe u. a. Börse-Intern vom 27. Juni) wäre dies jedenfalls gerechtfertigt.

Wenn die Zinssenkungsfantasien enttäuscht werden…

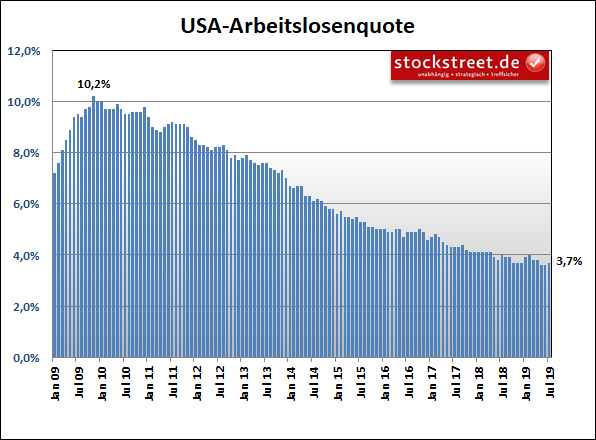

Starke US-Arbeitsmarktdaten haben gestern bereits einen Vorgeschmack darauf gegeben, was passieren kann, wenn die Zinssenkungserwartungen enttäuscht werden. So ist zwar die Arbeitslosenquote von 3,6 % auf 3,7 % leicht gestiegen…

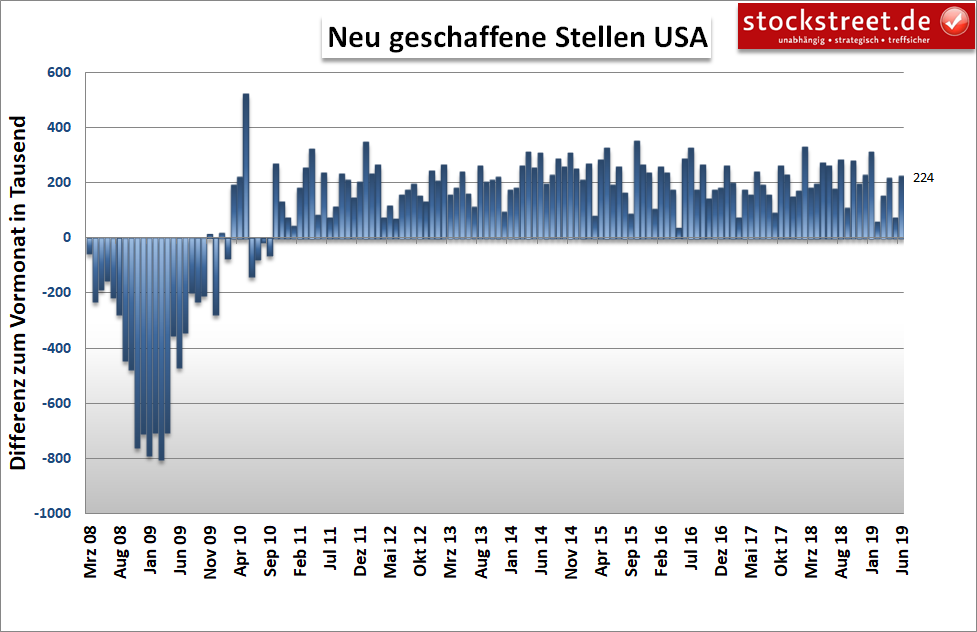

…doch mit 224.000 wurden deutlich mehr neue Stellen geschaffen als erwartet.

Nach dem enttäuschenden Mai-Bericht mit einem Stellenplus von nur 72.000 wurden für den Monat Juni im Durchschnitt lediglich rund 160.000 neue Stellen prognostiziert. Diese Zahl wurde aber klar übertroffen. Und damit hat sich der Mai wieder nur als kleine Delle herausgestellt. Da auch das Wachstum der durchschnittlichen Stundenlöhne mit Veränderungsraten von +0,2 % zum Vormonat und +3,1 % zum Vorjahr solide blieb, zeigt der Arbeitsmarkt in den USA noch keinerlei Schwäche.

Und so traten die Aktienmärkte nach Bekanntgabe dieser Daten heute den Rückweg an. Auch an den Devisenmärkten war die Enttäuschung der Anleger klar erkennbar, ebenso wie bei Gold und Anleihen, deren Kurse deutlich nachgaben.

Wie man sich nun verhalten sollte

Für Short-Trades bei Aktien, Anleihen oder auch Gold ist angesichts der intakten Aufwärtstrends und der klar bullishen Signale jetzt natürlich noch nicht der richtige Zeitpunkt. Aber als Trader würde ich aktuell auch nicht mehr stärker in diese Märkte einsteigen. Stattdessen sollte man bestehende Positionen noch laufen lassen, neue Positionen nur punktuell bei neuen Kaufsignalen eingehen und dabei nicht vergessen, Stopps zu platzieren und diese bei weiter steigenden Kursen nachzuziehen.

Relativ eng gestaffelte Stopps wären dabei eine gute Strategie. So würde man bei fallenden Kursen Stück für Stück aus dem Markt geworfen und damit immer weniger von Kursverlusten belastet. Wie das genau funktionieren kann, zeigen wir Ihnen in unseren Stockstreet-Börsenbriefen.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)