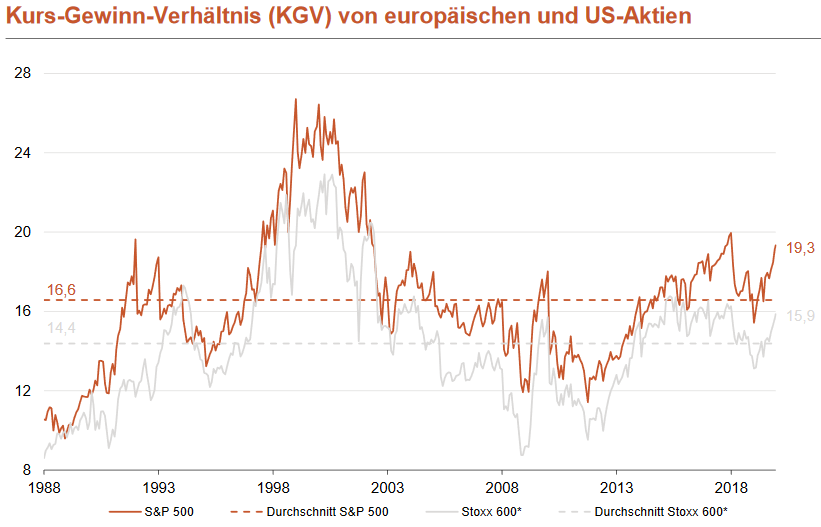

Wenn Sie die vorangegangenen Börse-Intern-Ausgaben gelesen haben, dann kennen Sie meine Einschätzung, wonach die Aktienkurse den fundamentalen Entwicklungen weit vorausgelaufen sind. Fest gemacht habe ich dies zuletzt an den Einkaufsmanagerdaten, die sich für Deutschland und die gesamte Eurozone zuletzt nur leicht von ihren Tiefständen erholen konnten und damit nur sehr moderate Wachstumsraten erwarten lassen. In den USA sieht das Bild etwas besser aus. Aber dort hat der S&P 500 inzwischen ein Kurs-Gewinn-Verhältnis (KGV) von 17,9 erreicht. Und mit diesem Wert steht das KGV wieder am oberen Ende seiner 10-Jahres-Spanne (siehe Börse-Intern vom 17. Dezember).

Ist das hohe KGV des S&P 500 angemessen?

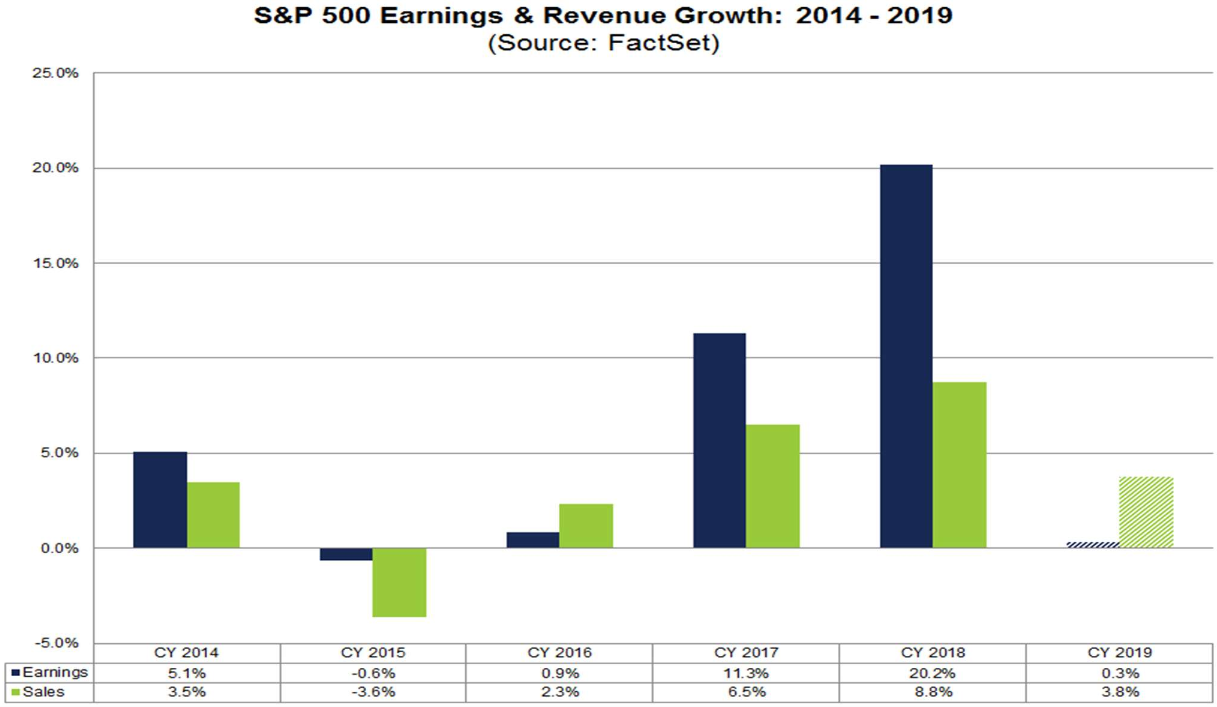

Was ich bislang noch nicht besprochen habe, ist die Frage, ob das hohe KGV möglicherweise sogar berechtigt ist. Denn wenn die Gewinne der Unternehmen stark zulegen, dann ist ein hohes KGV durchaus angemessen. Wenn man aber auf das Gewinnwachstum im laufenden Jahr blickt, dann muss man die Frage mit einem klaren „Nein“ beantworten. Denn laut aktuellen Markterwartungen werden die Gewinne der Unternehmen aus dem S&P 500 Ende 2019 insgesamt nur um 0,3 % gegenüber dem Vorjahr gewachsen sein. Die Erwartungen sind damit gegenüber Mitte Oktober (+1,1 %, siehe Börse-Intern vom 16. Oktober) noch einmal zurückgegangen.

Gewinne je Aktie auf Rekordhoch – und steigend

Will man hier bullish argumentieren, dann kann man anführen, dass die Gewinne der Unternehmen durch die Steuersenkungen der US-Regierung 2018 stark gestiegen waren (+20,8 %) und sie in 2019 trotzdem noch weiter zulegen konnten, wenn auch nur gering.

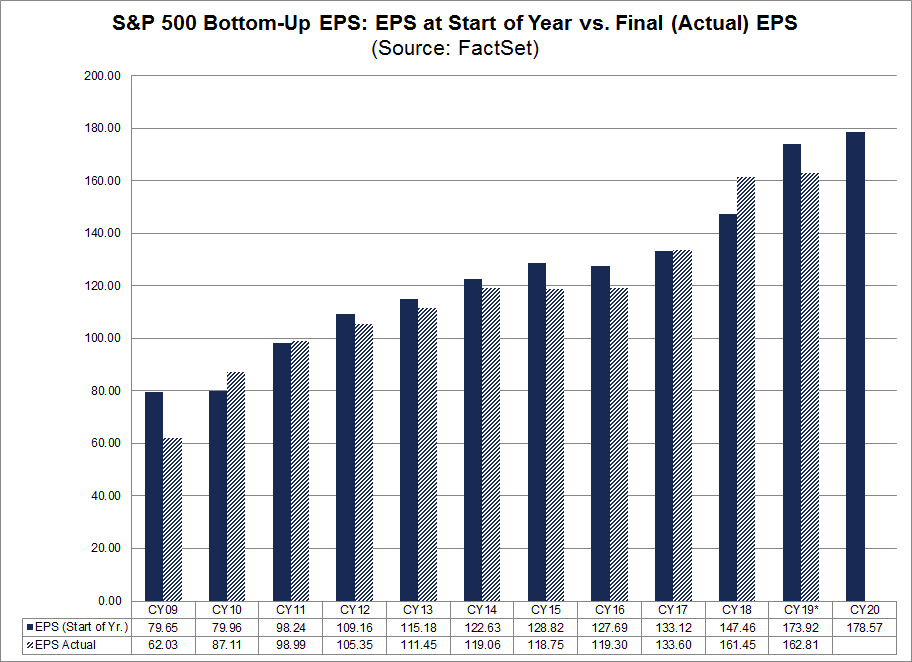

Dadurch befinden sich die Gewinne je Aktie auf Rekordhoch. Zudem sollen sie im kommenden Jahr noch weiter wachsen. Für 2020 hatten Analysten bis vor einiger Zeit sogar schon wieder zweistellige Gewinnwachstumsraten prognostiziert (siehe zum Beispiel Börse-Intern vom 30. Juli).

2020 wieder nur einstelliges Gewinnwachstum

Leider ist davon inzwischen nicht mehr viel übrig geblieben. Vor einer Woche belief sich die Median-Prognose für den Gewinn je Aktie (EPS) aller S&P 500-Unternehmen zusammengerechnet auf 178,57 USD.

Da sich nach aktuellen Erkenntnissen das summierte EPS 2019 auf 162,81 USD belaufen soll, würde dies ein Gewinnwachstum von 9,68 % bedeuten. Wir wären also schon nur noch im einstelligen Bereich.

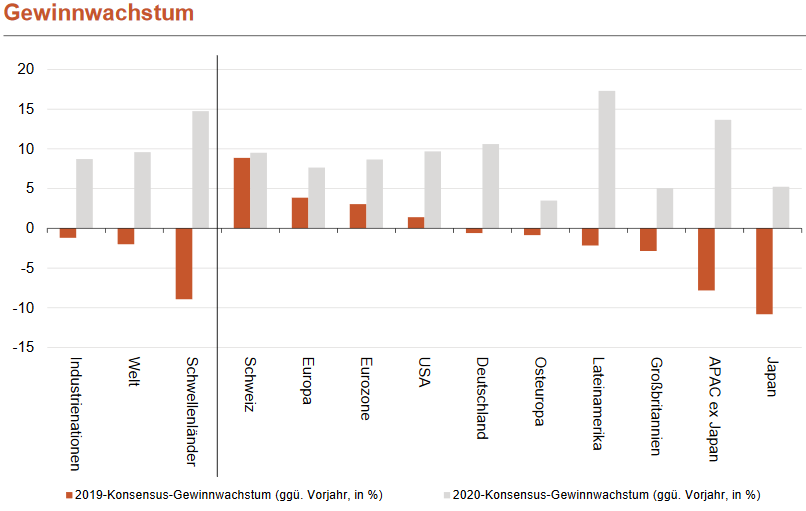

(Quelle: Berenberg-Bank)

Ein KGV von 17,9 würde das nicht rechtfertigen. Denn eine Faustformel besagt, dass das KGV gleich dem Gewinnwachstum sein sollte (Price-Earnings-Growth-Ratio, PEG = 1). Im S&P 500 wäre also ein KGV von 9,68 angemessen. Um dieses zu erreichen, müsste sich der Index fast halbieren – also um beinahe 50 % tiefer stehen als aktuell.

Analysten prognostizieren regelmäßig zu optimistisch

Es kommt aber noch dicker. Denn FactSet hat errechnet, dass die Gewinnschätzungen in den vergangenen 20 Jahren (1999 – 2018) im Durchschnitt am Jahresanfang um 6,9 % zu hoch lagen. Nimmt man zum Beispiel das Jahr 2019, dann hatten Experten vor einem Jahr ein EPS für den S&P 500 von 173,92 USD erwartet. Aktuell sind es nur noch 162,81 USD – und somit 6,4 % weniger. Überträgt man dies nun auf das Jahr 2020, dann dürften die Gewinne je Aktie letztlich nur bei 166,25 USD auskommen. Und dies würde ein Gewinnwachstum von nur 2,11 % bedeuten. Zudem errechnet sich damit für den S&P 500 sogar ein KGV von 19,3 (3.197 Punkte / 166,25).

(Quelle: Berenberg-Bank)

S&P 500 hat ein Korrekturpotential von 7,3 % bis 17,3 %

Nun will ich den Teufel aber nicht an die Wand malen. Und einen Einbruch des S&P 500 erwarte ich im aktuellen Marktumfeld nicht. Zudem liegt das durchschnittliche KGV des S&P 500 bei 16,6 – wenn man die vergangenen 5 Jahre betrachtet. Auf Sicht von 10 Jahren ergibt sich ein Wert von knapp unter 15. Das würde allerdings immerhin ein Korrekturpotential von 7,3 % bis 17,3 % bedeuten.

Und bei diesen Zahlen erinnere ich gerne an die Börse-Intern vom 15. November. Damals hatte ich eine Korrektur von 12 % als „nur normal“ bezeichnet. Seitdem hat der Index rund 90 Punkte bzw. 2,9 % draufgesattelt. Die Übertreibung hält also an. Mal sehen, von welchem Niveau aus die Korrektur beginnt und wie weit diese dann führt…

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)