Es darf darüber spekuliert werden, was die vorgestrigen Kursrallys ausgelöst oder angetrieben hat. Dazu wurde zum Beispiel berichtet, dass die Hoffnungen auf dem gestrigen Treffen der Außenminister von Russland und der Ukraine ruhten. Ich halte diese Erklärung aus zwei Gründen für wenig plausibel:

Erstens waren Fortschritte kaum wahrscheinlich, weil die Vorstellungen und Forderungen beider Länder zu weit auseinanderlagen. Und zweitens: Da es letztlich erwartungsgemäß keine Annäherung oder gar Einigung gab, müssten die Kurse dann nicht wieder auf dem Niveau von Dienstag gelandet sein? Sind sie aber nicht.

Auch die Aussage Russlands, man wolle die ukrainische Regierung nicht stürzen, dürfte kaum ein hinreichender Grund für eine derartige Kurserholung der Aktienkurse gewesen sein. Denn die russische Regierung hatte vor dem Krieg auch beteuert, man wolle nicht in die Ukraine einmarschieren.

Schlichte Gegenbewegung inklusive Short-Squeeze

Für wahrscheinlicher halte ich es, dass wir nach den crashartigen Kurseinbrüchen schlichte Gegenbewegungen gesehen haben, auch wenn diese äußerst stark ausgefallen sind. Diese Stärke kann mit einem Short-Squeeze begründet werden. Durch das Schließen von Short-Positionen, was mit einem Kauf gleichzusetzen ist, wurde die Aufwärtsbewegung angetrieben, verstärkt und beschleunigt. Bildlich gesprochen hat ein Schneeball eine Lawine ins Rollen gebracht. Und der rollende Schneeball wurde immer größer und schneller.

Fallende Ölpreise sorgen für Erleichterung

Auch bei den zuletzt extrem stark gestiegenen Rohstoffen kam es zu einer massiven Gegenbewegung. Die Ölpreise gaben allein vorgestern zum Beispiel zeitweise um beinahe 20 % nach.

Zuvor hatten sich die Vereinigten Arabischen Emirate und der Irak offen für eine Ausweitung ihrer Produktion gezeigt, um dem aktuellen Angebotsengpass entgegenzuwirken. Das hat für Erleichterung gesorgt. Sichere Häfen (Geld, US-Dollar etc.) wurden daraufhin verlassen. Und Käufer waren wieder bereit, höhere Aktienkurse zu bezahlen.

Nun muss man abwarten, wie nachhaltig die Gegenbewegungen sind. Wie ich jüngst schrieb, sehe ich insbesondere für die US-Indizes das Ende der Korrektur noch nicht erreicht (siehe „Auf der Suche nach einem Boden“). Dies auch vor dem Hintergrund der geldpolitischen Wende. „Diese kann, über den Ukraine-Krieg hinaus, noch ein Belastungsfaktor sein, insbesondere, wenn die US-Notenbank mit dem Bilanzabbau beginnt. Denn damit wird dem Markt Liquidität entzogen“, war in der vorgestrigen Börse-Intern zu lesen. Gestern hat die Europäische Zentralbank (EZB) dazu einen Vorgeschmack geliefert.

EZB reduziert die geplanten Anleihekäufe

Sie reagiert auf die anhaltend hohe Inflation. So werden die Nettokäufe von Anleihen im Rahmen des PEPP zunächst wie geplant Ende März 2022 eingestellt. Das Kaufvolumen des APP wird allerdings nach einer vorübergehenden Aufstockung bereits Ende Juni wieder auf 20 Milliarden Euro reduziert.

Eigentlich war geplant, im Rahmen des APP im zweiten Quartal monatlich Käufe im Volumen von 40 Milliarden Euro zu tätigen, im dritten Quartal noch 30 Milliarden Euro pro Monat zu investieren und in den Monaten ab Oktober noch jeweils 20 Milliarden Euro. Letzteres so lange wie nötig, um die akkommodierende Wirkung der Leitzinsen zu verstärken, wie es die Notenbank formuliert.

Nun werden die Käufe wesentlich schneller reduziert. Nur im April werden es 40 Milliarden Euro sein, im Mai erfolgt bereits die Verringerung auf 30 und im Juni auf 20 Milliarden. Und sollten „die eingehenden Daten die Erwartung stützen, dass sich die mittelfristigen Inflationsaussichten auch nach dem Ende unserer Nettokäufe von Vermögenswerten nicht abschwächen, wird der EZB-Rat Nettokäufe im Rahmen des APP im dritten Quartal abschließen“, so der Wortlaut der heutigen geldpolitischen Beschlüsse.

Mit anderen Worten: Die Anleger müssen sich nun auch bei der EZB auf ein schnelleres Ende der Liquiditätsflut einstellen – und ebenso auf frühere Zinsanhebungen. Denn die EZB hat den Passus gestrichen, wonach die Leitzinsen durchaus noch auf ein niedrigeres Niveau gesenkt werden könnten. Stattdessen heißt es nun, dass Anpassungen (also Anhebungen) der EZB-Leitzinsen einige Zeit nach dem Ende der Nettokäufe erfolgen werden. Diese Änderungen kann man als vorbereitende Maßnahmen für zukünftige Zinserhöhungen werten.

Um dem unsicheren Umfeld zu begegnen, welches durch die russische Invasion in der Ukraine verursacht wurde, beschloss der EZB-Rat im Gegenzug Notenbanken außerhalb der Eurozone bei Bedarf Euro-Liquidität zur Verfügung zu stellen.

EZB geht richtige Schritte

Aus meiner Sicht geht die EBZ damit richtige Schritte. Einerseits stellt sich die Notenbank mit den Liquiditätszusagen den Unsicherheiten durch den Ukraine-Krieg entgegen. Andererseits sendet sie mit den reduzierten Anleihekäufen das (längst überfällige) Signal, die hohe Inflation ernst zu nehmen und bekämpfen zu wollen. Die EZB rechnet für das laufende Jahr inzwischen mit einem durchschnittlichen Preisanstieg von 5,1 %, nach einer bisherigen Prognose von 3,2 %.

(Quelle: Europäische Zentralbank)

Insgesamt ist die Strategieanpassung für die Märkte aber eine schlechte Nachricht. Denn der Ausstieg aus der ultra-expansiven Geldpolitik wird beschleunigt. Und das dürfte auch bei der US-Notenbank der Fall sein.

US-Inflation weiter gestiegen

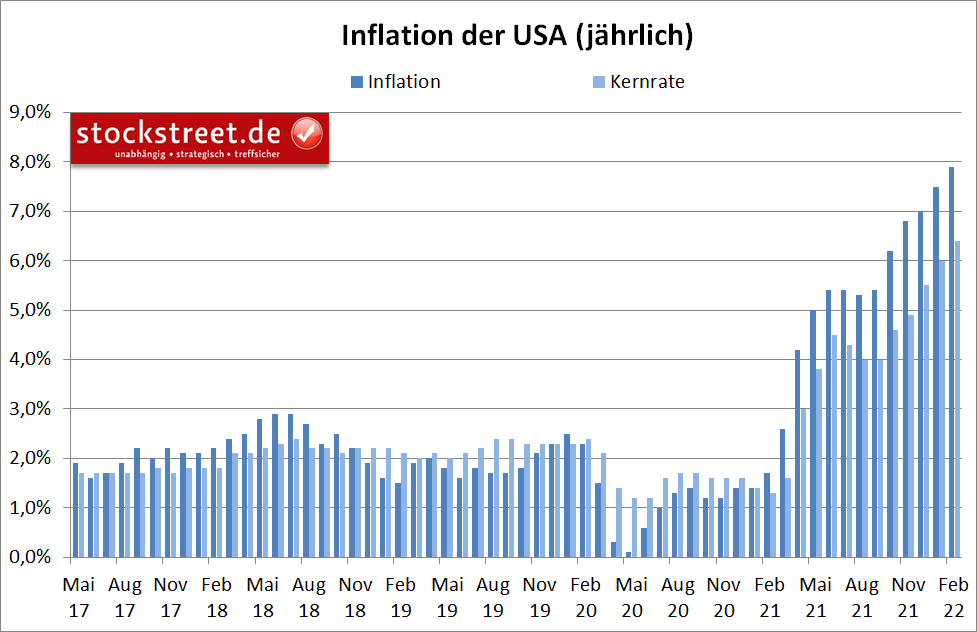

Denn wie gestern veröffentlichte Daten zeigen, sind die Verbraucherpreise in den USA erneut in einem höheren Tempo gestiegen. Im Februar lag die jährliche Teuerung bei 7,9 %, nach 7,5 % im Januar. Die Kernrate stieg von 6,0 % im Januar auf 6,4 % im Februar.

Die Inflation erreicht damit das höchste Niveau seit Januar 1982 und somit seit 40 Jahren. Dieser Entwicklung kann die US-Notenbank nicht tatenlos zusehen. Für die anstehende Sitzung in der kommenden Woche ist wohl trotzdem ein Zinsschritt von „nur“ 0,25 Prozentpunkte gesetzt. Diesen hatte Fed-Chef Jerome Powell kürzlich befürwortet. Für die darauffolgende Sitzung sollte man aber durchaus mit einer größeren Anhebung (0,5 Prozentpunkte) rechnen. Auch dies ist keine gute Nachricht für den Aktienmarkt.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)