Wie aus den Protokollen der jüngsten Zinssitzung der US-Notenbank hervorgeht, wollen die Währungshüter auch bei einer Aufhellung der globalen Konjunktur ihre abwartende Haltung bei der Zinspolitik beibehalten. Für ein solches relativ optimistisches Szenario gibt es derzeit allerdings kaum einen Grund. Denn nicht nur die Einkaufsmanagerindizes für Japan und Deutschland haben sich jüngst eingetrübt (siehe vorgestrige Börse-Intern), sondern auch die entsprechenden Stimmungsdaten für die US-Wirtschaft. Waren die USA zuletzt wirtschaftlich gesehen noch eher ein Fels in der Brandung, so deutet sich nun auch dort ein nachlassendes Wirtschaftswachstum an – und das sogar binnen recht kurzer Zeit sehr deutlich.

Einkaufsmanagerindex fällt auf niedrigsten Stand seit drei Jahren

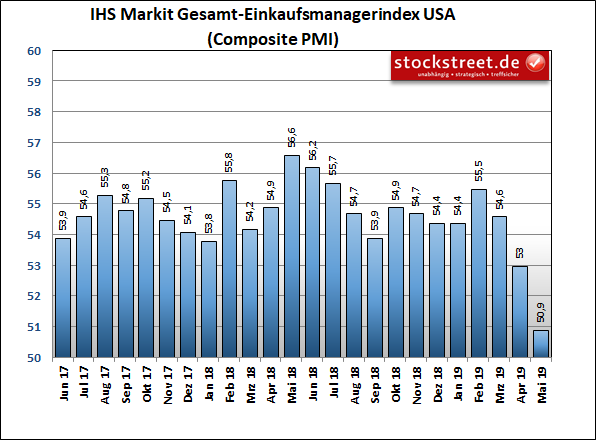

So brachen, basierend auf den vorläufigen Daten von IHS-Markit, sowohl der Einkaufsmanagerindex für das Verarbeitende Gewerbe (50,6 nach 52,6 Punkten) als auch der für den Dienstleistungssektor (50,9 nach 53,0 Punkten) jüngst förmlich ein. Beide notieren im Mai nur noch knapp oberhalb der Schwelle von 50 Punkten, ab der zukünftiges Wachstum signalisiert wird. Auch der zusammengesetzte Gesamt-Einkaufsmanagerindex deutet mit nur noch 50,9 Punkten (April: 53,0) und dem niedrigsten Stand seit drei Jahren eine scharfe Wachstumsverlangsamung an.

Das sah im März noch ganz anders aus. Doch nun befinden sich die Umfragedaten auf einem Niveau, das historisch einem BIP-Wachstum von annualisiert nur noch +1,2% entspricht. Im 1. Quartal 2019 war die Wirtschaft noch um 3,2 % gewachsen (siehe auch „USA überrascht mit höherem Wachstum“).

Notenbanker warnen vor Abschwächung der Inflation

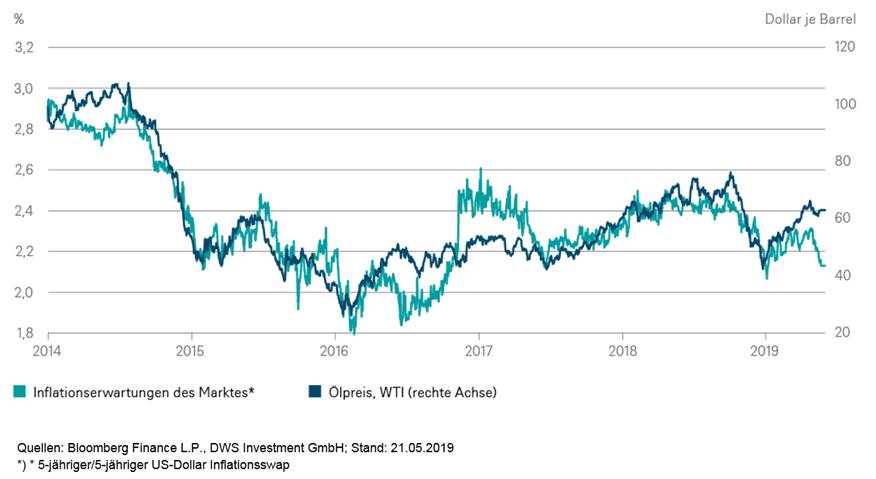

Kein Wunder also, dass laut dem Fed-Protokoll eine Reihe von Mitgliedern des FOMC bereits davor gewarnt hat, dass sich die Inflation wieder abschwächen könnte. Dabei sind sie zwar der Ansicht, dass der Rückgang der Teuerungsrate ein vorübergehendes Phänomen sein dürfte, doch angesichts der aktuellen Stimmungsdaten darf man sich wohl fragen, ob sie sich da mal nicht irren oder die Märkte lediglich beruhigen wollen. Denn die Inflationserwartungen der Anleger sind trotz hoher Ölpreise jüngst deutlich zurückgegangen, wie eine aktuelle Grafik von DWS zeigt:

Kurios ist, dass trotz der bereits beschlossenen Zölle tatsächlich die Produzentenpreise in den USA im Mai erstmals seit 2016 gesunken sind – zumindest nach Einschätzung der von IHS Markit befragten Unternehmen. Die Befürchtungen der Notenbanker sind demnach also bereits reell.

So könnte der Handelsstreit auf den Aktienmarkt durchschlagen

Doch dürften die US-Zölle über kurz oder lang zu wieder steigenden Preisen führen. Dabei wäre es durchaus denkbar, dass dieser Preisanstieg bei einer drohenden Wachstumsschwäche nicht an die Konsumenten weitergereicht werden kann. Die Unternehmen würden dann auf den Kosten sitzen bleiben und sinkende Gewinne hinnehmen müssen. Der Handelsstreit hätte damit dann sicherlich auch noch stärkere Auswirkungen auf den Aktienmarkt.

Es könnte noch schlimmer kommen

Nach diesen neuen Informationen kommen Zweifel auf, dass es am Aktienmarkt bei einer nur moderaten Konsolidierung bleibt. Zumal es für die US-Wirtschaft in Zukunft noch schlimmer kommen könnte. Denn laut den Erhebungen von IHS Markit sind die Auftragseingänge bei den US-Unternehmen im Mai das erste Mal seit August 2009, also erstmals seit der Finanzkrise, gesunken. Das bestätigen auch die heute veröffentlichten Auftragseingänge langlebiger Wirtschaftsgüter, die im April um 2,1 % zum Vormonat zurückgegangen sind.

Erwartete Zinssenkung der US-Notenbank erscheint jetzt plausibler

Vor diesem Hintergrund muss man die Lage neu bewerten. Inzwischen erscheinen die vom Markt erwarteten Leitzinssenkungen plausibler. Vielleicht sind diese – also die Hoffnung auf bald wieder billigere Liquidität – auch der Grund, warum die Aktienmärkte nicht schon längst wieder deutlich tiefer stehen.

Allerdings ist eine sich inzwischen abzeichnende weltweite Wachstumsschwäche auch nicht gerade ein gutes Umfeld für steigende Aktienkurse. Und daher sehe ich mein Szenario einer „großen Seitwärtskonsolidierung auf hohem Niveau“ mit den jüngsten Konjunkturdaten noch einmal deutlich wahrscheinlicher. Ich stelle mich daher – auch mit Blick auf die Saisonalität – spätestens ab dem Sommer auf stärker fallende Aktienkurse ein.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)