Die Berichtssaison in den USA hat erwartungsgemäß begonnen. Erste Unternehmen konnten bereits die zuvor zurückgenommenen Analysten-Prognosen wie üblich übertreffen. Allerdings nicht in dem Maße, dass es für große Jubelstürme ausgereicht hätte. Dass es nicht zu stärkeren Kurssprüngen nach recht guten Geschäftszahlen gekommen ist, kann auch daran liegen, dass die Aktienkurse bereits deutlich angestiegen sind und die US-Indizes Allzeithochs erreicht haben, nachdem die Anleger in den vergangenen Wochen Zinssenkungen der US-Notenbank und der EZB eingepreist haben.

S&P 500: 90 % des Kursgewinns durch KGV-Anstieg

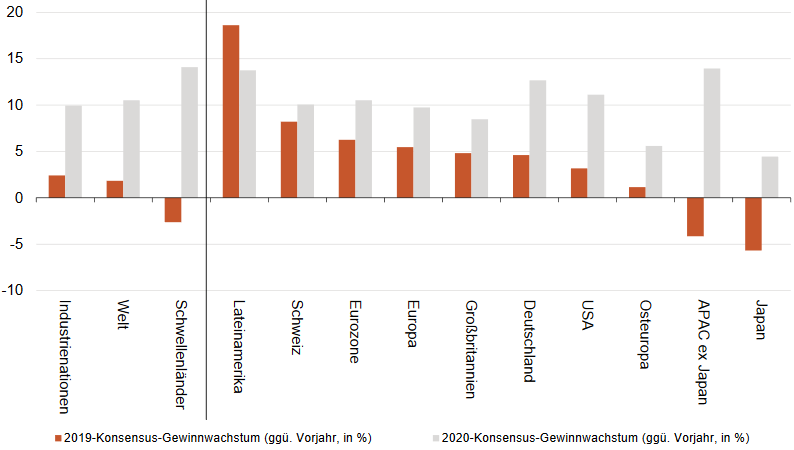

Der S&P 500 ist dadurch in diesem Jahr schon um mehr als 20% gestiegen. Dagegen steht ein Gewinnwachstum im S&P 500, das für das laufende Jahr derzeit nur auf ca. 2 % beziffert wird.

(Quelle: Joh. Berenberg, Gossler & Co. KG) Gewinnwachstumserwartungen

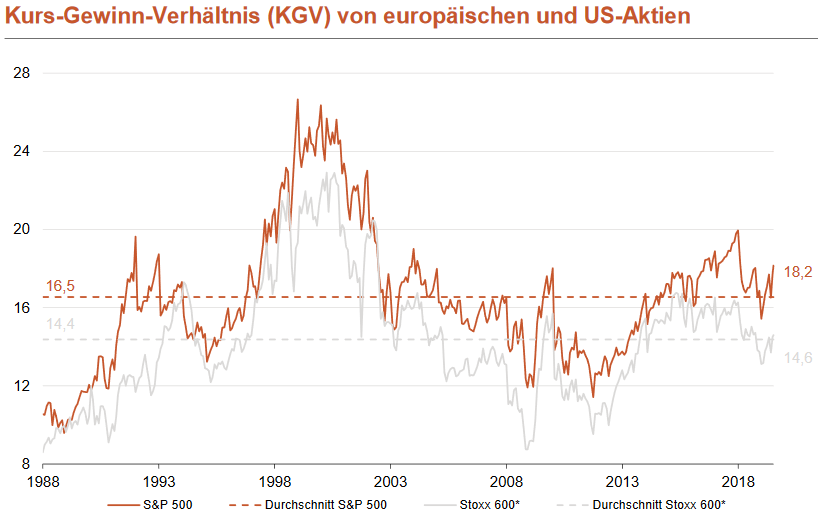

Damit waren laut einer aktuellen Analyse der Berenberg-Bank 90 % des Indexanstiegs durch eine KGV-Ausweitung gekennzeichnet. Die Aktien des S&P 500 sind daher im Durchschnitt so hoch bewertet wie bereits im letzten Jahr, bevor es zu der scharfen Korrektur im Herbst 2018 gekommen ist.

(Quelle: Joh. Berenberg, Gossler & Co. KG) Kurs-Gewinn-Verhältnisse

S&P 500: Nur 2,65 % Kursanstieg in 9,5 Monaten

Nun könnten die Bullen natürlich argumentieren, dass der S&P 500 lediglich die übertriebenen Rezessionsbefürchtungen von Ende 2018 und die daraus resultierenden Kursverluste der Herbstkorrektur (siehe roter Pfeil im folgenden Chart) wieder aufgeholt hat (unterer grüner Pfeil). Und da der Index am 3. Oktober 2018 bereits bei 2.940 Punkten stand, hat er bis zum jüngsten Allzeithoch bei 3.017,80 Punkten nach etwas mehr als 9 Monaten bzw. einem Dreivierteljahr im Grunde nur um 2,65 % zugelegt (oberer grüner Pfeil).

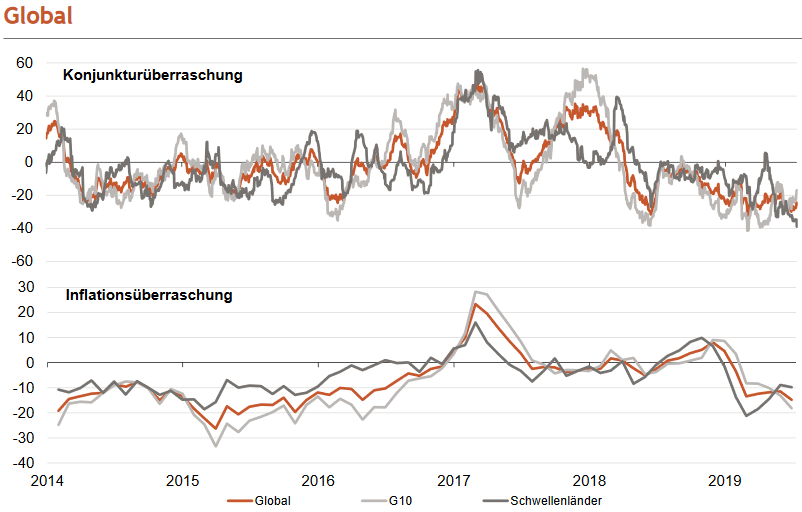

Doch die Bären könnten dann dagegenhalten, dass die Märkte mit der aktuellen KGV-Bewertung schon eine deutliche Erholung der Konjunktur und damit verbundene höhere Unternehmensgewinne im 2. Halbjahr 2019 einpreisen. Doch die Gewinne werden voraussichtlich nicht so stark steigen, dass sie das aktuelle KGV-Niveau rechtfertigen könnten. Denn die Wirtschaftsdaten enttäuschen weiterhin weltweit – also auch in den USA. Laut der Berenberg-Bank verharrte der globale Konjunkturüberraschungsindikator im negativen Bereich.

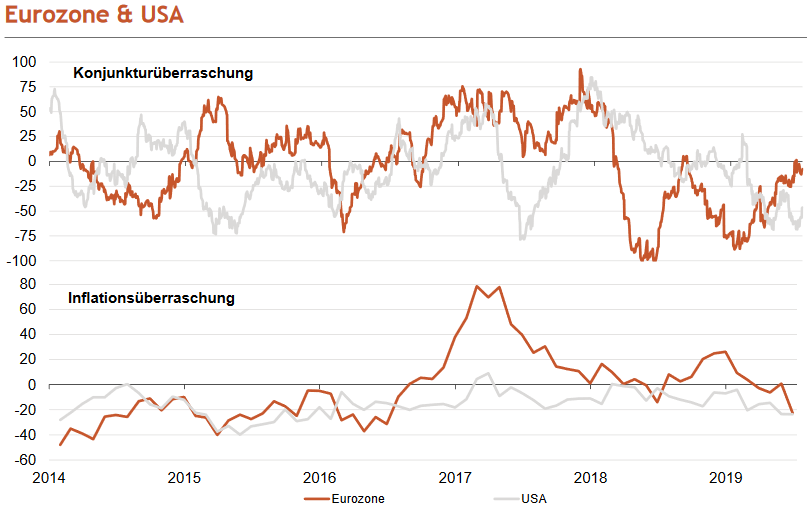

(Quelle: Joh. Berenberg, Gossler & Co. KG) Konjunktur- und Inflationsüberraschungsindikatoren

Vereinzelt fielen die Zahlen (z. B. aus den USA) zwar positiv aus, insgesamt überwogen jedoch negative Überraschungen. Dabei waren die Konjunkturdaten aus den USA sogar enttäuschender als die aus der Eurozone.

(Quelle: Joh. Berenberg, Gossler & Co. KG) Konjunktur- und Inflationsüberraschungsindikatoren

Letzteres verwundert ein wenig. Denn die US-Regierung gibt eine Menge Geld aus, um das heimische Wirtschaftswachstum anzutreiben.

Trotz gravierender Schuldenausweitung kein beflügeltes Wachstum

Fachleute des Weißen Hauses sagen sogar voraus, dass das Haushaltsdefizit der USA im laufenden Fiskaljahr, das regelmäßig vom 1. Oktober bis zum 30. September geht, eine Billion (!) Dollar betragen wird. Bis Ende Juni betrug das Haushaltsdefizit nämlich im laufenden Fiskaljahr schon rund 750 Milliarden Dollar, teilte das US-amerikanische Finanzministerium jüngst mit. Das Defizit hat sich damit gegenüber derselben Zeit des vergangenen Jahres um 23 % vergrößert. Das Wachstum der USA ist also zu einem sehr großen Teil schuldenfinanziert und entspricht offenkundig dennoch nicht den Erwartungen von US-Präsident Donald Trump und der Notenbank Federal Reserve (Fed).

Mangels Anlagealternativen

Dass die Kurse an der Wall Street dennoch auf ein derart hohes Niveau steigen konnten, lässt sich eigentlich nur damit erklären, dass es schlicht an Anlagealternativen mangelt und der Aktienmarkt durch die zuletzt deutlich gesunkenen (Anleihe-)Zinsen wieder die höheren (Dividenden-)Renditen abwirft. Für mich ist dies aber kein Grund, jetzt noch in US-Aktien zu investieren.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)