Verfallstag-Nachlese

So weit die Kurse tragen

Verfallstag-Nachlese

von Torsten Ewert

Sehr verehrte Leserinnen und Leser,

zunächst eine kurze Nachlese zum Verfallstag und der aktuellen Lage im DAX.

Der DAX zeigte sich in der Verfallstagswoche unerwartet stark, aber auch unentschlossen. So drehte er zwar am Dienstag trotz des schwachen Wochenauftakts vehement nach oben und attackierte in den Folgetagen – anders als von mir erwartet – doch die 18.000-Punkte-Marke:

Er konnte aber diese Marke bisher nicht auf Schlusskursbasis überwinden, sondern fiel immer wieder zurück. Größere Rückschläge aufgrund dieser Abpraller blieben aber aus, sodass der Aufwärtsdruck bleibt. Das zeigt sich auch daran, dass die Stillhalter einen Abrechnungskurs oberhalb von 18.000 Punkten hinnehmen mussten (18.032,44 Punkte).

Nun bleibt abzuwarten, ob dies nur ein Verfallstagseffekt war. Dann könnte der Kurs demnächst wieder deutlicher zurückfallen, denn die Absicherungspositionen, die den DAX bis zum Verfallstermin nach oben getrieben haben, sind weggefallen. Das könnte die Kurse wieder abbröckeln lassen.

Am Freitag sah es schon danach aus; auch die Tageskerze vom Freitag, ein Shooting-Star-Doji, ist kurzfristig klar bearish. Doch bereits ab Montagmorgen machten die Bullen wieder Druck, auch wenn sie es erneut nicht klar über 18.000 Punkte schafften. Zwar gab es gestern einen zweiten bearishen Shooting-Star-Doji, aber vermutlich werden wir erst in der zweiten Wochenhälfte den weiteren Verlauf besser einschätzen können, wenn auch die Reaktion auf die Fed-Sitzung am Mittwoch eingepreist ist.

So weit die Kurse tragen

von Torsten Ewert

Bei meinem heutigen Thema bleibe ich zunächst beim DAX und stelle Ihnen eine kleine Quizfrage: Gibt es eine oder mehrere DAX-Aktien, die jemals eine Ver-100-fachung ihres Kurses schafften? Wenn ja, welche?

Kurse, die sich ver-x-fachen

Wie ich auf diese „dämliche“ Frage komme? Ein Kollege warf kürzlich die Frage nach Kursvervielfachern auf, z.B. den berühmten Tenbaggern, also Werten, die sich verzehnfachen. Wenn schon, denn schon, dachte ich mir und durchforstete meine Datenbank nach Aktien, die sich verhundertfacht haben.

Von gut 36.000 Aktien schafften es immerhin fast 1.400 durch diesen anspruchsvollen Filter. Das sind knapp 4 %, also jede 25. Aktie! Hätten Sie eine solche Quote erwartet? Ich nicht, ehrlich gesagt. Bezogen auf den DAX müsste es also gut 1,5 „100-Bagger“ geben, also ein bis zwei Aktien, die sich verhundertfacht haben. (Ein erster kleiner Hinweis für die Antwort auf die Quizfrage…)

Gut, unter allen vermeintlichen Verhundertfachern waren etliche Zockeraktien und Pennystocks, bei denen die Kurse irgendwann von nahe null auf ein paar zehntel Cent sprangen und sich dadurch „qualifizierten“. Es sind also auch viele „Graupen“ darunter. Und es gibt sogar Fälle, in denen eine Aktie danach vom Kurszettel durch eine Pleite verschwand.

Vom 100-Bagger zur Pleitefirma

Das klingt weniger dramatisch als es ist. Lassen Sie das mal auf der Zunge zergehen: Eine Aktie steigt um 9.900 % (!) – denn genau das bedeutet eine Verhundertfachung des Kurses – nur um danach auf null zurückzufallen. Es ist natürlich die absolute Ausnahme; bisher bin ich auch nur auf einen (Sonder-)Fall gestoßen, bei dem dies so war. Und den erlebten wir sogar „direkt vor unserer Haustür“, im DAX: Wirecard!

Ok, wenn Sie jetzt den Wirecard-Chart rausfischen, werden Sie sehen, dass die Aktie nur dann die 10.000%-Schallmauer durchbricht, wenn man die Rechnung an den Tiefs von 2002/03 beginnt. Bezogen auf den Ausgabekurs verzehnfachte sich der Kurs nur. Obwohl auch das eine beachtliche Leistung ist, steht das „nur“ hier schon zu Recht – schließlich bedeutet das, dass der Kurs um rund 90 % einbrach, bevor er sich in schwindelerregende (im wahrsten Sinn des Wortes) Höhen aufmachte. Aktionäre der ersten Stunden waren sicher „not amused“ und dürften auch kaum bis zum Hoch dabeigeblieben sein.

Die großen sind meist auch starke Aktien

Aber dennoch ist der Anteil der echten 100-Bagger beachtlich. Klar, die meisten kommen aus den USA. Das gilt selbst dann noch, wenn man die höhere Zahl an US-Aktien im Vergleich zum Rest der Welt berücksichtigt. Und in den USA gibt es nicht nur die meisten, sondern auch die größten Aktien, die sich jemals verhundertfacht haben. Die Crème de la Crème von S&P 500 und Nasdaq 100 sind fast ausnahmslos 100-Bagger. (Berühmte Ausnahmen: die Google-Mutter Alphabet und die Facebook-Mutter Meta).

Die größten Aktien weltweit sind damit zugleich auch 100-Bagger (weitere prominente Ausnahme: Saudi Aramco). Und unter die 20 größten 100-Bagger schaffen es nur 5 Nicht-US-Unternehmen: Tencent (Hongkong/China, Internet-Mischkonzern), TSMC (Taiwan, Halbleiter), LVMH (Frankreich, Luxusgüter), Novo Nordisk (Dänemark, Pharma) und ASML (Niederlande, Halbleiterausrüstungen).

Doch selbst 100-Bagger sind keine Selbstläufer. Auch die Kurse von Walmart, Coca Cola, Microsoft, Tesla und Co. brachen zwischendurch und hinterher immer mal wieder kräftig ein. Aber bisher erholten sie sich stets und konnten sich im Durchschnitt nach der Verhundertfachung weiter vervielfachen.

Und was haben Anleger davon?

Solche statistischen Details mögen zwar ganz unterhaltsam sein, aber als Anleger interessiert uns dabei natürlich etwas ganz anderes. Auch meinen Kollegen – als er das Thema aufbrachte – trieb die Frage um, wie man solche Kursraketen möglichst frühzeitig erkennen kann. Da ist er längst nicht der einzige und schon gar nicht der erste.

Warren Buffett z.B. hat diese Frage für sich (und uns) schon beantwortet: Er setzt auf nachweislich erfolgreiche Unternehmen mit einem einfachen, verständlichen Geschäftsmodell, die einen möglichst dauerhaften Wettbewerbsvorteil haben (Buffett spricht vom „Burggraben“), idealerweise auch eine starke Marke besitzen (z.B. Coco Cola) und bestimmte fundamentale Kriterien erfüllen.

Es gibt auch andere Anhaltspunkte (z.B. die sogenannte CANSLIM-Strategie). Diese sind aber alle keine „Regel“, geschweige denn eine Garantie. Bei derartigen Auswahlverfahren (die vielfach auf fundamentalen Kriterien beruhen), gibt es drei grundsätzliche Probleme: Erstens ist der Zugriff auf hinreichende Fundamentaldaten für die meisten Privatanleger schwer bis unmöglich bzw. nur eingeschränkt, z.B. für US-Aktien, verfügbar.

Zweitens bieten kaum Datenbanken hinreichende Filter, um die Kandidaten zu selektieren. Es ist weiterhin sehr viel mühsame Handarbeit nötig. Und drittens erhält man in der Regel eine zu große Anzahl von Werten – von etlichen Dutzend bis einigen Hundert, je nach Filterschärfe. Man kann unmöglich in alle diese Aktien investieren. Daher sind diese Strategien oft nutzlos, selbst wenn sogar seriöse Studien deren Erfolg nachweisen.

Was ich von einer Aktien-Perle erwarte

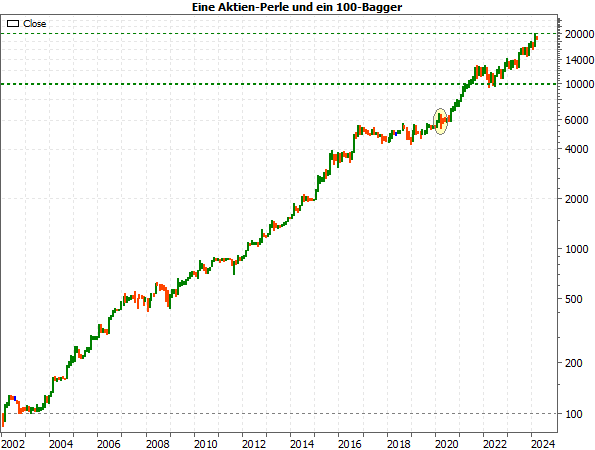

In meinen Aktien-Perlen wähle ich daher eine andere Herangehensweise. Ich setze auf Aktien, die bereits gezeigt haben, dass sie steigen (können). Idealerweise sieht ihr Langfristchart so aus:

Quellen: MarketMaker mit Daten von VWD, eigene Berechnungen

Das nenne ich einen LURO-Chart, in dem der Kurs von links unten nach rechts oben verläuft – fast wie an der Schnur gezogen. Diese Aktie hat von Januar 2002 bis Mai 2021 ihren Kurs verhundertfacht, also auf ein Plus von 9.900 % Das hat nicht einmal Warren Buffetts Holding Berkshire Hathaway geschafft. Die kam im gleichen Zeitraum „nur“ auf +472,5 % (MSCI World: +195,9 %).

Im Februar 2024 hat sich der Kurs dieser Aktie erneut verdoppelt – er hat sich also insgesamt inzwischen ver-200-facht! Sie sehen also, dass sich durchaus gelohnt hat, selbst dann noch einzusteigen, wenn der Kurs schon um den Faktor 100 gestiegen ist.

Das ist das Prinzip: Aktien zu finden, die Stärke und Konstanz zeigen, deren Fundamentaldaten diese Faktoren untermauern und daher weiteres Potenzial haben. Man muss ja nicht so lange warten bis sich der Kurs verhundertfacht hat. Auch andere Kursvervielfacher sind unter Umständen aussichtsreiche Kandidaten.

Die nächste Chance bahnt sich an

Natürlich sind solche Perlen nicht billig nach klassischen Bewertungskriterien. Für diese Gewinnbringer zahlen die Investoren gern einen Aufpreis. Die Krux dabei: Die kleinste, auch nur vermeintliche Delle im operativen Geschäft führt zu Enttäuschung und Kursrückschlägen. Doch das sind oft gute Gelegenheiten, beherzt zuzugreifen.

Sie können sich vorstellen, dass es solche Gelegenheiten nur selten gibt – diese Unternehmen sind einfach zu gut. Dann muss man auf eine Marktschwäche warten, aber selbst dann purzeln die Kurse kaum. Schauen Sie, was während des Corona-Crash mit dieser Aktien-Perle geschah (siehe gelbe Ellipse im obigen Chart): Dieser Crash hat im Chart kaum Spuren hinterlassen – und das, obwohl für das Unternehmen die Gastronomie ein wichtiger Kundenstamm ist!

Man braucht also Geduld mit Aktien-Perlen. Aber aktuell bahnt sich wieder eine aussichtsreiche Gelegenheit an: Nach den Quartalszahlen musste die Aktie eines Hidden Champions einen Dämpfer hinnehmen. Dieser ist zwar – wie so oft – nicht groß und sollte bald enden. Spätestens dann werde ich diese Aktie meinen Lesern vorstellen.

Und wer sind nun die DAX-100-Bagger?

Nun schulde ich Ihnen noch die Auflösung der Quizfrage vom Anfang. Nach meinen Daten können sich drei DAX-Aktien als 100-Bagger brüsten. Neben der schon erwähnten Wirecard ist das Infineon, die aber ebenfalls kein echter Verhundertfacher ist: Auch Infineon gelang dies erst nach einem dramatischen Einbruch von fast 99,5 % nach Dotcom-Blase und Finanzkrisen-Crash. Vom 2009er Tief stieg der Kurs zwar um 10.000 %, aber selbst am (bisherigen) Höchststand lag er noch fast 30 % unter der Erstnotiz vom März 2000. Als Aktien-Perle kommt Infineon damit nicht infrage.

Immerhin gelang Infineon das Kunststück, sowohl den Einbruch als auch die Erholung als DAX-Mitglied zu erleben. (Meist haben die Aktien schon einen Großteil des Anstiegs hinter sich, wenn sie in große Indizes einziehen; das ist auch in den USA so.) Allerdings denkbar knapp, denn 2009 musst die Aktie für eine halbes Jahr der Hannover Rück weichen.

So bleibt nur noch ein echter DAX-100-Bagger über: Sartorius VZ. Diese Aktie kam zwar auch zum Ende der Dotcom-Blase an die Börse und verlor in der folgenden Baisse fast 50 % ihres Wertes gegenüber der Erstnotiz, hat sich aber gegenüber der Erstnotiz mehr als ver-400-facht. Auch hier wäre es eine gute Idee gewesen, nach einer Kursverhundertfachung noch einzusteigen. Denn Sie sehen ja: Es ist oft unglaublich, wie weit die Kurse tragen…

Mit besten Grüßen

Ihr Torsten Ewert

(Quelle: www.stockstreet.de)