Sehr verehrte Leserinnen und Leser,

die aktuellen Konjunktur-Frühindikatoren und -daten sowie natürlich die jüngste weitere Eskalation im Handelsstreit geben zweifellos Anlass zur Besorgnis. Folglich lesen und hören Sie in den Medien entsprechend warnende Kommentare. Sie sollten sich aber als langfristig orientierter Anleger davon nicht beeinflussen lassen – es sei denn, Sie beherrschen ein nahezu perfektes Markt-Timing.

Muss man immer eine „Meinung“ zum Markt haben?

Erfolgreiche Kurzfrist- und Day-Trader haben in der Regel keine Meinung über die weitere Richtung des Marktes. Sie traden, was sie sehen. Und im Idealfall gelingt ihnen der unvoreingenommene Blick auf die Charts und sie folgen den Long- und Short-Signalen so, wie sie auftreten – unbeeinflusst von Nachrichten oder Kommentaren.

Die meisten Privatanleger, die entweder mittelfristig traden (Tage bis Wochen) oder langfristig anlegen, bilden sich dagegen sehr häufig eine Meinung über die weitere Richtung des Marktes. Davon werden auch schon mal die Trades und Anlageentscheidungen abhängig gemacht.

Im Prinzip ist diese Vorgehensweise richtig, aber vielen fehlen Zeit und Sachkenntnis, um die diversen Daten, Kommentare und Hintergründe richtig einzuordnen und zu bewerten. Die Unsicherheit bleibt groß, wie wir aus diversen Zuschriften wissen. Die „Marktmeinung“ ist dann oft nicht mehr als besseres Rätselraten.

Alternative: Dauer-Bulle

Vor allem als Langfristanleger können Sie sich aber diese Schwierigkeiten und die daraus entstehende Unsicherheit ganz einfach ersparen: indem Sie grundsätzlich bullish bleiben.

Nun sind Sie im Internet oder anderswo vielleicht schon einmal auf den einen oder anderen notorischen Dauer-Bullen oder Dauer-Bären gestoßen. Diese Typen wirken – je nach Marktsituation – schon mal ziemlich aus der Zeit gefallen. Das erscheint wirklich nicht erstrebenswert.

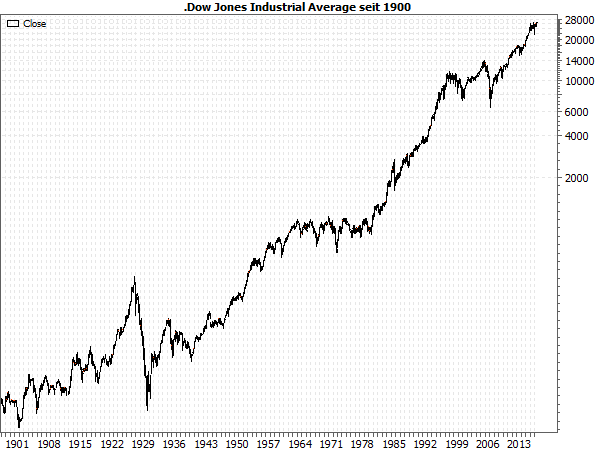

Aber während die Dauer-Bären tatsächlich nur auf eine „Karriere“ als Crash-Prophet hoffen können, haben Dauer-Bullen zumindest die Statistik auf ihrer Seite: Schließlich steigen die Aktienmärkte langfristig und haben dabei bisher noch jeden Rückfall wieder wettgemacht. Und abgesehen vom Crash der 1930er Jahre sehen daher selbst große Kurseinbrüche im Rückblick fast schon harmlos aus, wie der folgende Langfristchart des Dow Jones zeigt:

Quelle: Market Maker

Als Bulle haben Sie die Statistik auf Ihrer Seite

Wie gesagt, die Statistik ist auf Seiten der Bullen, was sich sehr gut anhand eines ganz einfachen „Handelssystems“ zeigen lässt – mit Hilfe des 200-Tage-Durchschnitts. Diese Kurve (den gleitenden Mittelwert der Kurse der jeweils zurückliegenden 200 Handelstage) haben Sie sicher schon einmal in einem Chart gesehen. Sie wird häufig als Trend-Barometer angesehen: Wenn die Kurse oberhalb dieser Kurve notieren, herrscht ein Aufwärtstrend, wenn sie darunter notieren ein Abwärtstrend.

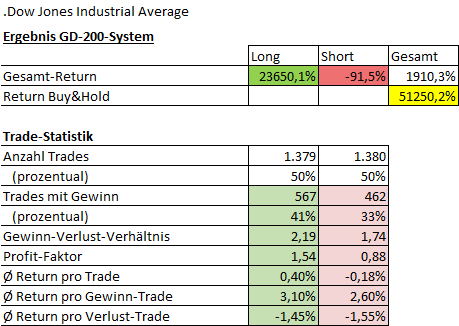

Und genau nach diesem einfachen „System“ habe ich mal berechnet, was ein Dauer-Bulle bzw. ein Dauer-Bär seit 1900 damit verdient hätten. Das Ergebnis zeigt die folgende Tabelle:

Quelle: Market Maker

Warum Shorten sich nicht lohnt

Die Grün- bzw. Rotfärbung der Spalten markiert nicht einfach nur die Long- bzw. Short-Ergebnisse, sondern hebt die jeweils besseren/schlechteren Werte hervor. Und selbst bei diesem einfachen, keinesfalls empfehlenswerten oder gar perfekten „System“ (das Buy&Hold-Ergebnis (gelb) ist immer noch deutlich besser als das gute Long-Ergebnis) sind alle Werte der Long-Seite besser als die der Short-Seite. (Daran ändert sich auch nichts grundsätzlich mit anderen Parametern bzw. Indikatoren.)

Aber nicht nur das: Mit den Short-Trades hätte man in diesem Fall mehr als 90 % seines Kapitals vernichtet! Aus langfristiger Sicht lohnt es sich also überhaupt nicht, auch nur aus dem Markt „auszusteigen“, geschweige denn zu versuchen, von den seltenen Crashs zu profitieren. Dabei kann man nur verlieren.

Nun ist es natürlich leichter, eine solche Statistik oder den obigen Chart entspannt im Nachhinein zu betrachten, als einen auch nur „kleinen“ Einbruch am eigenen Leib bzw. Depot zu erfahren – Statistik hin oder her. Wir brauchen also ein paar gute Gründe, um uns auch über Kursrückgänge zu freuen.

Ab jetzt können Sie sich auf Kursrückgänge freuen

Die finden sich sogar einfacher, als Sie jetzt vielleicht denken, denn etliche Anleger haben selbst bei Kursanstiegen gemischte Gefühle. Häufig sind sie nämlich aus irgendwelchen Gründen auch in einer Rally nicht (voll) investiert und steigen dann zu zaghaft, zu spät oder gar nicht mehr ein. Wenn Ihnen das auch hin und wieder passiert, dann haben Sie demnächst bei Kursrückgängen Grund zur Freude – denn dann kommen Sie endlich an die Werte, die Sie schon immer haben wollten!

Apropos „haben wollen“: Viele Langfristanleger orientieren sich bei ihrer Aktienanlage gerne an klassischen Value-Kriterien. Das Problem ist nur, dass in einer Rally auch die Bewertungen schnell steigen; mitunter schneller, als man investieren kann oder will. Für diese Anleger sind doch Kursrückgänge ein Segen – weil dann auch die Bewertungen eher wieder Einstiegsgelegenheiten signalisieren!

Das gilt übrigens auch, wenn Sie Wachstumswerte bevorzugen: Hier erhalten Sie in Schwächephasen mitunter die sprichwörtliche letzte Gelegenheit, Ihre Wunschkandidaten zu attraktiven Preisen ins Depot zu nehmen.

So kommen Sie an Ihre „Manövriermasse“

Natürlich brauchen Sie dafür etwas „Manövriermasse“, müssen dazu also die entsprechende Liquidität vorhalten. Wenn Sie noch berufstätig sind, sollte das kein Problem sein – schließlich sollten Sie dann in einer mehr oder weniger intensiven Ansparphase sein und Ihrem Depot dabei regelmäßig neues Kapital zuführen. Das nutzen Sie antizyklisch für Zukäufe in Schwächephasen.

Ruheständler sind dafür entweder auf die Erträge aus ihren Anlagen angewiesen (wobei Sie Ihr Depot dann natürlich entsprechend ertragsorientiert aufbauen müssen) oder arbeiten mit Umschichtungen von hoch bewerteten Anlageklassen bzw. Werten in günstigere. Auch dazu können Sie einschlägige Bewertungskriterien der Value-Analyse verwenden oder aber auch charttechnische Methoden.

Bullen haben es einfacher

Fundierte Analysen und Markteinschätzungen – wie z.B. unsere Börse-Intern – können Sie dann dafür verwenden, um sich auf bevorstehende Umschichtungen oder Neueinstiege einzustimmen und schon mal passende Kaufkandidaten herauszusuchen.

Die frühere Unsicherheit verflüchtigt sich hingegen, insbesondere die immer recht schwierigen Ausstiegsentscheidungen („Soll ich oder soll ich nicht?“). Einstiege an (vermeintlichen) Tiefs lassen sich sowohl fundamental als auch charttechnisch viel einfacher finden. Und wenn das Timing nicht ganz so perfekt ist, macht es auch nichts: Langfristig steigen die Kurse ja doch wieder. Als (Dauer-)Bulle müssen Sie sich also erheblich weniger Sorgen machen. Es lohnt sich daher, ein Bulle zu sein!

Mit besten Grüßen

Ihr Torsten Ewert

(Quelle: www.stockstreet.de)