Sehr verehrte Leserinnen und Leser,

nach der für manche Anleger und Analysten enttäuschenden EZB-Sitzung ruhen nun alle Hoffnungen der Börsianer auf der Fed (siehe Börse-Intern vom 26.07.2019), die in dieser Woche zu ihrem regulären Meeting zusammenkommt. Bis zur Bekanntgabe des Sitzungsergebnisses am Mittwochabend europäischer Zeit dürften sich die Anleger zurückhalten. Das lässt uns Zeit für einen Blick weit über den Tellerrand der aktuellen Börsenprobleme hinaus.

Warum nicht einfach Kasse machen?

Apropos Probleme: Sven Weisenhaus ist in den vergangenen Wochen an dieser Stelle ausführlich auf die diversen Belastungsfaktoren für die (Aktien-)Märkte eingegangen. Er empfiehlt daher, die laufenden Positionen eng mit Stopps zu unterlegen, um die Gewinne zu sichern.

Aber warum eigentlich? Die großen Indizes sind (in Euro gerechnet) in diesem Jahr bereits zwischen 10 % (ATX) und 30 % (NASDAQ 100) gestiegen. Selbst unser heimischer DAX, der sich gegenüber den US-Indizes, aber auch dem sonst eher chronisch schwachen Euro STOXX 50 derzeit sehr schwertut, konnte schon gut 17 % zulegen. Über solche Größenordnungen freuen sich viele Anleger – wenn ihr Depot sie am Jahresende ausweist! Also warum soll man nicht einfach jetzt aussteigen, die Märkte ihren Problemen überlassen, den Sommer und das restliche Jahr sowie seine satten Gewinne genießen?

Nun könnten Sie natürlich mit Recht einwenden: „Was nutzen mir die 17 % seit Jahresbeginn – seit Oktober 2018 beträgt das Plus der US-Indizes wegen des Einbruchs zum Jahresende kümmerliche 0,9 bis 4,1 Prozent, der DAX ist seit 2018 sogar weiterhin im Minus! Ok, ich gebe also zu, das ist eine Milchmädchenrechnung. Dennoch macht uns die Statistik nur wenig Hoffnung, dass es bis zum Jahresende wesentlich besser wird.

Bis zum Jahresende ist nun alles möglich (rein statistisch)

So haben die Analysten der Helaba Anfang Juli die Kurshistorie des S&P 500 durchforstet, um Anhaltspunkte dafür zu finden, was nach früheren, vergleichbar starken ersten Halbjahren geschah. Dabei fanden sie seit 1928 weitere 11 Jahre, in denen der S&P 500 im ersten Halbjahr mindestens 15 % zulegte. In 5 davon stieg der Index weiter (um gut 3 bis 23 Prozent), in den anderen 6 Jahren fiel er (um knapp 2 bis 19 %). Im Durchschnitt legte der S&P 500 in diesen 11 Jahren im zweiten Halbjahr um magere 1,2 % zu.

Auch diese Statistik spricht eigentlich dafür, jetzt die Schäfchen ins Trockene zu bringen, denn die Datenlage ist höchst unklar. Und so konstatieren auch die Helaba-Analysten am Ende lapidar: „Auf Basis historischer Verläufe ist also (fast) alles möglich.“ Und für alle, die immer noch schwanken, ob sie jetzt die Beine – und ihr Geld – in die Hand nehmen sollen, hier die ultimative Entscheidungshilfe aus dieser Statistik: Das schlechteste Jahr mit einem satten Minus von 18,7 % im 2. Halbjahr war übrigens ausgerechnet das Crash-Jahr 1987. Zögern Sie also nicht zu lange…

An den Wiedereinstieg denken

Gut, jetzt haben wir also alle unsere Aktien verkauft (natürlich nur hypothetisch) und können uns entspannt zurücklehnen. Aber lange können wir die Ruhe nicht genießen. Schließlich müssen bzw. wollen wir ja irgendwann wieder neu einsteigen. Vor dem Jahresende brauchen wir zwar nicht mehr zu agieren, aber was wird dann das nächste Jahr bringen?

Natürlich sind es noch ein paar Monate bis dahin, und in dieser Zeit kann viel geschehen: Die Fed kann tatsächlich – wie von den Märkten bislang erwartet – mindestens zweimal die Zinsen senken, der Handelsstreit kann sich verflüchtigen und der Brexit sich unvermutet als Fata Morgana erweisen. Dann dürften natürlich auch die Aussichten für die Aktienmärkte völlig andere sein. Aber gehen wir mal davon aus, dass in der Welt bestenfalls Business as usual herrscht und die aktuellen Probleme – wenn überhaupt – allenfalls ganz allmählich sowie unter viel Hin und Her kleiner werden.

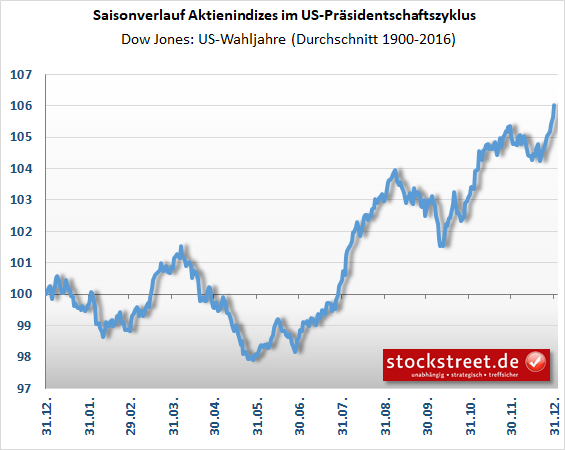

In diesem Standard-Szenario können wir uns für das kommende Jahr auf ein Wahljahr in den USA einrichten. Das verspricht gewöhnlich satte Gewinne für die US-Indizes, wie der folgende Chart zeigt:

(Hinweis: Dieser Chart ist dem unlängst modernisierten Börsen-Tool „Saisonale Charts“ auf der Webseite von Stockstreet entnommen. Mehr dazu später!)

Gilt das – auch wenn Trump eine 2. Amtszeit gewinnt?

Aber bevor Sie sich nun die Hände reiben, muss ich Ihre Vorfreude leider gleich wieder dämpfen. US-Präsident Trump hat ja immer noch die Chance, eine zweite Amtszeit zu gewinnen. Man mag das begrüßen oder nicht, aber da der Präsidentschaftswahlkamp in den USA längst in vollem Gang ist, lassen sich erste Tendenzen erkennen.

So pendeln sowohl bei einschlägigen Wettanbietern im Internet als auch bei den diversen Umfragen in den USA Trumps Chancen auf eine 2. Amtszeit um die 50:50-Marke. Was aber sagen die Börsen zu diesem offenbar durchaus möglichen Szenario?

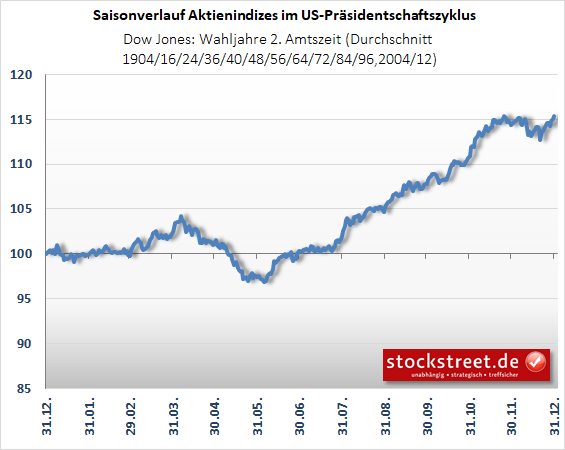

Ich habe daher einmal die Performance in denjenigen Wahljahren berechnet, in denen ein US-Präsident nach seiner ersten Amtszeit wiedergewählt wurde. Das war seit 1885 (dem Beginn der Historie des Dow Jones Index) bisher in 13 Jahren der Fall, wobei es sogar einmal eine 3. Amtszeit gab (für Präsident Roosevelt ab 1941). Die Auswertung der Kursverläufe dieser Jahre ist im nächsten Chart gezeigt.

Ähnlichkeiten und Unterschiede

Obwohl die beiden Charts markante Ähnlichkeiten aufweisen (eine anhaltende Schwäche in der ersten, aber ein starker Anstieg in der zweiten Jahreshälfte) gibt es auch deutliche Unterschiede: Da ist zunächst einmal der rein zahlenmäßige Vergleich. Während in allen Wahljahren zusammen „nur“ eine eher durchschnittliche Performance von rund 6 % erreicht wird, gab es in den Wahljahren einer 2. Amtszeit einen satten Aufschlag von gut 15 %.

Der Anstieg in der zweiten Jahreshälfte verlief zudem zielstrebiger und ohne nennenswerte Rücksetzer. Dafür fiel allerdings die sonst so typische Jahresendrally aus – was man allerdings angesichts der vorangegangenen Hausse verschmerzen kann.

Nun ist es das eine, solche Verläufe auszurechnen. Die Frage bei solchen statistischen „Spielereien“ ist natürlich immer, ob sie auch einen logischen fundamentalen oder stimmungstechnischen Hintergrund haben. Denn nur dann kann man solche Verläufe als Anhaltspunkt für eine Anlagestrategie nehmen.

Der Hintergrund des Wahljahrverlaufs auf dem Prüfstand

Der Hintergrund des allgemeinen Wahljahrverlaufs ist klar: Zunächst herrscht Unsicherheit darüber, welcher Kandidat am Ende das Rennen machen wird. Das dämpft die Kursbewegungen in der ersten Jahreshälfte. Im weiteren Verlauf schält sich der spätere Sieger mehr und mehr heraus – zumindest für die Märkte, die dann darauf setzen, welche Werte von der entsprechende Personalie voraussichtlich am meisten profitieren.

Ein anderer wichtiger Punkt dabei, der immer wieder unterschätz wird, ist der des politischen Stillstands. Börsen mögen politischen Stillstand, da in dieser Zeit unter anderem auch keine (unangenehmen) wirtschaftlichen Entscheidungen mehr getroffen werden. Diese „Sicherheit“ belohnt die Börse meist mit Kurssteigerungen. Die Wahlkampfphase bietet somit die besten Voraussetzungen für einen Kursanstieg.

Wenn ein Präsident vor seiner zweiten Amtszeit steht, ändert sich an diesem grundsätzlichen Szenario zunächst nichts. Es kann ja immer noch sein, dass dieser Präsident doch abgewählt wird. Sofern aber seine Wiederwahl immer wahrscheinlicher wird (auch hier: vor allem für die Märkte; in den Medien oder Umfragen muss sich das noch nicht widerspiegeln), sind die Voraussetzungen für eine Rally noch besser: Auch er (oder sie) wird natürlich alles vermeiden, was noch in letzter Minute zu seinen Ungunsten ausgelegt werden kann – die Börsen haben also freie Hand.

Mehr noch: Sie kennen ihren „Pappenheimer“ schon und wissen, was sie künftig zu erwarten haben (oder auch nicht). Die entsprechenden Investments lassen sich also viel zielgenauer tätigen als bei einem neuen Kandidaten, bei dem noch unklar ist, wie viele seiner Wahlversprechen er am Ende tatsächlich in die Tat umsetzen wird oder kann. Damit bestehen beste Voraussetzungen für eine anhaltende Rally – und genau die sehen wir in den Wahljahren einer 2. Amtszeit!

Eine schöne Zeit für Sie!

Nun können Sie also endgültig den Schampus kaltstellen und die Zutaten für leckere Cocktails en gros bestellen. Immerhin hätten Sie, sofern Sie sich tatsächlich nur auf die saisonalen Charts verlassen wollen, sogar bis nächsten Mai börsenfrei! Erst dann bräuchten Sie sich wieder um einen Einstieg kümmern. Dabei müssten Sie sich nicht einmal Sorgen um Ihre Rendite machen, denn das (renditelose) Börsen-Sabbatical bis Mai wird durch die folgende, fast 18%-ige Rally locker wettgemacht.

Aber so einfach ist es natürlich nicht. Die saisonalen Charts geben nur eine grobe Richtung vor und stellen auch nur einen Durchschnittsverlauf dar. Die Schwankungen können von Fall zu Fall erheblich sein. Und nach wie vor befinden wir uns in einer intakten Rally. Dabei ergeben sich immer wieder Chancen – bis hin zu einer möglichen starken Übertreibung in Form von nahezu senkrecht steigenden Kursen.

Davon sind wir aber derzeit noch weit entfernt, denn erneut sind in den USA trotz neuer Allzeithochs der US-Indizes in der Vorwoche die Bären gegenüber den Bullen in der Überzahl! Auch an dieser „Mauer der Angst“ können die Kurse noch weiter steigen (siehe auch Börse-Intern vom 01.07.2019). Aber selbst, wenn es tatsächlich demnächst zu einem Einbruch kommt, könnte dieser sich als gute Einstiegsgelegenheit erweisen. (Auf die Gründe dafür gehe ich in der August-Ausgabe meines Geldanlage-Briefs ein, die in dieser Woche erscheint und zu dem Sie sich hier jetzt schon anmelden können.)

Sicher ist allerdings eines: Wir von Stockstreet bleiben für Sie in jedem Fall am Puls der Börse!

Mit besten Grüßen

Ihr Torsten Ewert

(Quelle: www.stockstreet.de)