Die Aktienmärkte befinden sich derzeit auf Talfahrt. Als Grund dafür wird fast ausschließlich das Coronavirus genannt. Doch die Krankheit grassiert schon seit Wochen. Was hat die Anleger also plötzlich so aufgeschreckt und Bullen zu Bären werden lassen? Um diese Frage beantworten zu können, muss man sich genauer ansehen, wie eigentlich die Talfahrt in Gang gekommen ist.

Deutsche Industrie auf Erholungskurs?

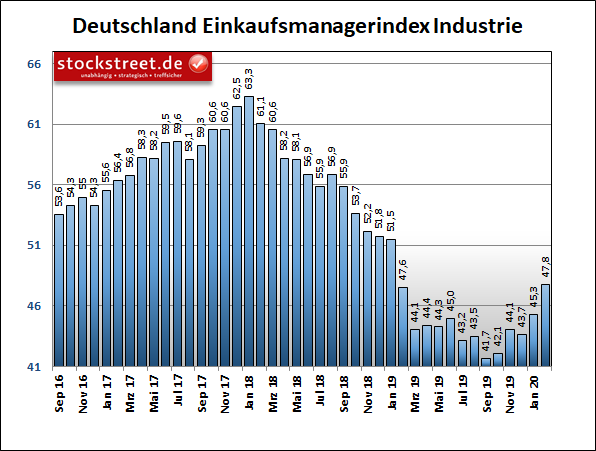

Noch am Freitag war die Stimmung unter den Anlegern recht gut. Anfängliche Kursverluste in DAX & Co. konnten im Verlauf des Tages aufgeholt werden. Geholfen haben dabei unter anderem positive Konjunkturdaten. So deuteten die vorläufigen Einkaufsmanagerdaten von IHS Markit für den Monat Februar an, dass die deutsche Industrie ihre Talfahrt trotz der Ausbreitung des Coronavirus verlangsamt hat. Der entsprechende Index stieg auf 47,8 Punkte, von 45,3 im Januar.

Er blieb damit zwar noch unterhalb der Schwelle von 50 Punkten, womit die Industrie nach wie vor kontrahiert, doch erreichte der Frühindikator immerhin ein Niveau, welches er seit Januar 2019 nicht mehr gesehen hat. Experten hatten dagegen einen Rückgang auf 44,8 Punkte erwartet.

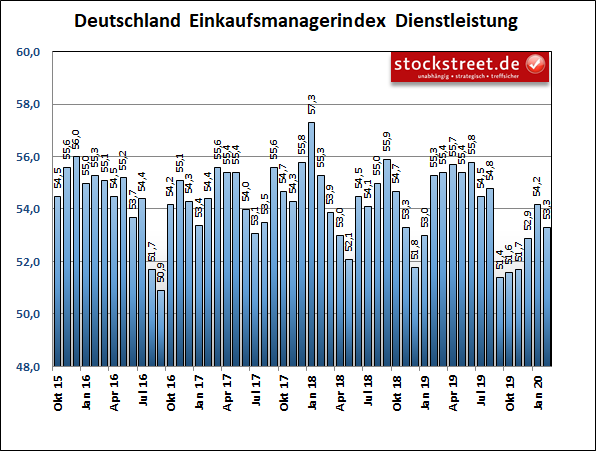

Dafür kam es zwar im Dienstleistungsindex zu einem Rückgang auf 53,3 Punkte, von zuvor 54,2 Zählern, doch da es im Januar zu einem starken Anstieg gekommen war, relativierte sich der Rücksetzer.

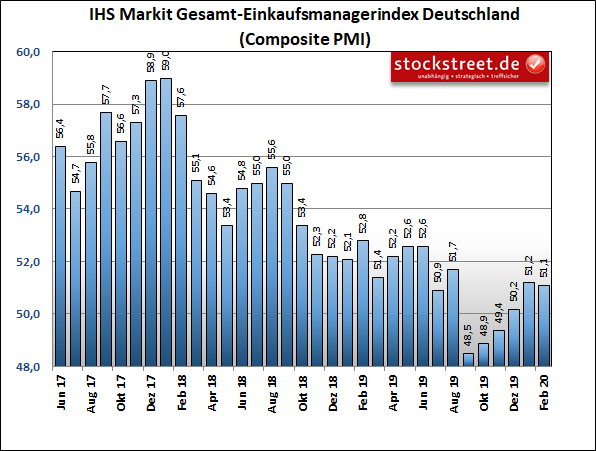

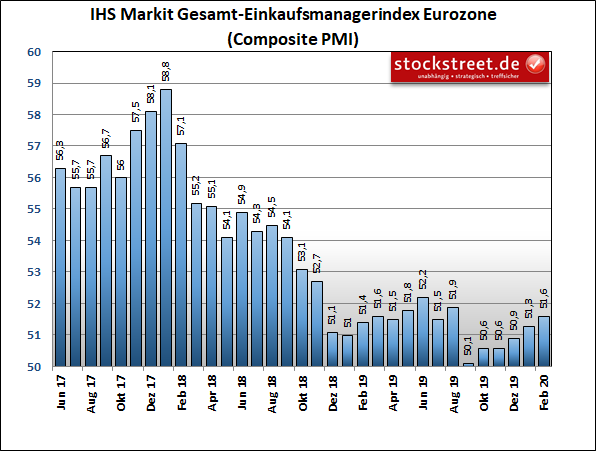

Auch beim Gesamt-Einkaufsmanagerindex, der Industrie und Dienstleister zusammenfasst, kam es zu einem Rückgang, um 0,1 auf 51,1 Punkte. Allerdings war der finale Vormonatswert gegenüber der Erstschätzung um eben diese 0,1 auf 51,2 Zähler angehoben worden.

Und Experten hatten auch hier mit einem stärkeren Rücksetzer auf 50,8 Zähler gerechnet. Also war dies alles andere als ein Stimmungskiller. Zumal der Composite-Index oberhalb der Wachstumsschwelle von 50 Punkten blieb.

Leicht beschleunigtes Wachstum in der Eurozone?

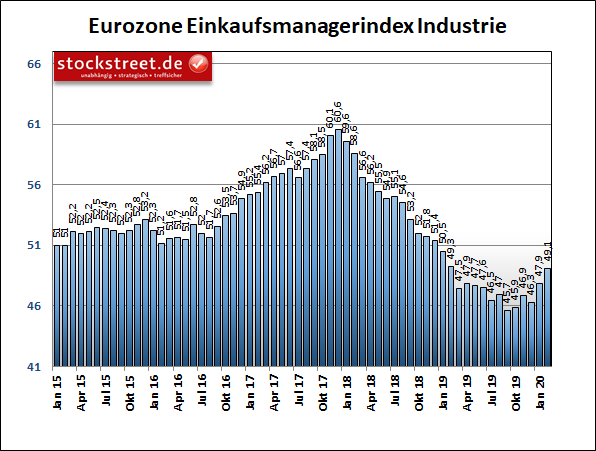

Ähnlich sah es für die Wirtschaft der Eurozone aus. Auch hier kletterte der Index für die Industrie überraschend an, um 1,2 auf 49,1 Punkte, und damit ebenfalls auf den höchsten Stand seit mehr als einem Jahr.

Da zudem das Barometer für die Dienstleister um 0,3 auf 52,8 Punkte kletterte, stieg der Gesamt-Einkaufsmanagerindex hier sogar auf 51,6 Punkte, von 51,3 im Vormonat, während Experten einen Rückgang auf 51,0 Punkte auf dem Schirm hatten.

Der Index signalisiert damit laut IHS Markit immerhin ein Wirtschaftswachstum von 0,2 % im laufenden 1. Quartal 2020, was eine moderate Beschleunigung gegenüber den +0,1 % aus dem Vorquartal bedeuten würde.

Der Haken an der Sache

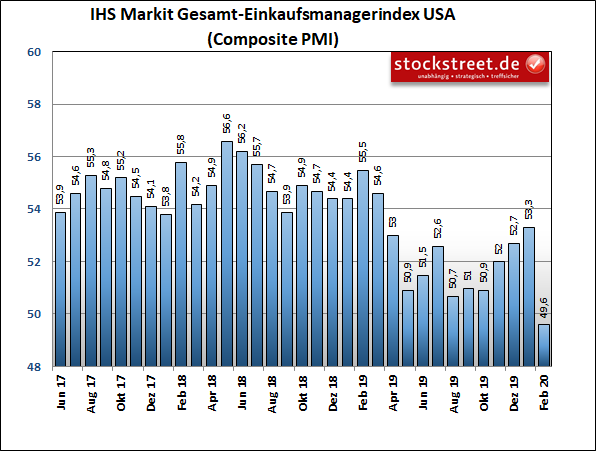

Allerdings – und jetzt kommt der Haken an der Sache – dürften die Umfragewerte noch nicht die inzwischen weitergehende Ausbreitung des Coronavirus als weltweite Pandemie beinhalten. Für März sind daher wieder deutlich schwächere Umfragewerte zu erwarten. Und diese Erkenntnis setzte sich am Freitag bereits durch, als die vorläufigen Einkaufsmanagerdaten zur US-Wirtschaft veröffentlicht wurden.

US-Wirtschaft überraschend schon pessimistisch

Denn nachdem die oben genannten Einkaufsmanagerdaten noch Normalität und damit Ruhe und Gelassenheit versprühten, signalisierte der Index für den US-Dienstleistungssektor für Februar plötzlich völlig überraschend bereits eine Schrumpfung der Aktivitäten. Der Frühindikator brach von 53,4 Punkten im Vormonat auf nur noch 49,4 Zähler förmlich ein. Er rutschte dabei nicht nur unter die 50er-Marke, ab der zukünftiges Wachstum signalisiert wird, sondern er wurde direkt bis auf ein 76-Monats-Tief (!) durchgereicht. Volkswirte hatten dagegen lediglich einen Rückgang auf 51,5 Punkte erwartet. Die Anleger wurden damit auf dem völlig falschen Fuß erwischt.

Zumal sich auch die Stimmung in der US-Industrie stärker als erwartet eintrübte. Hier fiel der Indikator zwar nur von 51,9 Punkten im Vormonat auf 50,8 Zähler, womit er sich oberhalb der Wachstumsschwelle hielt, es war aber nur ein deutlich moderaterer Rückgang auf 51,5 Punkte erwartet worden. Also auch hier eine böse Überraschung.

Und da der Dienstleistungssektor den größeren Anteil an der US-Wirtschaft hat, brach der Gesamt-Einkaufsmanagerindex ebenfalls ein, von 53,3 Punkten im Januar auf nur noch 49,6 Punkte.

Und dieser Stimmungseinbruch unter den Unternehmensentscheidern, der sicherlich schon eine Reaktion auf die weltweite Ausbreitung des Coronavirus ist, war höchstwahrscheinlich der Sargnagel für die Übertreibung der Aktienmärkte.

Nach ein wenig Bedenkzeit kam die Erkenntnis

Zwar hielten sich die Aktienmärkte bis zum Wochenende noch relativ stabil, doch nach ein wenig Bedenkzeit und weiteren Meldungen über die Ausbreitung des Coronavirus in diversen Ländern der Welt, erkannten die Anleger wohl, dass sie die Risiken bislang eindeutig unterschätzt oder gar ignoriert hatten. Und so gingen die Aktienmärkte am Montag mit hohen Abschlägen in den Handel und in eine mächtige Korrektur über.

Selbst die Aussicht auf lockere Geldpolitik half nicht mehr

Dabei gingen die finanzpolitischen Maßnahmen, die im Kampf gegen die vom Coronavirus verursachten Wirtschaftsprobleme angekündigt wurden, und die bislang immer zu der trügerischen Gelassenheit der Anleger beitrugen, nun völlig unter. So gab die chinesische Regierung am Montag bekannt, 99,5 Milliarden Yuan (ca. 14,15 Milliarden Dollar) für die Eindämmung des Coronavirus-Ausbruchs zur Verfügung zu stellen. Die Europäische Union will zum gleiche Zweck 230 Millionen Euro und die US-Regierung rund eine Milliarde Dollar aufbringen.

Zudem hatte die chinesische Notenbank bereits am Donnerstag weitere Zinssätze gesenkt – den einjährigen Referenz-Zinssatz (LPR) von 4,15 % auf 4,05 % und den fünfjährigen von 4,8 % auf 4,75 %. Und was mögliche Zinssenkungen von der Europäischen Zentralbank (EZB) und der US-Notenbank (Fed) angeht, so sehen Investoren inzwischen eine Wahrscheinlichkeit von 50 %, dass die EZB im Juli ihren Einlagensatz von aktuell -0,5 % auf -0,6 % senken wird, während der Markt sogar schon mehr als zwei Lockerungsschritte der US-Notenbank (Fed) eingepreist hat.

Auf die Stimmung der Anleger kommt es an

Und so zeigt sich: Was vorher noch immer gut war für steigende Aktienkurse (sich aufhellende Frühindikatoren, Aussicht auf billige Notenbankliquidität), ist plötzlich nicht mehr gut genug. Dabei reichte womöglich eine einzelne Meldung, um das Fass zum Überlaufen bzw. die Anleger zum Umdenken zu bringen (US-Einkaufsmanagerdaten).

Alles an den Aktienmärkten hängt eben letztlich von der Stimmung der Anleger ab. Die Hausse nährt die Hausse. Doch der Krug geht so lange zum Brunnen, bis er bricht. Und die Stimmung der Anleger ist eben sehr wechselhaft.

Aktuell dürfte die Laune bei vielen Anlegern absolut im Keller sein. Zumal die Aktienmärkte gestern den vierten Tag in Folge rasante Abgaben hinnehmen mussten. Der DAX hat dabei vom Allzeithoch aus fast 1.600 Punkte bzw. 11,5 % verloren, der Dow Jones sogar 3.500 Zähler bzw. 12 %. Erfahrene Anleger haben aber genau darauf nur gewartet – und werden nun Stück für Stück in die fallenden Kurse hinein die auf den Markt geworfenen Anteile zu günstigen Kursen einsammeln.

Ich wünsche Ihnen von Herzen, dass Sie zu diesen Anlegern gehören. Es war nicht ganz leicht, meinen Pessimismus beizubehalten, während die Aktienkurse immer weiter nach oben übertrieben haben. Doch ich hoffe, ich konnte Sie davon überzeugen, dichte Stopps zu setzen und diese nachzuziehen. Denn dann haben Sie nun etwas Kapital zu Hand, dass sie nun nach und nach, vor allem bei klaren Zeichen einer Trendwende investieren können.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)