Die DWS geht in einer aktuellen Analyse davon aus, „dass sich die bisher eingeführten Zölle in diesem Jahr aufgrund höherer Importkosten mit minus 3 % auf die Gewinne pro Aktie in den USA auswirken werden“. Diese Erwartung untermauert noch einmal, was ich hier in der Börse-Intern bereits vor einigen Wochen geschrieben habe: Die Handelsstreitigkeiten wurden vielfach überbewertet und überdramatisiert (siehe u. a. „Wie schlimm kann der Handelsstreit für die Wirtschaft werden?“ und „Handelsstreit: Panikmache ist übertrieben“).

US-Aktienindizes befinden sich nahe Allzeithoch

Hätte man nur die Medienberichte dazu verfolgt, ohne dabei auf die Aktienkurse zu blicken, wäre man wohl unweigerlich von crashartigen Kursreaktionen oder einem neuen Bärenmarkt ausgegangen. Doch tatsächlich blieben die Aktienmärkte in den USA, wo die Trumpschen Zölle ja eigentlich den größten Schaden anrichten, nahe ihrer Allzeithochs.

Normale Korrekturen auf hohem Niveau

Ende 2018 gab es zwar einen deutlichen Kurseinbruch, doch reduzierte dieser die Kurse ausgehend von den gerade erst erreichten Allzeithochs um „nur“ rund 20 % und war damit lediglich eine völlig normale Korrektur auf die vorangegangenen Kursgewinne. Zumal die Indizes anschließend genauso schnell wieder stiegen, wie sie zuvor gefallen waren. Und nach nur etwas mehr als 4 Monaten waren die Allzeithoch schon wieder erreicht und zum Teil sogar übertroffen.

Kurspotential gering, Korrekturgefahr hoch

Die DWS sieht dennoch in der Kombination aus den wieder sehr hohen Indexständen, den anhaltenden Handelsstreitigkeiten und den wohl bald wieder aufkommenden Budgetstreitigkeiten in den USA kein attraktives Umfeld für Aktien und schätzt das Risiko einer erneuten Korrektur nun wieder als hoch ein. Diese Ansicht stimmt mit meiner Erwartung einer „großen Seitwärtskonsolidierung auf hohem Niveau“ überein. Und inzwischen befinden sich die Aktienindizes in den USA wieder am oberen Ende dieser möglichen Range.

Zwar kann ich mir durchaus vorstellen, dass die US-Notenbank noch einmal für einen Kursschub sorgen kann, sollte sie Signale einer expansiveren Geldpolitik senden, doch sehe ich danach das weitere Aufwärtspotential erst einmal wieder als sehr begrenzt an. Denn die Märkte hätten sowohl von der EZB als auch von der Fed bekommen, was sie wollten. Worauf sollen sie dann noch spekulieren? „Buy the rumors, sell the facts“ könnte eher wieder das Motto werden.

Unternehmensgewinne in Gefahr

Zumal sich die fundamentalen Rahmenbedingungen für die Unternehmen ja nicht geändert haben. Es ist weiterhin nur ein moderates Gewinnwachstum in einem schwierigen globalen Marktumfeld zu erwarten. Wobei die DWS die bisher erhoffte Erholung der Unternehmensgewinne in der zweiten Jahreshälfte 2019 sogar als gefährdet ansieht. Und dieses Umfeld ist, wie die DWS ja auch schreibt (siehe oben), nicht gerade attraktiv für Aktien.

Fundamental hohe Bewertung gerechtfertigt, aber bereits erreicht

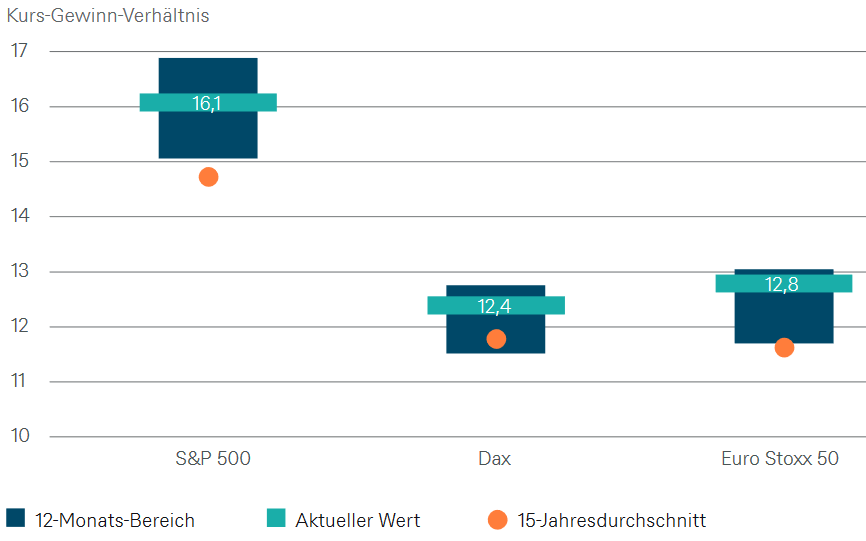

Allerdings führt der aktuelle Rückgang der Zinsen dazu, dass man Aktien aufgrund ihrer durchschnittlich höheren Dividendenrenditen einen leichten Bewertungsaufschlag zubilligen kann. Diesen haben die Aktienmärkte allerdings längst zum einem Großteil ausgeschöpft, wie die folgende Grafik von DWS Investment zeigt.

(Quelle: DWS Investment)

Dass die US-Indizes dabei besonders hoch bewertet sind, hängt mit den zuletzt noch besseren Wirtschaftsdaten aus Übersee zusammen und kann als gerechtfertigt angesehen werden. Größeres Korrekturpotential besteht daher in keinem der Märkte. Das gilt aber eben auch für das Kurspotential.

Unveränderte Erwartung an die Seitwärtstendenz und die Saisonalität

Und so bleibe ich insgesamt bei meiner Erwartung, dass sich die Aktienindizes noch eine Weile eher am oberen Ende der „großen Seitwärtstendenz“ aufhalten dürften und dabei weiterhin dem saisonalen Muster folgen – also bis zum Hochsommer noch weiter zulegen können und dann eher seitwärts tendieren. Den nötigen Impuls für den weiteren Anstieg könnte die gestrige Fed-Zinsentscheidung liefern. Liefert die Fed diesen allerdings nicht, könnte es auch zu neuerlichen Kursrückgängen kommen, die das jüngste Korrekturtief unterschreiten.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)