Das Diesmal-ist-es-anders-Syndrom ist wieder da!

von Torsten Ewert

Sehr verehrte Leserinnen und Leser,

in der aktuellen Juni-Ausgabe meines Geldanlage-Briefs habe ich einen kurzen Kommentar zur KI-Blase geschrieben. Prompt erreichte mich die Mail eines Lesers dazu, der mit meiner Sichtweise nicht einverstanden war.

Die Klingeltöne der KI

Unter dem Titel „Die Klingeltöne der KI“ vertrat ich die These, dass in einer Blase Finanzmedien und Anleger „über die Dörfer gehen“ und immer neue Gründe suchen und finden, warum Aktien oder Branchen, die eigentlich nichts mit KI zu tun haben, trotzdem von diesem Hype profitieren.

Aktuell sind das nicht mehr nur KI-Softwarefirmen und -Chipproduzenten, sondern z.B. Errichter, Ausrüster und Betreiber von Rechenzentren, Stromversorger und sogar Rohstoffe bzw. deren Förderer. Im Einzelnen gibt es dafür schlüssige Argumente, und tatsächlich steigen manche Aktien der betreffenden Branchen, aber viele eben nicht.

Mir erscheint das wie der Hype zur dotcom-Blase, als zugleich der Siegeszug des Mobilfunks begann. Damals erfasste die Euphorie nicht nur die Aktien von Handyherstellern, Telefongesellschaften oder Netzwerkausrüstern, sondern die Leute waren plötzlich auch ganz wild auf Klingeltöne (!) – manche von Ihnen werden sich vielleicht noch an Jamba erinnern.

Ein schiefer Vergleich?

Der Leser fand diesen Vergleich „schief“. Sein Argument: In der dotcom-Blase „bestanden die meisten der damals gehypten Unternehmen zu 99 % aus reiner Fantasie und sind heute längst Geschichte. Nvidia hingegen verdient sich dumm und dämlich“.

Und da war es wieder, das „Diesmal ist es anders“-Syndrom (auf Englisch: This time is different) – wenn auch in der Variante „Damals war es anders“. Irgendwer hat diesen Spruch mal als „die gefährlichsten vier Worte an der Börse“ bezeichnet. Wir wissen: Geschichte wiederholt sich nicht, aber sie reimt sich. Das gilt besonders für Börsenmanien. Und wenn auch nur der Hauch einer Möglichkeit besteht, dass sich dieser Gedanke in den Köpfen festsetzt, muss man dagegen mit aller Kraft vorgehen.

Was ich hiermit tue und daher die Mail des Lesers bewusst etwas aufbausche. Denn ich bin mir absolut sicher, dass er keineswegs die Übertreibung an sich in Abrede stellen, sondern nur differenzieren wollte: heute Gewinne, damals Luftschlösser.

Doch schon diese Unterscheidung legt den Keim für das „Diesmal ist es anders“-Syndrom. Zumal seine Aussage auch nicht ganz richtig ist. Daher schrieb ich ihm: „Ob ‚Ihre‘ 99 % stimmen, weiß ich nicht, aber in der dotcom-Blase gab es ebenfalls etliche profitable Unternehmen, vor allem die Großkonzerne, die der Hype erfasste, z.B. Siemens, Telekom, Vodafone, Microsoft, aber auch Cisco. Und in der Nifty-Fifty-Blase der 1960er/70er Jahre gab es eine Blase ausschließlich bei Aktien von (hoch-)profitablen und respektablen Konzernen.“

In Blasen verschieben sich die Relationen

Blasen und ihre Nebenwirkungen haben also nichts damit zu tun, ob die Unternehmen der betroffenen Aktien Gewinne machen oder nicht, sondern sind Folge einer Manie, die aus irgendwelchen Gründen irgendwelche Aktien erfasst. Die einzige Gemeinsamkeit sind die psychologischen Auswüchse – wie z.B., dass der Hype irgendwann auch auf „Klingeltöne“ überschwappt.

Und da sehe ich im KI-Hype die Anfänge. So ist für mich z.B. die unreflektierte Übernahme der These durch die Medien, dass die Versorger von der KI profitieren, schon ein sehr starkes Indiz dafür. Ja, es mag sein, dass der Strombedarf in den kommenden Jahren steigt, vielleicht auch stark. Aber das hat dann weniger mit der KI zu tun, sondern mit dem längst laufenden Trend zur Dekarbonisierung und der dadurch nötigen Elektrifizierung, z.B. E-Autos statt Verbrenner-Fahrzeuge und Wärmepumpen statt Öl- und Gasheizungen sowie Strom aus erneuerbaren Quellen wie Sonne und Wind.

Da werden also – bewusst oder unbewusst – die Relationen verschoben, um einen Hype zu erklären bzw. am Köcheln zu halten. Wenn das kein Zeichen für eine Blase ist …

Und was ist mit den „Überlebenden“?

Ach ja, Sie könnten nun auf das Argument verfallen, dass es auch in dieser Blase „Überlebende“ geben wird, die ihren Aktionären später noch einträgliche Gewinne in die Taschen spülen. Darauf wies auch der Leser in seiner Mail hin. Dazu gab ich ihm (und jetzt Ihnen) folgende Warnung mit auf den Weg: „Einzelne Perlen werden auch diesen Rausch überleben, keine Frage. Aber sie werden ebenfalls kräftige Abschläge hinnehmen müssen, wenn die Blase platzt. Microsoft z.B. hat sich inzwischen gegenüber seinem 2000er Hoch zwar mehr als versiebenfacht – aber erst einmal brach der Kurs um 66 % ein und dümpelte danach einige Jahr dahin“.

Der folgende Chart zeigt die Misere eindrucksvoll:

Der S&P 500 erreichte sein Allzeithoch von 2000 immerhin schon 2007 wieder. Der nachhaltige Ausbruch gelang dann 2013. Microsoft-Aktionäre mussten bis 2016 warten, um die alten Höchststände überhaupt wiederzusehen.

Wie Sie mit dem Blasenmuster das „Diesmal ist es anders“-Syndrom optimal ausnutzen

Das ist kein Einzelfall, sondern hat „Methode“ – und basiert wie vieles an der Börse auf psychologischen Effekten: Wenn sich die Anleger mit irgendwas mal so richtig die Finger verbrannt haben, dann fassen sie es für lange Zeit nicht mehr an.

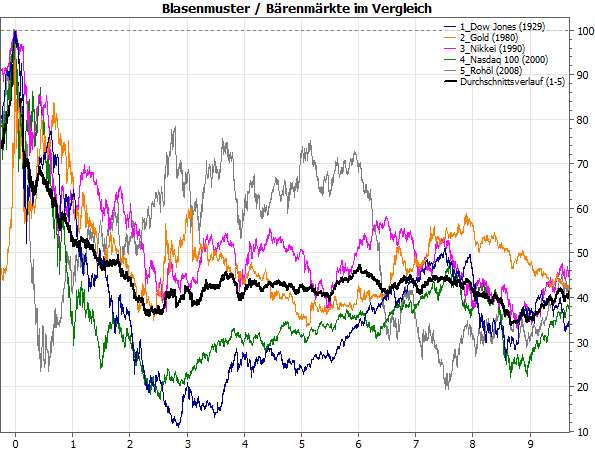

Und daher kann man dieses Phänomen auch im langfristigen Vergleich und über die verschiedensten Blasen in unterschiedlichsten Anlageklassen und Ländern hinweg beobachten – als typisches „Blasenmuster“ (siehe schwarzer Durchschnittsverlauf):

Quelle: MarketMaker mit Daten von VWD, eigenen Berechnungen

Falls Sie also von Nvidia und Co. überzeugt sind und langfristig von diesen Aktien bzw. KI profitieren wollen, sollten Sie also auf einen Kurseinbruch von mindestens 60 % warten und dann in den folgenden Jahren immer wieder in Schwächephasen zugreifen. So nutzen Sie das „Diesmal ist es anders“-Syndrom optimal aus.

Mit besten Grüßen

Ihr Torsten Ewert

(Quelle: www.stockstreet.de)