Am Montag kritisierte Torsten Ewert noch, dass Schlagzeilen wie „Zinssorgen vermiesen Nvidia-Party“ nicht so recht zum Marktgeschehen passten. Und mit der heutigen Überschrift widerspreche ich ihm quasi. Wie passt das zusammen? Wie immer kommt es darauf an, was genau mit der Überschrift gemeint ist.

Aktuell lässt sich an den Börsen beobachten, dass die Aktienkurse fallen, während die Renditen am Anleihemarkt steigen – was in der Vorwoche noch nicht so klar war. Die vielbeachtete 10-jährige US-Staatsanleihe rentierte gestern zum Beispiel wieder bei 4,585 %, nachdem es vor fast 2 Wochen nach einem scharfen Rücksetzer „nur noch“ knapp 4,33 % waren.

Wobei mit 4,33 % ein höheres Tief markiert wurde. Und mit der aktuellen dynamischen Erholung von diesem Tief in Richtung der vorherigen Hochs lässt sich eine deutliche Beschleunigung des Renditeanstiegs ausmachen (grüne Trendkanäle).

Noch drastischer trifft dies den Anleihemarkt hierzulande. Grundsätzlich führen steigende Renditen zu einem Rückgang der Anleihekurse. Und der Bund-Future wurde durch die derzeit wieder steigenden Renditen gestern sogar auf ein neues Tief in seinem monatelangen Abwärtstrend gedrückt.

Das kommt etwas überraschend. Denn in den vergangenen Tagen haben diverse Währungshüter der Europäischen Zentralbank (EZB) deutlich signalisiert, dass es im Juni mit an Sicherheit grenzender Wahrscheinlichkeit zu einer ersten Leitzinssenkung kommen wird. Und sinkende Zinsen sollten eigentlich zu steigenden Anleihekursen führen.

Allerdings haben die Währungshüter auch signalisiert, dass der ersten Zinssenkung nicht automatisch weitere folgen werden. Und offenbar sehen das die Anleger genauso, da der Markt offensichtlich zu höheren Renditen neigt. Dafür gibt es aktuell auch einen guten Grund:

Neue Inflationssorgen?

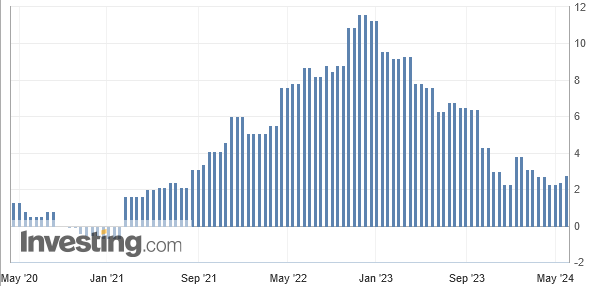

Neben der hartnäckig zu hohen Inflation in den USA hat die Teuerung in Deutschland wieder zugelegt. Der harmonisierte Verbraucherpreisindex (HVPI) legte im Mai um 2,8 % im Vergleich zum Vorjahr zu. Erwartet worden war ein Anstieg um 2,7 %, nachdem es im April nur +2,4 % waren.

Allerdings kam das nicht überraschend. Die Bundesbank hatte zum Beispiel im Vorfeld auf diesen möglichen Anstieg hingewiesen. Und von der EZB war zuvor bereits zu hören, dass die Inflation der Eurozone womöglich bis Jahresende nicht weiter nachlassen wird, sondern um die aktuellen Werte schwankt – also durchaus auch mal wieder etwas höher ausfallen kann, bevor sie wieder nachlässt.

Doch die Anleger scheinen das derzeit kritischer zu sehen und ihre Zinssenkungshoffnungen ein Stück weit aufzugeben. Man könnte daher auch sagen, dass die Aktienkurse fallen, WEIL die Renditen am Anleihemarkt steigen.

Dow Jones zeigt deutliche Schwäche

Besonders getroffen hat dies den Dow Jones. Binnen 7 Handelstagen hat der US-Aktienindex mehr als 4 % verloren (siehe folgender Chart). Der vorherige Ausbruch auf ein erneutes Rekordhoch hat sich damit klar als Bullenfalle entpuppt (rote Ellipse). Und diese scheint nun durch eine starke Bewegung in die entgegengesetzte Richtung bearishe Konsequenzen nach sich zu ziehen.

Eine bearishe Konsequenz ist bereits, dass das Zwischenhoch vom 23. April bei 38.561,50 Punkten unterschritten wurde. Damit liegt aus Sicht der Elliott-Wellen nun eine Überschneidung im Kursverlauf der am 17. April begonnenen Kurserholung vor, so dass diese kaum mehr den bullishen Charakter eines Aufwärtsimpulses hat. Und auch aus Sicht der klassischen Charttechnik dürfte diese Aufwärtsbewegung ein Ende gefunden haben, weil ein zu großer Teil davon korrigiert wurde (deutlich mehr als 61,80 %).

Immerhin hat die untere Linie des Aufwärtstrendkanals (grün) gestern gehalten. Das lässt sich aber damit begründen, dass den Bären nach den deutlichen Raumgewinnen die Kraft fehlte, um eine solche Unterstützung im ersten Anlauf zu brechen. Es kommt daher nun sehr darauf an, ob eine Kurserholung gelingt und wie weit diese führt. Fällt sie schwach aus, könnte die Aufwärtstrendlinie im zweiten Anlauf gebrochen werden.

Und dann dürften die Bären die Tiefs im Bereich von 37.778,85 Punkten angreifen. Werden diese deutlich unterschritten, ist der Aufwärtstrend zumindest in eine größere Konsolidierung übergegangen. Und aus dieser könnte dann auch eine größere Korrektur werden. Aber dazu mehr, wenn es soweit ist.

Was machen die starken US-Technologieaktien?

Bis dahin sollte man weiterhin auch auf die US-Technologieaktien blicken. Denn solange diese keine Schwäche zeigen, dürfte es bei einer harmlosen Konsolidierung bleiben. Setzen aber auch dort deutliche Gewinnmitnahmen ein, könnte es am Aktienmarkt ungemütlich werden.

Steigende Renditen, fallende Aktienkurse

Übrigens: Das jüngste Renditetief wurde am 16. Mai markiert. Seitdem geht es wieder aufwärts, zum Beispiel bei der 10-jährigen US-Staatsanleihe. Zeitgleich geht es mit dem Bund-Future abwärts, ebenso mit den Aktienkursen. Der DAX hat zum Beispiel am 16. Mai sein jüngstes Rekordhoch markiert. Der Dow Jones folgte zwar erst zwei Tage danach, sein Hoch vom 16. Mai wurde aber nur knapp überschritten. Und seitdem geht es auch hier abwärts. Der zeitliche Zusammenhang ist also eindeutig: Steigende Renditen wegen schwindender Zinssenkungshoffnungen vermiesen mal wieder die Aktien-Party.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)