Sehr verehrte Leserinnen und Leser,

zunächst eine kurze Nachlese zum Verfallstag am Freitag der vergangenen Woche.

Kurze Verfallstagsnachlese

Vor einer Woche schrieb ich hier zum Kursziel des DAX zum Verfallstag: „15.300 Punkte sind also das klare Kursziel zum Verfallstermin.“ Und weiter: „Ich schätze […] das positive Überraschungspotenzial für die Märkte etwas höher ein als die Gefahr eines erneuten Rückschlags […] Demnach sollte der DAX zum Verfallstermin am Freitag bei 15.300 Punkten oder höher notieren.“ Und ich wies darauf hin, dass Kursausschläge, die den DAX von der 15.300er Zielmarke entfernen, gute Trading-Gelegenheiten ergeben würden.

Trader, die diese Hinweise beherzigt haben, sollten in der Vorwoche ordentliche Gewinne eingefahren haben. Denn das bullishe Alternativszenario ging voll auf:

Der DAX setzte bereits am Dienstag zu Handelsbeginn zurück und bot damit eine gute Einstiegsgelegenheit, die mit klassischen Oszillatoren, wie z.B. dem RSI, selbst im Stundenchart klar angezeigt wurde. (Hinweis: Im Chart habe ich den DAX-Future verwendet, da dieser aufgrund seiner längeren Handelszeit in der Regel die besseren Signale liefert; die Kursdifferenz zum DAX ist aufgrund der niedrigen Zinsen immer noch vernachlässigbar. Alternativ dazu eignen sich CFD-Kurse.)

Und da die Rechteckgrenzen im FDAX etwas anders verlaufen als im DAX ergab der Kontakt mit der Rechteckunterkante sowie das folgende Kerzen-Umkehrmuster zudem auch ein klassisches charttechnisches Kaufsignal.

Ein (fast) perfekter Verfallstags-Trade

Es gab auch weitere gute Kaufsignale (siehe Pfeile). Und da bis zum Verfallstermin ein starker Aufwärtstrend herrschte, war auch das Positionsmanagement einfach – hier mal mit einem Standard-Stopp-Indikator gezeigt. Und wer daraufhin am Freitagmorgen bei 15.459 Punkten ausgestiegen ist, hat nichts falsch gemacht: Seit dem Einstieg am Dienstagmorgen konnte man immerhin 383 Punkte einfahren –das waren selbst im Mini-Future (5 € pro Punkt) noch 1.915 € Gewinn pro Kontrakt.

Ein schöner Erfolg, auch wenn der DAX etwas höher, bei 15.503,75 €, abgerechnet wurde. Aber erfahrene Trader wissen, dass man nur in absoluten Glücksmomenten einen Trend optimal ausreizen kann…

Auf jeden Fall ist auch die Oktober-Verfallstagsanalyse wieder einmal perfekt aufgegangen.

Da ist doch noch mehr drin!

Aber lässt sich aus diesem Trend nicht noch mehr Kapital schlagen? Schließlich sind dadurch im Tageschart des DAX vier sehr bullishe Kerzen nacheinander und in aufsteigender Tendenz zu erkennen (siehe grüne Ellipse im folgenden Chart):

Zuletzt gab es einen solchen Fall Ende März (siehe gelbe Ellipse). Danach stieg der DAX bis zu seinem Hoch Mitte August um mehr als 1.000 Punkte oder 6,8 % (siehe Pfeil). Und auch in anderen, ähnlichen Fällen stieg der Kurs innerhalb der folgenden bis zu 100 Tage deutlich: im Durchschnitt von 120 Fällen seit 1991 um 10,1 % bei einem maximalen Drawdown von durchschnittlich nur 3,34 %.

Das ist ein äußerst attraktives Chance-Risiko-Verhältnis! Entscheidend ist dabei das Positionsmanagement, denn natürlich gab es auch Fälle, in denen der Kurs danach mehr oder weniger sofort fiel. Das kann man aber mit einem klassischen Anfangsstopp von z.B. 5 % abfangen. Dann hätte man – zumindest theoretisch – schon ein Chance-Risiko-Verhältnis von 2. Und nur in 14 % der Fälle wäre man mit diesem Stopp „unglücklich“ ausgestoppt worden, hätte also eine nachfolgende starke Aufwärtsbewegung verpasst.

Trade-Steuerung per Zeitmanagement

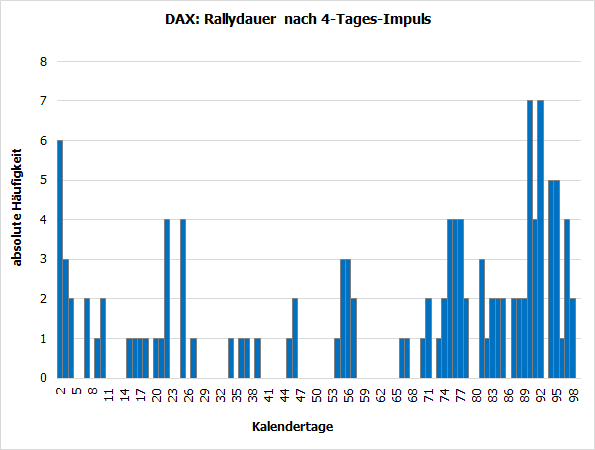

Der Clou ist aber das Zeitmanagement. Die Statistik verrät uns, dass das Hoch in der Regel erst nach mehr als 60 Tagen erreicht wird (in knapp 61 % der Fälle; siehe auch folgende Grafik).

Quelle: MarketMaker mit Daten von VWD, eigene Berechnungen

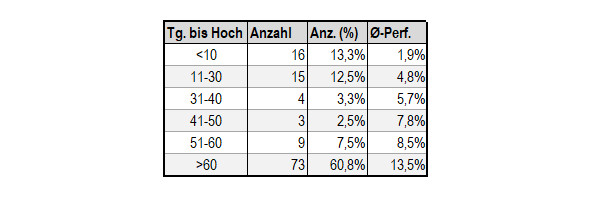

Geschieht das früher, dann bleibt die Performance mau, wie die folgende Tabelle zeigt.

Quelle: MarketMaker mit Daten von VWD, eigene Berechnungen

Das kann man sehr gut zum Positionsmanagement nutzen: Kommt der DAX innerhalb der nächsten 10 Tage nicht vom Fleck, kann man den Stopp schon nachziehen, denn bei einem Rückschlag ist es sehr wahrscheinlich, dass er sein Hoch schon gesehen hat. Innerhalb der nächsten 30 Tage sollte er wenigstens 5 % zugelegt haben, sonst ist das ebenfalls ein Zeichen für Schwäche. Je nach Risikotoleranz kann man dann schon den Stopp auf Kaufkurs nachziehen.

Die nächsten Ziele für die DAX-Bullen

Dieser Trade hat vor allem mit Blick auf eine mögliche Jahresendrally Charme, denn wann, wenn nicht jetzt, sollte der DAX wieder Fahrt aufnehmen?

Charttechnisch sollte der DAX daher nun zügig bis mindestens zum rot gestrichelten Widerstand bei 15.704 Punkten vorstoßen (siehe 2. Chart oben), idealerweise sogar bis zur Rechteckkante bei 15.800 Punkten, bevor er wieder eine moderate Korrektur startet. Ich wäre auch nicht überrascht, wenn wir bis zum Jahresende neue Allzeithochs sehen.

Neuer Sentimentimpuls spricht für steigende Kurse

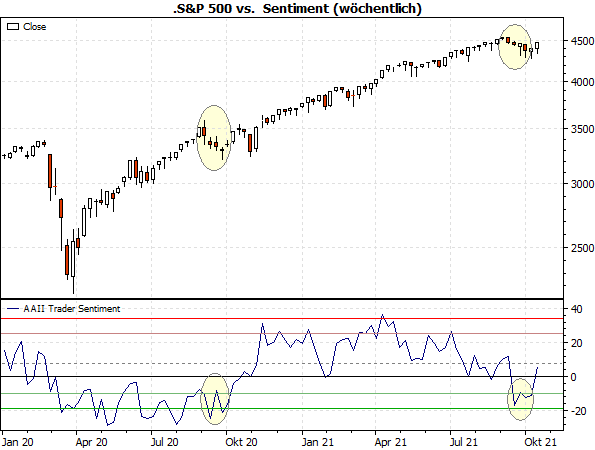

Dafür spricht aktuell auch die Stimmungslage an den US-Märkten:

Quellen: MarketMaker mit Daten von VWD, AAII

Nachdem es schon vor zwei Wochen eine bullishe Divergenz im Extrembereich bei der Anlegerstimmung gegeben hat (siehe gelbe Ellipsen und Börse-Intern vom 11.10.2021), wurde dieses Setup in der Vorwoche durch einen Sentimentimpuls zurück über die Nulllinie bestätigt. Damit steht – allen fundamentalen Belastungen und allen Unkenrufen der Analysten zum Trotz – einem (Wieder-)Anstieg der Kurse in den USA nichts mehr im Weg. Das gilt nicht nur aus stimmungstechnischer, sondern auch aus charttechnischer Sicht, denn die US-Indizes haben ihre Korrekturformationen gebrochen.

Also: Wenn es nun „plötzlich“ doch zu einer Jahresendrally kommt, dann sagen Sie nicht, Stockstreet hätte Sie nicht gewarnt…

Viel Erfolg und beste Grüße

Ihr Torsten Ewert

(Quelle: www.stockstreet.de)