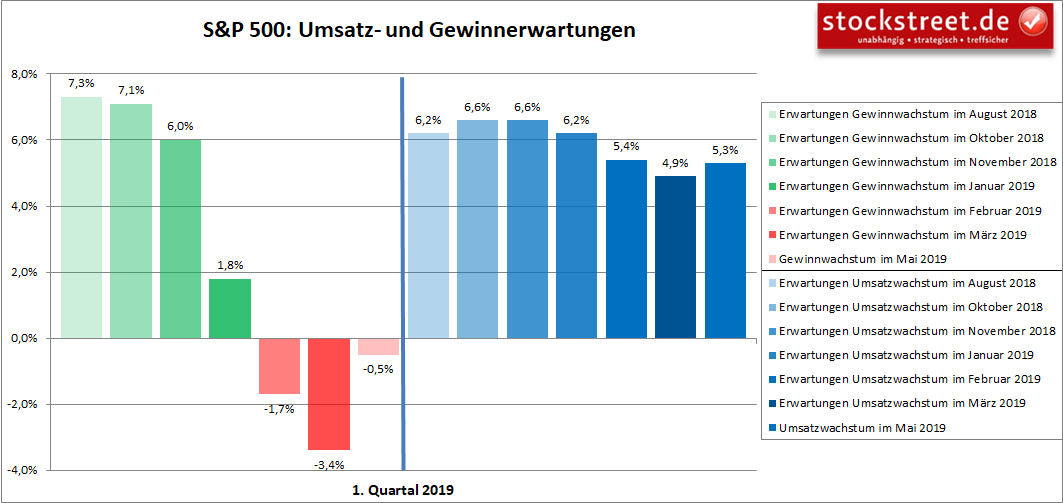

Die Berichtssaison zum 1. Quartal 2019 liegt nun so gut wie hinter uns. Und die Unternehmen aus dem S&P 500 konnten wie erwartet die zuvor reduzierten Gewinnschätzungen schlagen. Nachdem 90 % der Bilanzen vorgelegt wurden, zeichnet sich ein Gewinnrückgang um 0,5 % ab. Am 13. März lagen die Erwartungen noch bei einem Minus von 3,4 %. Auch die Umsatzprognosen wurden übertroffen. Statt dem Plus von 4,9 %, das am 13. März erwartet wurde, konnte ein Zuwachs von 5,3 % erzielt werden.

Vor diesem Hintergrund ist es zunächst durchaus verständlich, dass sich die Aktienmärkte trotz der Verschärfung im Handelsstreit zwischen den USA und China relativ stark gezeigt haben und die Kursgewinne des Jahres bislang nur moderat konsolidiert wurden.

Auch für das 2. Quartal wird inzwischen ein Gewinnrückgang erwartet

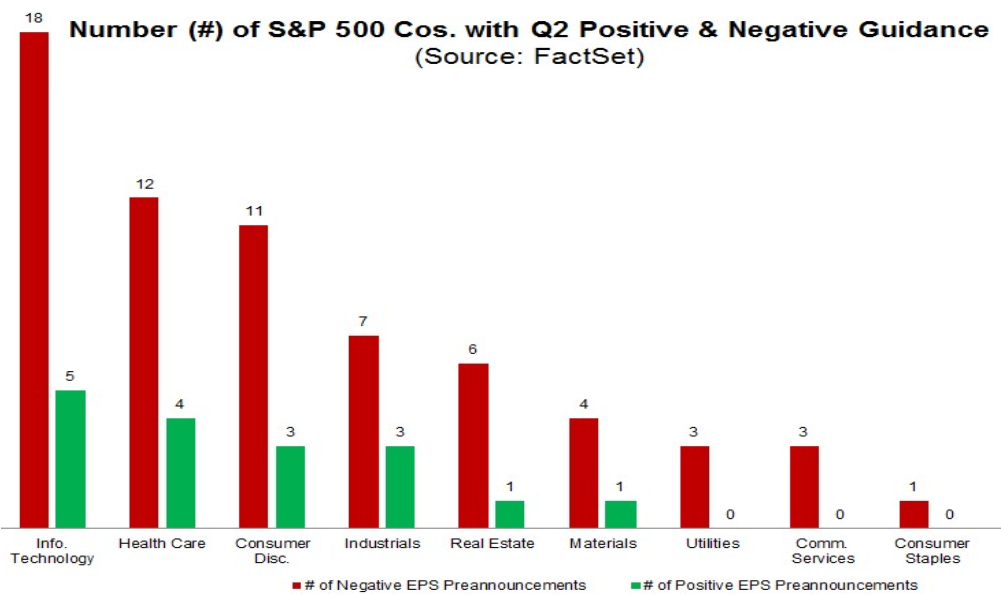

Allerdings hat der überwiegende Teil der Unternehmen, die mit den Zahlen zum 1. Quartal einen Ausblick auf das 2. Quartal gegeben haben, eine negative Gewinnprognose abgegeben – nämlich 65. Dagegen haben nur 17 Unternehmen aus dem S&P 500 einen positiven Ausblick veröffentlicht.

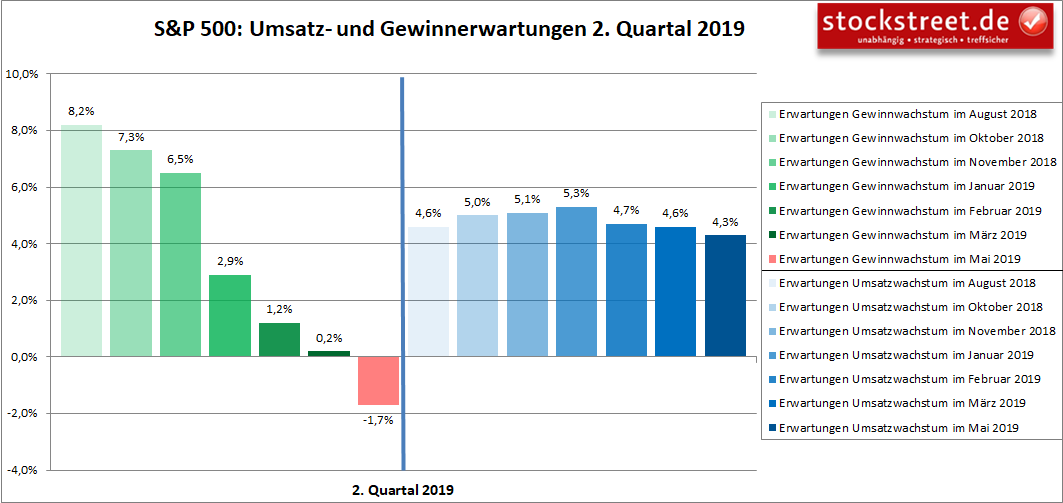

Und so erwarten die Analysten inzwischen auch für das 2. Quartal 2019 einen Ergebnisrückgang. Mitte Februar war nach bereits deutlich reduzierten Erwartungen immerhin noch ein Gewinnanstieg von 1,2 % in Aussicht. Nun wird ein Minus von 1,7 % erwartet.

Auch beim Umsatz setzt sich die Abwärtsrevision fort. Statt +4,6 % im Februar erwarten Analysten nun nur noch ein Umsatzwachstum von 4,3 %.

Kurspotential des S&P 500 erscheint daher begrenzt

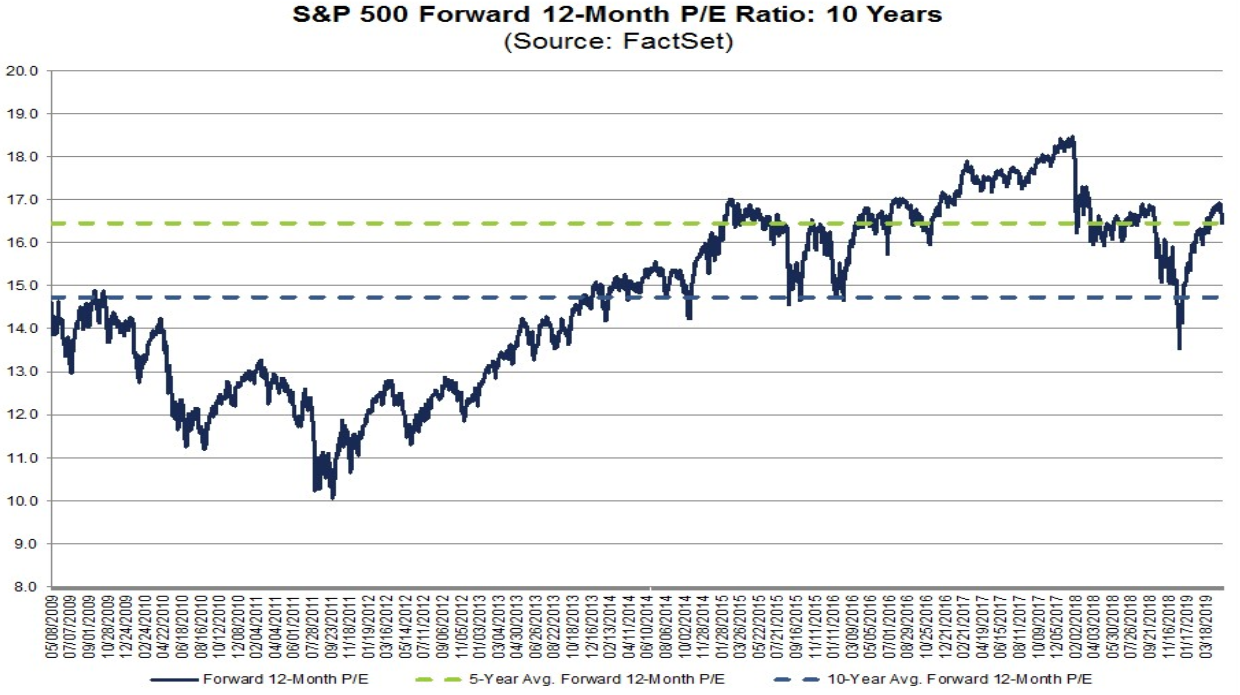

Analysten sehen den S&P 500 dennoch in den kommenden 12 Monaten auf 3.211 Punkte steigen. Das entspricht einem Kurspotential von mehr als 12 %. Woher dieses kommen soll, ist mir schleierhaft. Denn aktuell beträgt das 12-Monats-KGV (KGV = Kurs-Gewinn-Verhältnis) bereits 16,5. Das entspricht dem 5-Jahres-Durchschnitt und liegt über dem 10-Jahres-Durchschnitt.

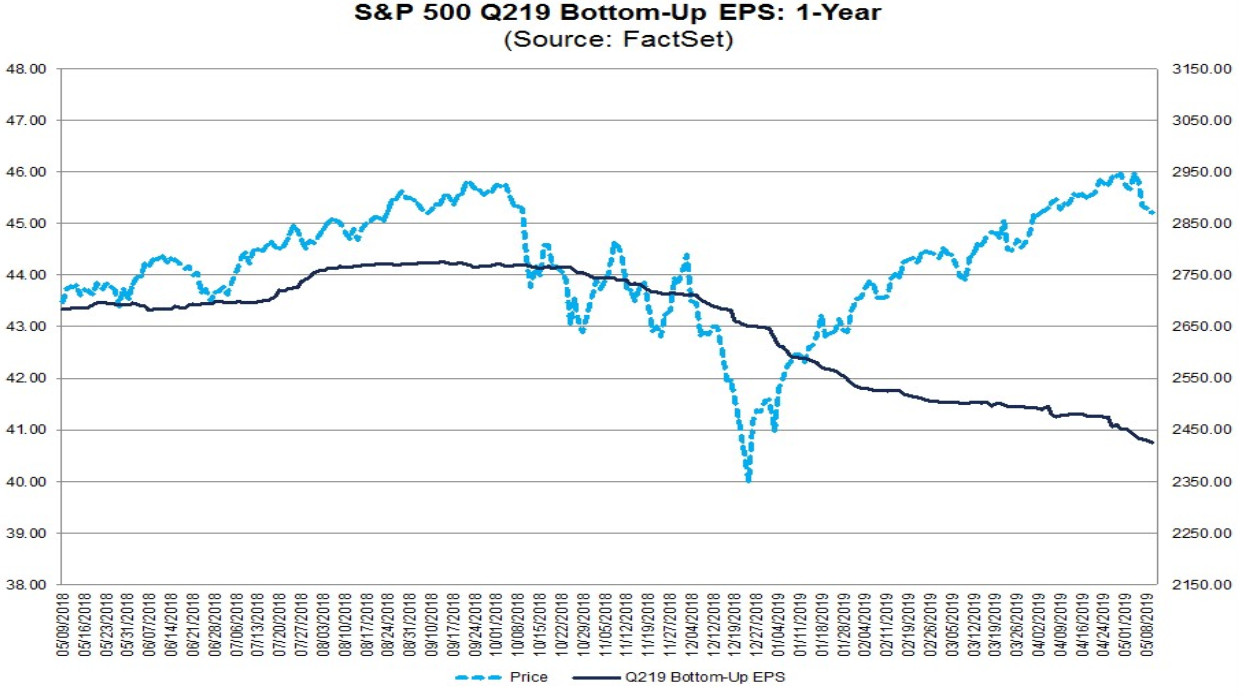

Angesichts der sinkenden Gewinnerwartungen ist dies zu viel. Und durch die Kurserholung des S&P 500 im laufenden Jahr hat sich die Schere zwischen Kursentwicklung (helle Linie im folgenden Chart) und Gewinnentwicklung (dunkle Linie) wieder deutlich geöffnet.

Bereits am 13. März hatte ich genau auf diese Problematik schon mit den gleichen Charts zum 1. Quartal 2019 hingewiesen (siehe „Sinkende Gewinne passen nicht zu steigenden Aktienkursen“). Seitdem hat sich die Situation durch die weiter gestiegenen Aktienkurse (S&P 500 von 2.810 auf aktuell ca. 2.870 Punkte) noch etwas verschärft. Ich erwarte daher, dass sich die Schere zwischen Kurs- und Gewinnentwicklung wieder schließt, wie sie es schon Ende 2018 getan hat. Dies kann kurzfristig über eine erneute scharfe Korrektur erfolgen oder über eine moderate Konsolidierung, die dafür aber länger anhält. Jedenfalls sollten die Kurse noch eine Weile in der „großen Seitwärtstendenz auf hohem Niveau“ verweilen.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)