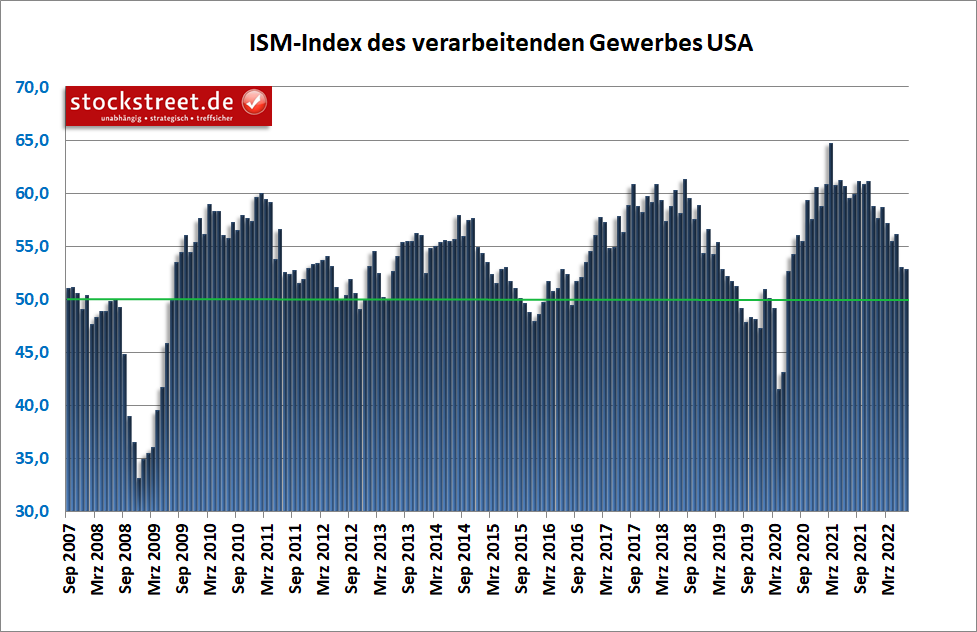

Zu der Frage, ob sich die Wirtschaft der USA in einer Rezession befindet, haben sowohl die Pessimisten als auch die Optimisten neue Argumente erhalten. Denn einerseits gab der Einkaufsmanagerindex für das verarbeitende Gewerbe vom Institute for Supply Management (ISM) für Juli um 0,2 Zähler auf 52,8 Punkte nach und er fiel damit auf den niedrigsten Wert seit Juni 2020. Der Abwärtstrend des Wachstumstempos hält also an. Doch andererseits liegt das Stimmungsbarometer noch immer deutlich oberhalb der Schwelle von 50 Punkten, ab der Wachstum signalisiert wird. Experten hatten zudem durchschnittlich mit einem wesentlich stärkeren Rückgang auf 52,0 Zähler gerechnet.

Vor diesem Hintergrund kann die US-Notenbank (Fed) durchaus an ihrer Argumentation aus der letzten Zinsentscheidung festhalten (siehe „Steckt die US-Wirtschaft bereits in einer Rezession?“). Und sie kann die Zinsen zur Eindämmung der Inflation auch weiter anheben.

Hohe Konsumausgaben trotz hoher Inflation und schlechter Stimmung

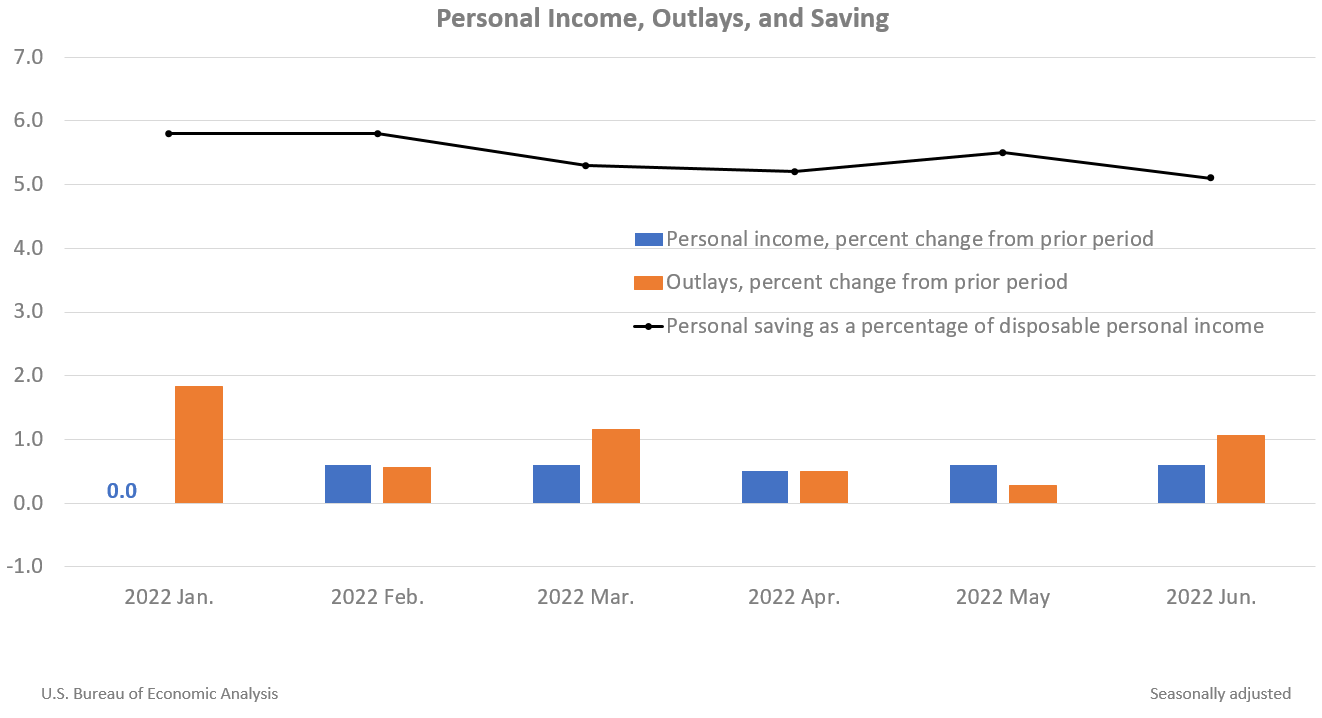

Zumal sich die US-Bürger trotz stark gestiegener Preise zuletzt überraschend spendabel gezeigt haben. Sie steigerten ihre Konsumausgaben im Juni um 1,1 % zum Vormonat, wie das US-Handelsministerium am Freitag mitteilte. Volkswirte rechneten im Durchschnitt lediglich mit einem Plus von 0,9 %, nach einem Zuwachs im Mai von nur 0,3 %.

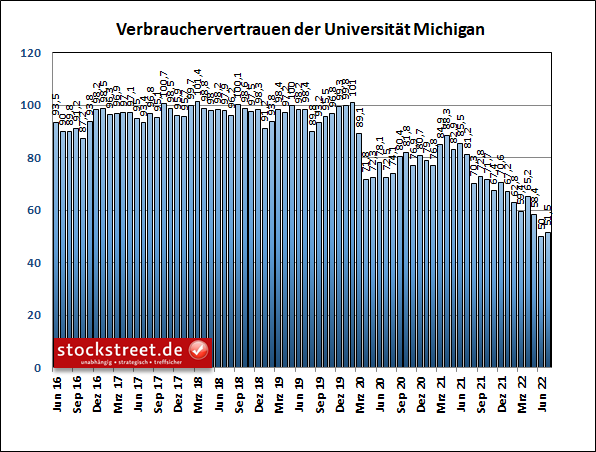

Der hohe Konsum überrascht, da Stimmungsindikatoren eine deutlich eingetrübte Kauflaune unter den Verbrauchern angezeigt hatten (siehe auch Börse-Intern vom vergangenen Mittwoch). Laut den aktuellen Daten der Uni Michigan von Freitag hat das Verbrauchervertrauen im Juli zwar etwas zugelegt – von 50 Punkten im Juni auf nun 51,5 – doch ist die Stimmung damit immer noch massiv getrübt.

Zudem legten die persönlichen Einkommen der Amerikaner im Juni nur um 0,6 % zum Vormonat zu, nach +0,5 % im Mai. Und das reicht bei weitem nicht aus, um mit der hohen Inflation Schritt zu halten. Zum Vergleich: Der „PCE Preisindex“ kletterte zum Beispiel im Juni um 1,0 % zum Vormonat, der Verbraucherpreisindex sogar um 1,3 %.

Der Konsum stieg also trotz hoher Inflation und angeblich schlechter Stimmung stärker als das Einkommen. Vor diesem Hintergrund kann man höchstens kritisch die Frage stellen, ob die Verbraucher angesichts höherer Preise mehr ausgeben mussten. Jedenfalls scheinen sie nicht auf die Kostenbremse zu treten, indem sie sparen und weniger ausgeben (siehe schwarze Linie in der zweiten Grafik oben). Und das ist gut für die Wirtschaft.

Weitere Anzeichen für nachlassende Inflation

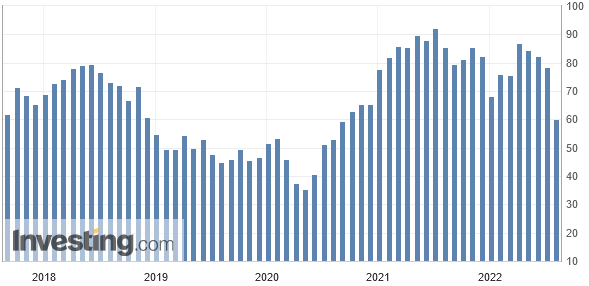

Gut für die Wirtschaft ist ebenso, dass die Verbraucher in den USA nicht nur überraschend viel ausgegeben haben, sondern auch ihre Inflationserwartungen zurückgeschraubt haben. Das zeigen die Daten der Uni Michigan von Freitag in einer separaten Abfrage ebenfalls. Und die Daten vom ISM zeigen, dass auch die Unternehmen mit einer Entspannung beim Preisdruck rechnen. Der Preisindex des verarbeitenden Gewerbes (siehe folgende Grafik) verzeichnete für Juli einen satten Rückgang von 18,5 Punkten. Mit nur noch 60,0 Zählern erreichte er den niedrigsten Stand seit August 2020.

Es mehren sich also die Anzeichen, dass das Thema Inflation langsam den Höhepunkt erreicht hat und das Schlimmste bald hinter uns liegt. Und womöglich nehmen dies die Börsen inzwischen vorweg, unter anderem durch die jüngsten Kurserholungen an den Aktienmärkten.

Rendite für 10-jährige Bundesanleihen mehr als halbiert

Da bei einer nachgebenden Inflation womöglich weniger Zinsanhebungen durch die Notenbanken notwendig sind, hat es auch an den Anleihemärkten jüngst kräftige Kurserholungen gegeben. Durch diese haben die Renditen deutlich nachgegeben. Es wurden also zukünftig niedrigere (Leit-)Zinsen eingepreist. Die Rendite der 10-jährigen deutschen Bundesanleihen hat sich dadurch zum Beispiel von im Hoch 1,926 % auf zeitweise unter 0,7 % weit mehr als halbiert.

Und die Rendite der US-Pendants fiel von rund 3,5 % auf etwa 2,5 %.

USD/JPY mit kräftiger Gegenbewegung

Das hat auch Spuren am Devisenmarkt hinterlassen. Insbesondere beim sehr dynamischen USD/JPY hat es eine rasante Kehrtwende gegeben, wie der folgende Chart zeigt, der im „Target-Trend-Spezial“ regelmäßig analysiert wird.

Der Kurs ist an der Mittellinie der Target-Trend-Methode bei 138,55 Yen gescheitert und an diesem Widerstand nach unten gedreht (siehe roter Kreis im Chart). Dabei wurde der Bereich einer ehemaligen moderaten Aufwärtstendenz (rote und grüne Aufwärtslinie) dynamisch nach unten durchlaufen. Der Versuch einer anschließenden Rückeroberung scheiterte und die Kurse gaben dynamisch weiter nach. Der Wechselkurs befindet sich damit zumindest in einer scharfen Gegenbewegung, wenn nicht gar in einer Trendwende.

Möglichkeit für einen Short-Trade

Und vielleicht erinnern Sie sich: Für die Leser des „Target-Trend-Spezial“ und „Target-Trend-CFD“ hatte ich auf einen passenden Short-Einstieg gelauert, um von einer Gegenbewegung zu profitieren (siehe unter anderem „USD/JPY: Ist der Zinsspread inzwischen eingepreist?“). Und diesen Short-Einstieg habe ich am Donnerstag vergangener Woche bei 135,375 Yen gesehen, als die Kurse dynamisch nachgeben. Den Lesern des „Target-Trend-CFD“ schickte ich eine Eilmeldung, mit der ich den Einstieg in eine Short-Position vornahm. Und diese liegt nun bereits ordentlich im Gewinn.

Von einer Trendwende gehe ich allerdings weder bei den Zinsen noch beim USD/JPY aus. Daher möchte ich mit dem Short-Trade auch lediglich von einer Gegenbewegung profitieren. Und diese könnte aus meiner Sicht durchaus noch etwas anhalten, weil ich von einer Trendwende bei der Inflation ausgehe. Sollte sich diese bei weiteren Konjunkturdaten bestätigen, dürften sowohl die Renditen als auch insbesondere der USD/JPY noch etwas unter Druck bleiben.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)