Der DAX wurde zum gestrigen Verfallstag bei 13208,83 Punkten abgerechnet. Torsten Ewerts Verfallstagsanalyse vom vergangenen Montag ging damit wieder einmal sehr gut auf. Zwar wurde das Verfallstagsziel am Ende nicht exakt erreicht, die Zielmarke aber vom DAX im Verlauf der Woche immer wieder angesteuert. Und sie hat offenbar als eine Art Unterstützung gedient.

Berichtssaison neigt sich dem Ende entgegen

Derweil neigt sich langsam die Berichtssaison dem Ende entgegen. Es war eine spannende Zeit. Denn in vielen Fällen gab es schon bei kleinsten Enttäuschungen in den Geschäftszahlen starke Abverkäufe und bei leicht besseren Zahlen oder auch nur einem minimal optimistischen Ausblick starke Kursgewinne.

Beispiele für letzteres sind die Aktien von Stabilus und Aumann, die jeweils zweistellig zulegen können, obwohl beide Automobilzulieferer sinkende Gewinne melden mussten. Aumann konnte aber immerhin auf einen leicht verbesserten Auftragseingang und Stabilus auf im Jahr 2020 um voraussichtlich 2 % steigende Umsätze verweisen. Und das reichte schon für zweistellige Kursgewinne. Ob diese nachhaltig sind, wird sich noch zeigen.

Anleger brauchen es schwarz auf weiß

Interessant war dabei jedenfalls noch zu beobachten, dass sich die Anleger derzeit offenbar erst dann klar für oder gegen eine Aktie entscheiden, wenn die Geschäftszahlen schwarz auf weiß auf dem Tisch liegen. Das ist ein eindeutiges Zeichen für eine hohe Unsicherheit und einen hochnervösen Markt.

Und dieser passt zu der charttechnischen Formation einer Trompete. Ich schreibe diese daher in den US-Indizes noch nicht ab, auch wenn die oberen Begrenzungslinien inzwischen jeweils gebrochen wurden. Denn wie bereits geschrieben, droht noch die Gefahr eines Fehlausbruchs, wenn die Märkte in Kürze in eine Gegenbewegung geraten.

Reduzierte Gewinnerwartungen wurden geschlagen

Dass sich die Aktienkurse während der Berichtssaison insgesamt bullish entwickelt haben, kann man dem inzwischen typischen Mechanismus zuschreiben, wonach die – wie üblich – zuvor reduzierten Gewinnerwartungen – wie üblich – geschlagen werden können. Auch in aktuellen Fall haben wieder ca. 80 % der Unternehmen die Prognosen übertroffen. Somit gab es kein Störfeuer für die Märkte, die ihre Aufwärtstendenz fortsetzen konnten.

Es bleibt bei einem erneuten Gewinnrückgang

Doch es steht die Frage im Raum, ob die Zahlen tatsächlich so gut waren, dass sie die Kursanstiege auch rechtfertigen können. Denn es bleibt festzuhalten, dass es trotz der über den Erwartungen liegenden Geschäftsergebnissen am Ende im Vergleich zum Vorjahreszeitraum zu sinkenden Gewinnen gekommen ist – das dritte Quartal in Folge. So steht, nachdem 92 % der Unternehmen aus dem S&P 500 ihre Berichte vorgelegt haben, für die Indexmitglieder ein Gewinnrückgang von durchschnittlich 2,3 % zu Buche. Immerhin: Vor Start der Berichtssaison lagen die Erwartungen bei -4,1 %.

Sinkende Erwartungen, steigende Kurse

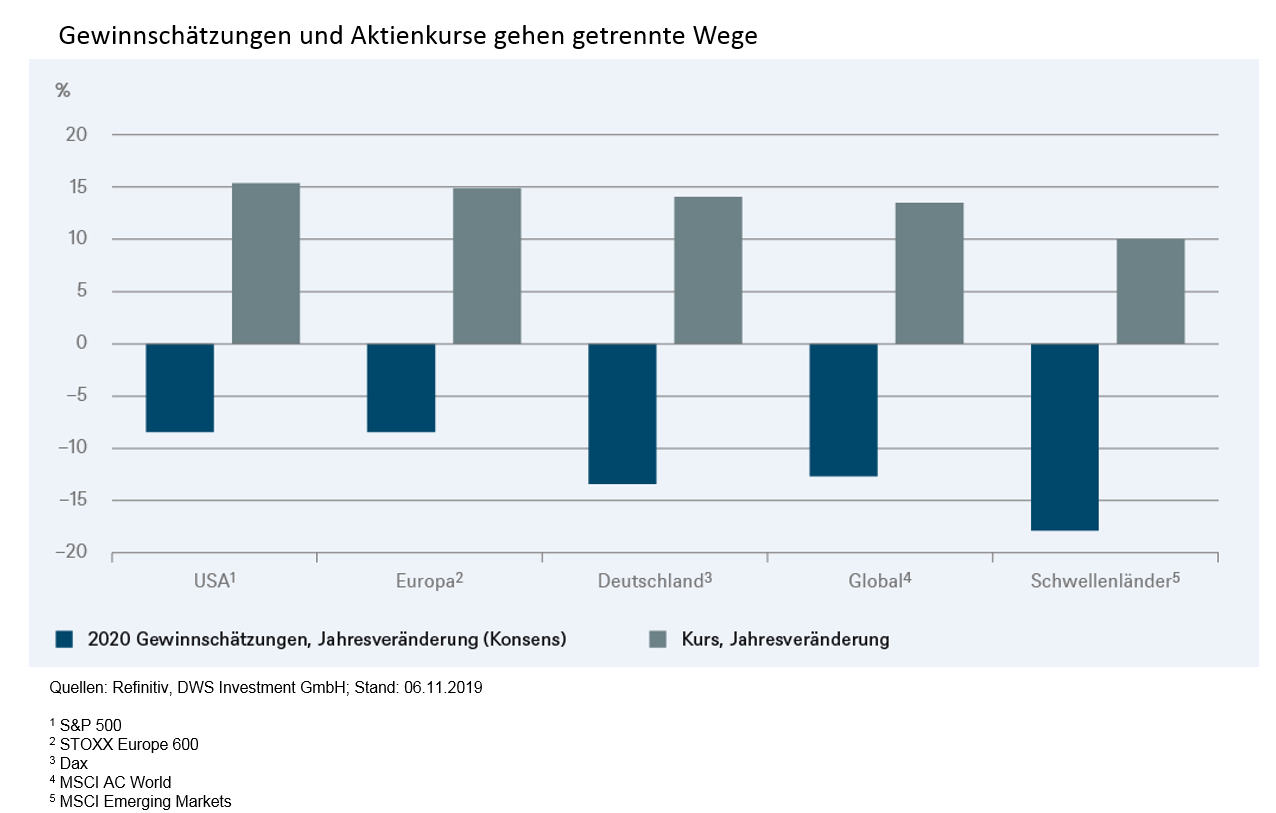

Doch wie die folgende Grafik von DWS Investments zeigt, wurden auch die Gewinnerwartungen für das kommende Jahr fleißig heruntergeschraubt, für den S&P 500 inzwischen um stolze 8,6 %.

Gleichzeitig sind die Kurse massiv gestiegen. Gewinnschätzungen und Aktienkurse laufen daher weiter auseinander – und die Schere ist schon wieder sehr weit geöffnet.

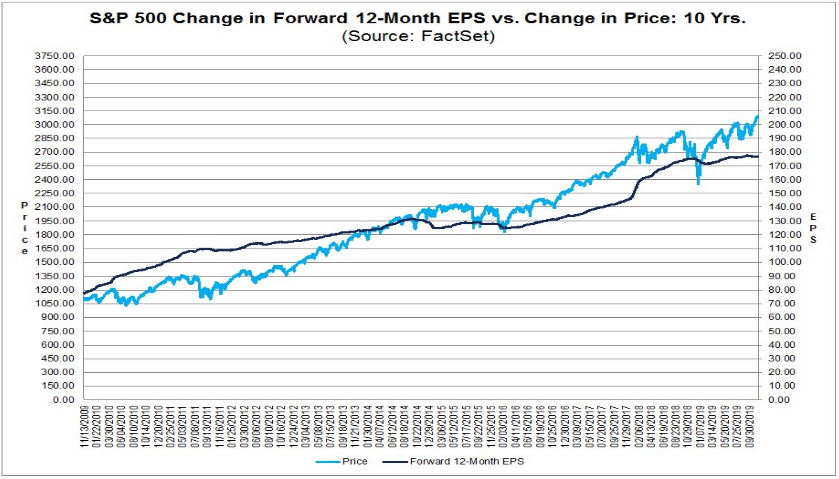

In dieser Grafik ist auch sehr schön zu sehen, dass der S&P 500 (helle Linie) mit dem Einbruch Ende 2018 deutlich unter die Gewinnentwicklung (dunkle Linie) zurückgefallen ist und wir damit eine Übertreibung nach unten gesehen haben – wie kürzlich in der Börse-Intern vom 5. November noch einmal anschaulich beschrieben. Aber jetzt hat sich das sprichwörtliche Gummi wieder deutlich nach oben ausgedehnt. Und es wird die Kurse irgendwann wieder an den Trend der Gewinnentwicklung zurückziehen.

Eine Korrektur um bis zu 12 % wäre nur normal

Will sich der S&P 500 nur dem Gewinntrend erneut annähern, indem er zum Beispiel auf die Unterstützung bei 2.730 Punkten zurückfällt, würde das immerhin eine Korrektur um 12 % bedeuten. Es muss nicht so kommen, aber die Hälfte würde ich aktuell schon einkalkulieren – also eine Gegenbewegung von ca. 6 %.

Wie gesagt, ich bin kein Bär, ich bin lediglich skeptisch – und hoffentlich realistisch. Denn mit einer solchen Korrektur würde ich endlich die Kaufkurse bekommen, auf die ich schon sehnsüchtig warte.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)