Wenn der letzte Bär zum Bullen wird

von Torsten Ewert

am Freitag kündigte Sven Weisenhaus hier „Die neue Rally am Aktienmarkt“ an. Diese Gelegenheit konnte ich mir nicht entgehen lassen.

Freundschaftliche Stockstreet-Frotzeleien

„Am Montag beginnt übrigens der Crash!“, neckte ich ihn. „Endlich!“, rief er. Das war nicht das, was ich erwartet hatte. „Willst du gar nicht wissen, warum?“, fragte ich. „Doch“, erwiderte er, „welcher Prophet behauptet das denn diesmal?“ Da hatte ich ihn: „Du!“

Er nahm es gelassen. „Ach so, weil ich jetzt bullish werde?“ „Genau!“ „Na, beim letzten Mal hat’s auch nicht funktioniert.“ Dann wurde er nachdenklich. „Obwohl – möglich ist es. Inzwischen glaube selbst ich kaum noch an fallende Kurse“, schob er augenzwinkernd nach. „Und wenn der letzte Bär zum Bullen wird…“

Warum ich Sie hier mit unseren freundschaftlichen Frotzeleien langweile? Weil sie einen ernsten Hintergrund haben. Irgendwer hat mal die Metaphern einer „Bullenkoppel“ und einer „Bärenkappe“ aufgebracht und dazu auch die passenden Bilder geliefert: Der letzte Bär, der in seinem Loch sitzt, die Bärenkappe tief in die Stirn gezogen, und die ganze Zeit zusehen muss, wie sich die Bullen fröhlich auf der sonnigen Bullenkoppel tummeln, wird sich irgendwann dämlich vorkommen. Dann setzt er seufzend die olle muffige Kappe ab, verstaut sie schweren Herzens in einer dunklen Ecke – und hüpft fröhlich zu den anderen Bullen auf die Koppel.

Ein wertvolles Stimmungsbild

Das geschieht, kurz bevor das große Unwetter die Bullenkoppel heimsucht…

Wer soll in einer Übertreibung noch kaufen, wenn alle bullish und bis über beide Ohren investiert sind – am besten noch auf Kredit? Solange noch Anleger verzweifelt und auf Cash-Polstern sitzend den steigenden Kursen hinterherschauen, wird immer noch ein größerer Narr den anderen Zockern ihre überteuerten Aktien für einen noch höheren Preis abkaufen. Aber wer soll das tun, wenn auch der letzte Bär zum Bullen geworden ist?

Daher ist es ein wertvolles Stimmungsbild, wenn jemand, der lange Zeit eine gleichbleibende Meinung zum Markt kundgetan hat, diese plötzlich wechselt.

Ein aufschlussreicher Praxisfall

Einen solchen Fall habe ich selbst schon erlebt: Als ab 2007 die Ölpreise immer höher stiegen, schrieb eine Analystin lange Zeit tapfer dagegen an. Sie beharrte darauf, dass der Ölpreis fundamental eher bei 75 als bei 90 Dollar stehen sollte. Doch der Preis stieg weiter: 100, 120, 130, 140 Dollar. Nach und nach gingen ihr die Argumente aus. Goldman Sachs rief schon 200 Dollar als Kursziel aus.

Irgendwann kapitulierte die Analystin. Sie blieb zwar dabei, dass 75 Dollar der „richtige“ Preis sei, aber sie begann nun, Gründe zu konstruieren, warum in diesem Fall die Preise trotzdem so hoch stehen müssen.

„Diesmal ist alles anders“

Und da war es wieder, das „Diesmal ist alles anders“-Syndrom. Diese vier Worte (englisch: „This time is different“) hat mal jemand die gefährlichsten vier Worte an der Börse genannt. Und jedes Mal, wenn die Anleger der Meinung waren, dass die bisherigen Regeln außer Kraft gesetzt sind, stand das Unheil schon vor der Tür: der Crash ab 1929, die Nifty-Fifty-Manie der 1960er/70er Jahre, die Dotcom-Blase zur Jahrtausendwende, Tesla, Nvidia und viele andere Beispiele – jedes Mal stiegen die Kurse scheinbar unaufhaltsam oder derart nachhaltig, das irgendwann auch die letzten, die mit guten Argumenten zweifelten, kleinlaut wurden.

Wer wollte abstreiten, dass es Game Changer gibt, die etwas radikal ändern – siehe Apple-Smartphones vs. Nokia-Handys? Außerdem: Wurde uns nicht beigebracht, dass der Markt immer Recht hat? Wenn also der Markt, die Aktie, der Ölpreis steigt und steigt und steigt… Na, bitte!

Und so war es auch 2008: Kurz nachdem besagte Analystin ihre Zweifel unterdrückt hat, markierte der Ölpreis sein Hoch, die Finanzkrise brach aus und tat das Ihre, um ihn wieder in den Keller zu schicken.

Und nun also Sven Weisenhaus…

Es hat sich nichts geändert

Aber natürlich hat er seine Meinung gar nicht geändert. Er ist nach wie vor – wie ich – der Ansicht, dass viele Segmente der Aktienmärkte charttechnisch überkauft und fundamental überbewertet sind, insbesondere die US-Märkte. Und er hat schon seit Langem darauf hingewiesen, dass es noch Nischen gibt, in denen das nicht der Fall ist.

Bis vor Kurzem gehörten auch (große) europäische und deutsche Aktien dazu. Aber nach den jüngsten Anstiegen mögen der Euro STOXX 50, der STOXX Europe 600 oder DAX vielleicht noch nicht überbewertet sein, überkauft aber allemal. Da muss man den Kursen jetzt auch nicht mehr hinterherlaufen.

Entfalten Small und Mid Caps endlich ihr Potenzial?

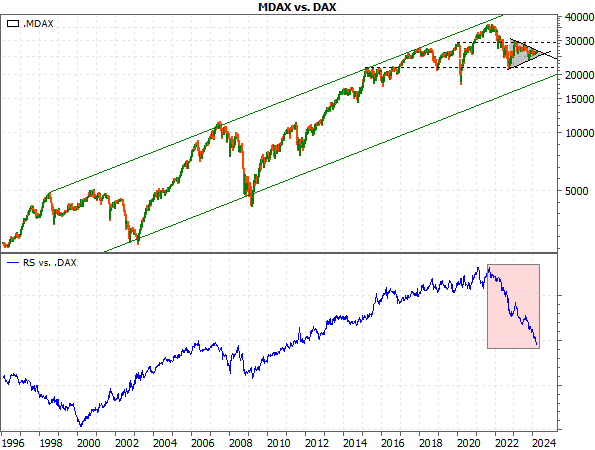

SDAX, MDAX und andere Small- und Mid-Cap-Segmente scheinen dagegen tatsächlich noch Potenzial zu haben. Die Frage ist nur, ob und wann sie es entfalten. Momentan gibt es dafür noch nicht einmal Indizien. Dazu ein Blick auf den MDAX im Vergleich zum DAX:

Quellen: MarketMaker mit Daten von VWD, eigene Berechnungen

Ich kann es mir schenken, hier den DAX zu zeigen, denn dieser hat bekanntlich zuletzt immer neue Allzeithochs erreicht. Der MDAX ist dagegen nicht nur weit von seinem Allzeithoch entfernt, sondern steckt zudem in einer Konsolidierung, die inzwischen fast zwei Jahre (!) dauert. Diese hat zuletzt die Form eines symmetrischen Dreiecks (grau) angenommen, das eine typische Fortsetzungsformation für die vorangegangene Bewegung ist. Und die ging abwärts! Also sollte der MDAX das graue Dreieck nach unten brechen und danach zunächst weiter fallen.

Gut, Charttechnik-Experten werden einwenden, dass der MDAX schon zu weit in die Dreiecksspitze gelaufen ist und dieses Dreieck daher an Relevanz eingebüßt hat. Aber bis auf Weiteres ist dennoch nur eine Fortsetzung der Konsolidierung zwischen 22.000 und knapp 30.000 Punkten (gestrichelte Linien) wahrscheinlich.

Wann die Schwächephasen enden

Trotzdem könnte der MDAX dabei Stärke zeigen, aber vorerst sieht es danach nicht aus. Das zeigt die Kurve der Relativen Stärke des MDAX gegenüber dem DAX im unteren Chartteil. Dazu werden einfach die beiden Kurse dividiert. Die konkreten Werte sind irrelevant – wenn die Kurve steigt, läuft der MDAX stärker, wenn sie fällt, läuft er schwächer als der DAX.

Und der MDAX ist von 2009 bis 2021 stets stärker gelaufen als der DAX. So war es auch von 2000 bis 2006. Dazwischen gab es eine ausgeprägte Schwächephase des MDAX, die knapp halb so lange dauerte wie die vorangegangene Phase der Stärke. Seit 2021 durchläuft der MDAX ebenfalls eine Schwächephase. Diese ist noch nicht die längste seiner Historie, aber die nachhaltigste – so steil wie im roten Rechteck fiel die Kurve über einen derart langen Zeitraum noch nie. Und sie hält bisher an – ohne jedes Indiz für eine Wende!

Sicher, diese Schwächephase kann nächste Woche zu Ende gehen. Aber ich erkenne bisher nichts, was darauf hindeutet. Und wenn wir die vorherigen Schwächephasen genauer betrachten, erkennen wir, dass sie beide in einer Baisse bzw. einem Crash endeten, die den Gesamtmarkt betrafen, also auch den DAX.

Das ergibt auch Sinn, denn erst müssen sich all die DAX-/KI-/Nvidia- und sonstige Bullen die Finger verbrannt haben – warum sonst sollten sie von dem lassen, was bisher so wunderbar funktioniert hat?

Es braucht also offenbar eine Zäsur, um die Relative Stärke zwischen MDAX bzw. SDAX vs. DAX zu drehen. Es muss ja nicht gleich ein Crash oder eine mehrjährige Baisse sein wie bei in früheren Fällen. Vielleicht reicht ja auch schon die längst fällige Korrektur.

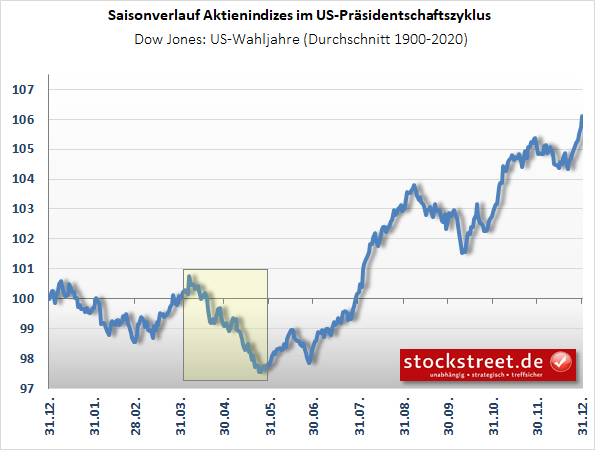

Und genau die könnte womöglich schon vor der Tür stehen. Dazu erinnere ich an den typischen Verlauf in US-Wahljahren. Danach ist im Dow Jones ab April mit einer kräftigen Korrektur zu rechnen (die auch den DAX zurückwerfen sollte):

Quelle: https://www.stockstreet.de/boersen-tools/saisonale-charts

Verlassen sollten wir uns aber nicht darauf. Schließlich hat sich der Dow Jones auch bisher nicht an diesen „Fahrplan“ gehalten – er ist seit Jahresbeginn um 4,7 % gestiegen, statt seitwärts zu laufen. Warum sollte sich das ausgerechnet im April und Mai ändern?

Vielleicht ist dieses Mal, äh Jahr, tatsächlich alles anders – wer weiß: Der MDAX und SDAX starten eine Rally, eine größere Korrektur bleibt aus, die Wirtschaft brummt weiter, auch in Europa… Möglich ist das. Die Frage ist nur, ob Sie das Chance-Risiko-Verhältnis dieses Szenarios für attraktiv genug halten, um darauf Ihr Geld zu setzen.

Mit besten Grüßen

Ihr Torsten Ewert

(Quelle: www.stockstreet.de)