Sehr verehrte Leserinnen und Leser,

langjährige Leser wissen, dass die großen Indizes von wichtigen Marken zum Teil „magisch“ angezogen werden – eine Tatsache, die wir uns z.B. mit der Target-Trend-Methode zunutze machen. Auch derzeit bewegen sich einige Märkte im Bereich runder Marken, aber deren Wirkung ist noch nicht so recht zu erkennen. Das könnte sich aber bald ändern.

Um welche runden Marken es geht

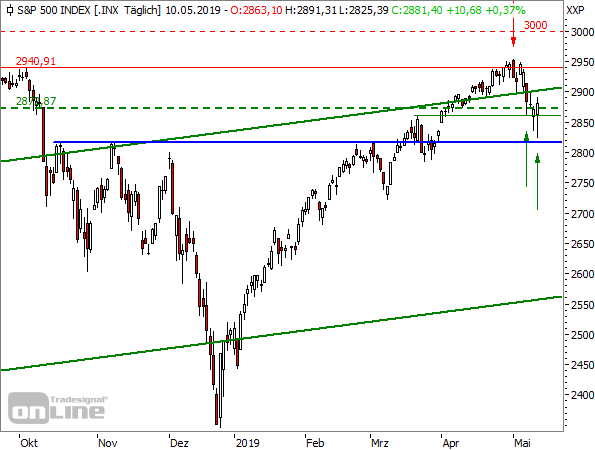

Es geht dabei natürlich vor allem um die US-Indizes. Der S&P 500 steht knapp unterhalb der 3.000-Punkte-Marke, …

der NASDAQ 100 hat die 8.000-Punkte-Marke im Visier:

Allerdings haben sich beide Indizes nach den Rücksetzern der Vorwoche wieder von diesen Zielmarken entfernt, nachdem die USA neue Zölle gegen China in Kraft gesetzt haben. Und da zuvor der Ausbruch über die Allzeithochs gescheitert ist (S&P 500) bzw. mit einem Fehlausbruch endete (NASDAQ 100; siehe gelbe Ellipse), scheinen momentan die Chance auf einen erneuten Angriff auf diese runden Marken schlecht zu stehen. Hinzu kommt, dass deren Erreichen mit neuen Allzeithochs verbunden wäre, also mit massiven bullishen Signalen. Das ist aktuell kaum vorstellbar.

Noch haben die Bullen eine Chance

Aber zum einen werden solche wichtigen Niveaus nur selten im ersten Anlauf erreicht und zum anderen blieben die Rücksetzer der US-Indizes bisher in einem engen Rahmen. Bereits an den nächstgelegenen Unterstützungen (siehe dünne grüne Linien in den Charts oben) bilden sich erste vielversprechende Umkehrmuster aus (siehe grüne Pfeile). Der S&P 500 hat mit der dicken blauen Linie und der knapp darunter verlaufenden 2.800-Punkte-Marke sogar eine relativ starke Unterstützung im Rücken, auf welche die Bullen bauen können. Und der NASDAQ 100 hat schon im vergangenen Jahr mehrfach gezeigt, dass er Fehlausbrüche wie in der Vorwoche schnell wegstecken kann.

Wenn die Bären also ihren Trumpf, den ihnen Trump in der Vorwoche überraschend zugespielt hat, nicht nutzen, dürften die Bullen wieder Morgenluft wittern und einen weiteren Angriff auf diese runden Marken versuchen. Die laufende Verfallstagswoche ist dafür besonders geeignet, denn jetzt sind dynamische Aufwärtsbewegungen aufgrund der Absicherungsmaßnahmen der Stillhalter besonders leicht möglich.

Warum trotzdem eine Fortsetzung der Rally unwahrscheinlich ist

Allerdings rechne ich nicht damit, dass diese neuralgischen Niveaus einfach überrannt werden und die Rally danach weitergeht. Vielmehr dürfte ein solcher zweiter Vorstoß nach oben das vorläufige Ende der Jahresanfangsrally sein und sich die längst fällige (größere) Konsolidierung anschließen. Aber für die Bullen sind diese Niveaus zunächst einmal sehr verlockend.

Es gilt aber auch: Wenn wir nicht einmal einen halbherzigen Versuch der Bullen sehen, diese Marken anzusteuern, könnten die Bären demnächst vollends das Ruder übernehmen. Dann sind tatsächlich Abschläge bis in den Bereich der Tiefs vom Januar 2018 in den US-Indizes denkbar. Im S&P 500 droht diese Gefahr, wenn kurzfristig die 2.800-Punkte-Marke gebrochen werden sollte.

Kurzes Update zur Verfallstagsanalyse des DAX

Aber noch ist es nicht soweit. Vorerst dürfte sich der Blick der Anleger vor allem auf den Verfallstag am Freitag richten. Und dabei wird es vor allem im DAX spannend. Daher ein kurzes Update zur Analyse vom vergangenen Montag.

Der DAX konnte in der Vorwoche zunächst wie erwartet die 12.000-Punkte-Marke verteidigen. (Er kämpft also ebenfalls mit einer runden Marke – wenn auch, anders als die US-Indizes, von „oben“.)

Allerdings fiel er am Donnerstag schon kurzzeitig darunter und auch gestern notiert der DAX unterhalb von 12.000 Punkten. Wie schon in der Vorwoche betont, ist das Kritische an einem solchen Rückfall weniger der Bruch der runden Marke als vielmehr der Rückfall in den übergeordneten roten Abwärtstrend. Wenn dieser Rückfall nachhaltig wird, droht eine Fortsetzung dieses Abwärtstrends.

Das bearishe Verfallstagszenario wäre auch übergeordnet negativ

Aber sofern die Kursverluste weiterhin so moderat bleiben wie bisher, kann man davon ausgehen, dass es sich zunächst nur um einen Verfallstagseffekt handelt, der ab der kommenden Woche entfällt. Vorerst bleibt es daher bei den Szenarien, die ich schon am vergangenen Montag genannt habe: Das Kursziel zum Verfallstag am Freitag bleibt die 12.000-Punkte-Marke. Alternativ (bei einer hartnäckigeren Schwäche) ist auch ein Rückfall bis auf 11.700 Punkte möglich.

Im letzteren Fall wird allerdings schon eine Fortsetzung des roten Trends wahrscheinlicher, wenn die Bullen nach dem Verfallstag nicht sofort dagegenhalten können.

Mit besten Grüßen

Ihr Torsten Ewert

(Quelle: www.stockstreet.de)