Die Unternehmen ziehen derzeit reihenweise ihre Prognosen für das laufende Jahr zurück. Dabei werden meist keine neuen Zahlen genannt, sondern einfach nur auf die Unsicherheiten der aktuellen Krise verwiesen, durch die seriöse Schätzungen derzeit unmöglich sind. Und selbst wenn Zahlen genannt werden, stehen diese unter großem Vorbehalt.

Anleger im Blindflug

Damit befinden sich die Anleger quasi im Blindflug. Niemand kann genau sagen, wie schwer die einzelnen Unternehmen und die Wirtschaft insgesamt von der Krise getroffen werden. Und daher kann derzeit auch niemand einschätzen, welches Kursniveau für die Aktien und die Indizes angemessen ist.

Experten Schätzungen zeigen eine große Range

Ein gutes Beispiel dafür, wie schwer es derzeit ist, die wirtschaftlichen Belastungen einzuschätzen, sind die aktuellen Erwartungen von Experten, die weit auseinanderklaffen.

Nach Einschätzungen aus dem Forschungsinstitut der Bundesagentur für Arbeit (BA) könnte der Rückgang der Wirtschaftsleistung im 2. Quartal 2020 vergleichbar sein mit dem 2. Quartal in der großen Rezession 2009. Damals war das deutsche Bruttoinlandsprodukt (BIP) um 5 % geschrumpft.

Die Deutsche Bank geht in diesem Jahr von einem Rückgang des BIP von 4 % bis 5 % aus.

Ähnliches gilt für die Europäische Zentralbank (EZB), die bei einem einmonatigen “Lockdown”, also einer weitgehenden Stilllegung des öffentlichen Lebens, eine Schrumpfung der Wirtschaft um 1,3 % sieht. Im Falle einer dreimonatigen Dauer, die als realistisch erachtet wird, werde die Wirtschaft 2020 um 5 % schrumpfen.

Dem IfW-Institut zufolge droht der deutschen Wirtschaft in diesem Jahr ein Einbruch des Bruttoinlandsprodukts (BIP) zwischen 4,5 % und 8,7 %. Das positivste Szenario wird erreicht, wenn die aktuelle Situation nur bis Ende April andauere. Das würde die Wirtschaft 150 Milliarden Euro kosten. Setzt die Erholung erst drei Monate später ein, würde sich ein BIP-Rückgang um 8,7 % errechnen.

Das ifo-Institut, welches gestern erstmals seit Beginn seiner Erhebungen 1949 vorläufige Ergebnisse zu der Umfrage unter 9.000 Unternehmen mitteilte, ist dagegen etwas optimistischer und gibt eine Spanne von 1,5 % bis 6 % an, um die das deutsche BIP sinken könnte. In der Finanzkrise 2009 war die Konjunktur übrigens um fast 6 % eingebrochen.

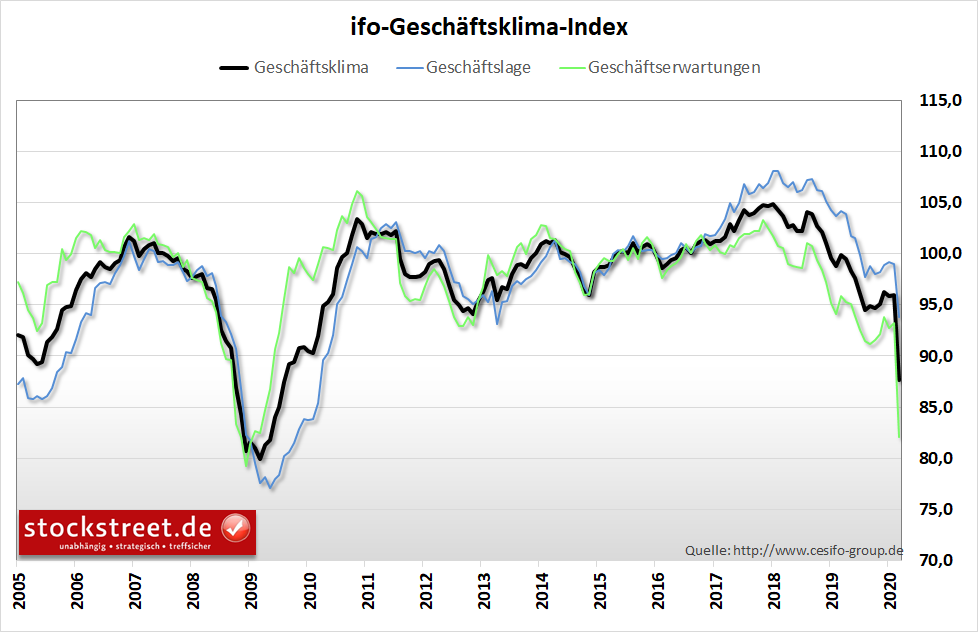

ifo-Geschäftsklimaindex bestätigt Parallelen zur Finanzkrise

Der ifo-Geschäftsklimaindex ist derweil laut den vorläufigen Daten massiv eingebrochen, mit einem Punktestand von 87,7, nach 96,0 im Februar (siehe schwarze Linie im folgenden Chart). Dies ist der stärkste Rückgang seit 1991 und der niedrigste Wert seit August 2009.

Insbesondere die Erwartungen der Unternehmen für die kommenden Monate gingen so stark zurück wie nie zuvor (grüne Linie). Aber auch die Einschätzungen zur aktuellen Lage sind deutlich gesunken (blaue Linie).

Zwischenfazit

Allein für die deutsche Wirtschaft liegt die mögliche Spanne für einen Rückgang des BIP bei 1,5 % bis 8,7 %. Hält die Gesundheitskrise aber länger als bis August an, könnte es noch schlimmer kommen.

Bei derartig ungewissen Perspektiven haben die Märkte keine Chance, einen fairen Preis für Wertpapiere zu finden. Hier herrscht derzeit reine Spekulation. Und daher lautet mein Rat, den ich insbesondere den Lesern des Target-Trend-Spezial jüngst immer wieder gegeben habe, sich als Trader möglichst aus extrem volatilen Märkten herauszuhalten, bis sich die Lage etwas beruhigt hat und sowohl die fundamentale als auch die charttechnische Situation wieder besser eingeschätzt werden kann.

Und für langfristige Investoren gilt mein Rat von Dienstag: Steigen Sie in die fallenden Kurse schrittweise und vorsichtig ein. Kalkulieren Sie dabei aber für den schlimmsten Fall durchaus DAX-Stände von bis runter auf 5.000 Punkten ein. Und eine erste größere Kurserholung sollte man nicht sofort als das Ende der Korrektur werten. Stattdessen muss man das Ausmaß und das Kursverhalten dieser Gegenbewegung genau beobachten. Denn daran wird man die Stärke bzw. Schwäche des Marktes ablesen können. Und sollte der Markt schwach bleiben, die Gegenbewegung also nicht allzu weit laufen (Fibonacci-Marken), ist natürlich noch mit neuen Korrekturtiefs zu rechnen.

Märkte zeigen derzeit noch anhaltende Schwäche

Auch für die Wirtschaft der USA gehen die Prognosen weit auseinander. Eine der pessimistischen Einschätzungen hat dabei jüngst die US-Bank JP Morgan herausgegeben. Demnach werde es im 1. Quartal 2020 einen Rückgang der Wirtschaftsleistung von 4 % und im 2. Quartal sogar von 14 % geben. Für das Gesamtjahr soll sich das Minus aber auf 1,5 % beschränken, wohl aufgrund von Aufholeffekten in der zweiten Jahreshälfte. (Für die chinesische Wirtschaft sieht JP Morgan im aktuellen Quartal sogar Einbußen von mehr als 40 %.)

Der Hedgefonds-Milliardär Ray Dalio erwartet für die US-Unternehmen einen Schaden von vier Billionen Dollar. Weltweit soll sich der Schaden für die Firmen auf 12 Billionen Dollar summieren, sagt der Gründer von Bridgewater Associates. „Was derzeit geschieht, ist noch nie zuvor in unserem Leben passiert“, so der Investor.

US-Notenbank: Drittes Notkreditprogramm binnen zwei Tagen

Das sind schon alles sehr düstere Aussichten. Und die Lage ist derzeit auch extrem angespannt. Vorgestern hatte ich bereits von „Märkten am Rand ihrer Funktionsfähigkeit“ geschrieben. Und wenig später legte die US-Notenbank Federal Reserve (Fed) ihr drittes Notkreditprogramm innerhalb von zwei Tagen auf.

Sie kündigte an, Kredite an Banken zu vergeben, die als Sicherheiten von Geldmarktfonds dienen. Damit soll sichergestellt werden, dass die 3,8 Billionen Dollar schwere Investmentfondsindustrie ihre Bestände an US-Staatsanleihen und anderen hochwertigen Vermögenswerte zum vollen Wert verkaufen können, falls Anleger ihr Geld abziehen.

Also auch hier geht es darum, den Märkten ausreichend Liquidität zur Verfügung zu stellen, die sie aktuell offenbar dringend nötig haben. Und angesichts der von Ray Dalio genannten Zahlen erscheinen die aktuell beschlossenen Maßnahmen in einem sinnvollen Verhältnis.

EZB weitet Anleihekäufe massiv aus

Gleiches gilt für die Eurozone. Die Europäische Zentralbank (EZB) hat mitten in der Nacht (MEZ) den Umfang ihrer Anleihenkäufe um 750 Milliarden Euro erhöht und dafür eine Dauer bis Ende 2020 eingeplant. Damit werde auf die ernsthafte Gefahr für die Übertragung der Geldpolitik und die wirtschaftlichen Aussichten für die Euro-Zone reagiert, teilte die Notenbank dazu mit.

Erst vor einer Woche hatten die Euro-Währungshüter unter anderem das Anleihekaufprogramm um 120 Milliarden Euro ausgeweitet. In Summe beläuft sich dieses nun in diesem Jahr auf 1,1 Billionen Euro.

Märkte zeigen derzeit noch anhaltende Schwäche

Doch wieder verpufften diese Ankündigungen, die in gewöhnlichen Zeiten an den Märkten ein Kursfeuerwerk auslösen würden, schon nach kürzester Zeit. Der Future des Dow Jones konnte nach der EZB-Meldung zum Beispiel nur noch um rund 200 Punkte von 20.300 auf 20.500 Zähler weiter zulegen. Dann drehte er ab ca. 2:30 Uhr in der Nacht nach unten und gab binnen nur 1,5 Stunden um 1.500 Punkte bis auf rund 19.000 Zähler nach – bei rund 18.900 Punkten hatte er vorgestern im regulären Handel sein Tief erreicht.

Das müssen die Aktienindizes mindestens leisten

Aus meiner Sicht muss der Dow Jones aktuell mindestens auf über 20.500 Punkte steigen, damit eine größere Kurserholung gelingen kann. Und die neuralgische Marke im DAX liegt bei ca. 8.700 Punkten. Ich kann mir sehr gut vorstellen, dass diese Hürden bald überwunden werden können.

Denn die Welt erscheint derzeit wirklich sehr düster. Und auch die Erwartungen an die kommenden Tage, Wochen und Monate sind schon extrem pessimistisch. Börsen finden, wie man aus den vergangenen Crashs weiß, dann einen Boden, wenn die Aussichten am düstersten sind. Ich kann mir fast nichts mehr vorstellen, was aktuell an noch negativeren Nachrichten hereinkommen könnte. Und daher scheint inzwischen eine gute Basis für eine Kurserholung vorzuliegen. Warten wir aber erst einmal ab, ob die genannten Marken in DAX und Dow Jones überwunden werden können.

Ich wünsche Ihnen viel Erfolg bei Ihrer Geldanlage

Ihr

Sven Weisenhaus

(Quelle: www.stockstreet.de)