Sehr verehrte Leserinnen und Leser,

wer im Mediengeschäft tätig ist lernt zwei Regeln sehr schnell: „Sex sells“ und „Panic sells“ – also alle Geschichten verkaufen sich gut, die sich um irgendwas „Schlüpfriges“ drehen oder Angst erzeugen. In der Vorwoche konnten wir das wieder einmal in Reinkultur beobachten. Zugleich konnten wir verfolgen, wie massenpsychologische Phänomene wirken – für Anleger ein spannendes Thema. Und Langfristanleger konnten aus allem einige wichtige Lehren ziehen.

Panik! Diesmal nicht nur an der Börse…

Als Anleger kennen wir Ängste zur Genüge. Aber bei Nicht-Börsianern stoßen unsere Sorgen häufig auf Unverständnis – schließlich muss man sich um einen Börsencrash nicht kümmern, wenn man nicht investiert ist. Beim Coronavirus war es diesmal anders: Bis zum Ausbruch in Italien schien die Gefahr weit weg. Weder die Börsianer noch allen anderen regten sich deswegen groß auf. Das erschien logisch, denn alle Fälle außerhalb Chinas schienen gut eingedämmt werden zu können.

Die Ausbrüche in Italien und im rheinischen Karneval änderten das schlagartig. Plötzlich war die Gefahr nicht nur viel näher, sondern sie schien auch nicht mehr beherrschbar zu sein. Blitzartig brach Panik aus – und diesmal eben nicht nur an den Börsen! Hamsterkäufe in großem Stil sind das beste Beispiel dafür, dass auch viele andere Bürger Panik erfasste.

Die Medien mit ihrer Berichterstattung heizten die furchtsame Stimmung zudem an. Erschwerend kam hinzu, dass die Informationen über das Virus zudem eher spärlich und zum Teil widersprüchlich oder verwirrend sind. Selbst in offiziellen Stellungnahmen amtlicher Stellen wurde die Krankheit wahlweise als „leicht“ bis „schwer“, die Gefahr durch das Virus als „gering bis mäßig“ bezeichnet. Ja, was denn nun? Und die Äußerung des deutschen Gesundheitsministers, dass er eine Epidemie in Deutschland erwarte, hat sicher auch kaum zur Entspannung beigetragen.

Wie Medien mittels Statistik dramatisieren

Sie sollten also die Medienberichterstattung zum Thema mit einer gesunden Skepsis betrachten. Aktuelles, scheinbar hoch dramatisches Beispiel: Viele Finanzmedien rechnen heute vor, dass die Aktienmärkte die schwärzeste, also verlustreichste, Woche seit der Finanzkrise 2008 erlebten. Das stimmt natürlich, wie der folgende Chart des S&P 500 zeigt:

Im unteren Chartteil ist die prozentuale Kursveränderung über eine Woche dargestellt. Und tatsächlich sahen wir in der Vorwoche den bei weitem stärksten Ausschlag seit 2008. Wo ist das also das Problem?

Dazu der gleiche Chart, nur leicht verändert.

Hier ist der „normale“ Tageschart gezeigt, aber damit die Veränderungsrate der des Wochencharts entspricht, wurde sie hier über 5 (Handels-)Tage gemessen, die bekanntlich einer (Handels-)Woche entsprechen. Der Wert ist derselbe (-11,49 %; siehe blaue Ellipse), aber plötzlich ist die Vorwoche nicht mehr die schwächste 5-Tagesperiode seit 2008, sondern „nur noch“ seit 2011. Und 2015 gab es einen Rückfall, der nur wenig geringer ausfiel (siehe rote Ellipsen).

Wodurch kommt diese „wundersame“ Änderung zustande? Ganz einfach: Im Wochenchart wird nur die Veränderung von Montag bis Freitag gemessen. Ähnlich große Kursausschläge, die z.B. von Mittwoch bis Dienstag stattfanden, fallen unter den Tisch. Der Tageschart zeigt aber alle diese Änderungen.

Die jüngsten Verluste mit anderen Augen betrachtet

Natürlich ändert das nichts an den Verlusten an sich. Aber wenn man bedenkt, dass der Verlust der Top-Bonitätsnote der USA 2011 den Börsianern einen größeren Schrecken einjagte als das Coronavirus und auch Chinas vermeintliche Wirtschaftsschwäche 2015 zumindest einen fast gleichgroßen, dann sieht man den jüngsten Einbruch vielleicht mit etwas anderen Augen.

Aber auch unabhängig davon dürfte vielen Menschen an der Börse und anderswo inzwischen klar geworden sein, dass wir eine Panik erlebten. Panikreaktionen halten aber zum Glück nicht lange an, können aber immer mal wieder aufflammen, bis die Situation geklärt ist oder wir uns daran gewöhnt haben.

Das beschreibt die alte Börsenregel „Der erste Boden ist selten der letzte“, die uns darauf vorbereitet, dass wir vermutlich noch tiefere Kurse sehen werden – z.B. wenn das Virus in den USA auf dem Vormarsch ist. Spätestens dann sollten Langfristinvestoren auf Schnäppchensuche gehen oder breit in den Markt einsteigen (z.B. über ETFs).

Was Langfristanleger jetzt tun können (und sollten)

Langfristinvestoren gibt ein solches Ereignis stets eine gute und wichtige Gelegenheit ihre Strategie zu überprüfen. Wie hat z.B. Ihr Langfristdepot im jüngsten Crash abgeschnitten – insbesondere wenn Sie bis vergangene Woche immer noch (nahezu) voll investiert waren? Im Geldanlage-Brief betrug der Rückgang seit dem Allzeithoch des Depots (das Mitte Februar erreicht wurde) nur 6,4 % – und das trotz einer sehr hohen Investitionsquote von 95 %!

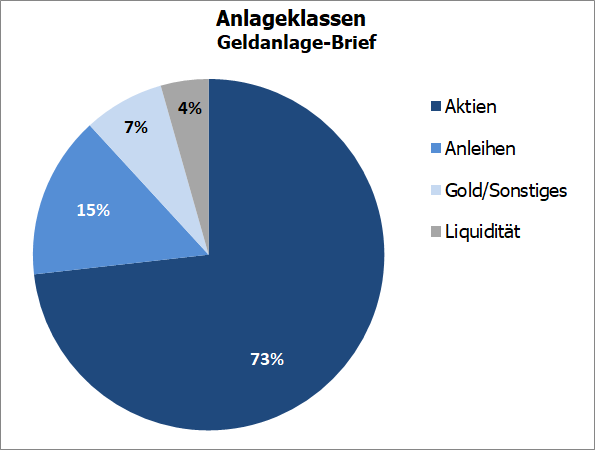

Was ist das Geheimnis dieses Erfolgs? Die gute alte Streuung der Anlagen (siehe Grafik):

So gingen wir zwar mit 73 % Aktien in den Abverkauf, aber eben auch mit 15 % Anleihen und gut 5 % Gold – beides Anlageklassen, die in der Vorwoche als „sichere Häfen“ gefragt waren.

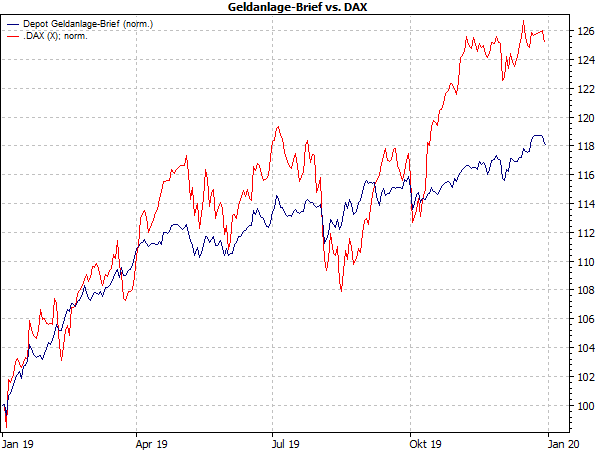

Viele Anleger haben eine gewisse Scheu, ihr Depot durch Anleihen und andere weniger schwankungsanfällige Anlagen zu „verwässern“. Sie fürchten Performance zu verpassen, wenn sie nicht voll in Aktien investiert sind. Das ist zwar richtig, aber die größeren Rückschläge bei Aktien müssen ja auch erst einmal aufgeholt werden. Und je nach Streuung kann sich auch das Ergebnis eines Mischdepots sehen lassen. Auch hier einmal das Depot des Geldanlage-Briefs als Beispiel – im Vergleich mit dem DAX im starken Börsenjahr 2019:

Quelle: MarketMaker

Sie sehen, um wie viel gleichmäßiger ein sorgfältig strukturiertes Mischdepot gegenüber den hektischen Aktienmärkten läuft. Mitunter – wie auch 2019 – läuft es sogar nahezu synchron zu den Aktienmärkten (wie bis Oktober 2019 im Vergleich zum DAX geschehen)! Den kleinen Vorsprung, den sich der DAX im vierten Quartal erarbeitete gönnen erfahrene Langfristinvestoren ihm gern. Sie wissen ja, dass dieser Vorsprung schnell wieder hinfällig sein kann – in der Vorwoche ist das übrigens wieder geschehen!

Fazit: Langfristanleger können (immer) gelassen bleiben

Gerade als Langfristinvestoren können Sie also in vielen Dingen, die andere Börsianer in Hektik versetzen, ganz gelassen bleiben. Strukturieren Sie ein ausgewogenes Mischdepot (Hilfe dazu erhalten Sie – ganz individuell – im Geldanlage-Brief), bewerten Sie dieses Depot bei wichtigen Ereignissen (und ordnen Sie es gegebenenfalls neu) und lassen Sie Panik möglichst an sich abtropfen (wie das gehen kann, habe ich Ihnen oben gezeigt).

Nutzen Sie stattdessen die Verkaufspanik der anderen Anleger, um sich wertvolle Schnäppchen und hervorragende Aktien zu Discountpreisen zu sichern. Oft werden Sie diese Perlen nie wieder zu derart niedrigen Preisen bekommen – schauen Sie dazu einfach auf ein paar Kursverläufe seit 2009. Ich wünsche Ihnen also starke Nerven und ein glückliches Händchen und in jedem Fall viel Erfolg!

Mit besten Grüßen

Ihr Torsten Ewert

(Quelle: www.stockstreet.de)